GK IMMOBILE – wyniki Q4 i 2022 roku

Pod koniec kwietnia GK IMMOBILE (GKI, IMMOBILE) opublikowała wyniki 2022 roku. Wcześniej uczyniły to spółki-córki grupy, czyli PJP MAKRUM (link do analizy) i ATREM (link do analizy), zatem mamy już pełen obraz grupy.

W omówieniu wyników oprócz obrazu całego roku 2022 postaram się także przybliżyć wyniki samego Q4 2022 r. Będzie sporo wykresów 🙂 .

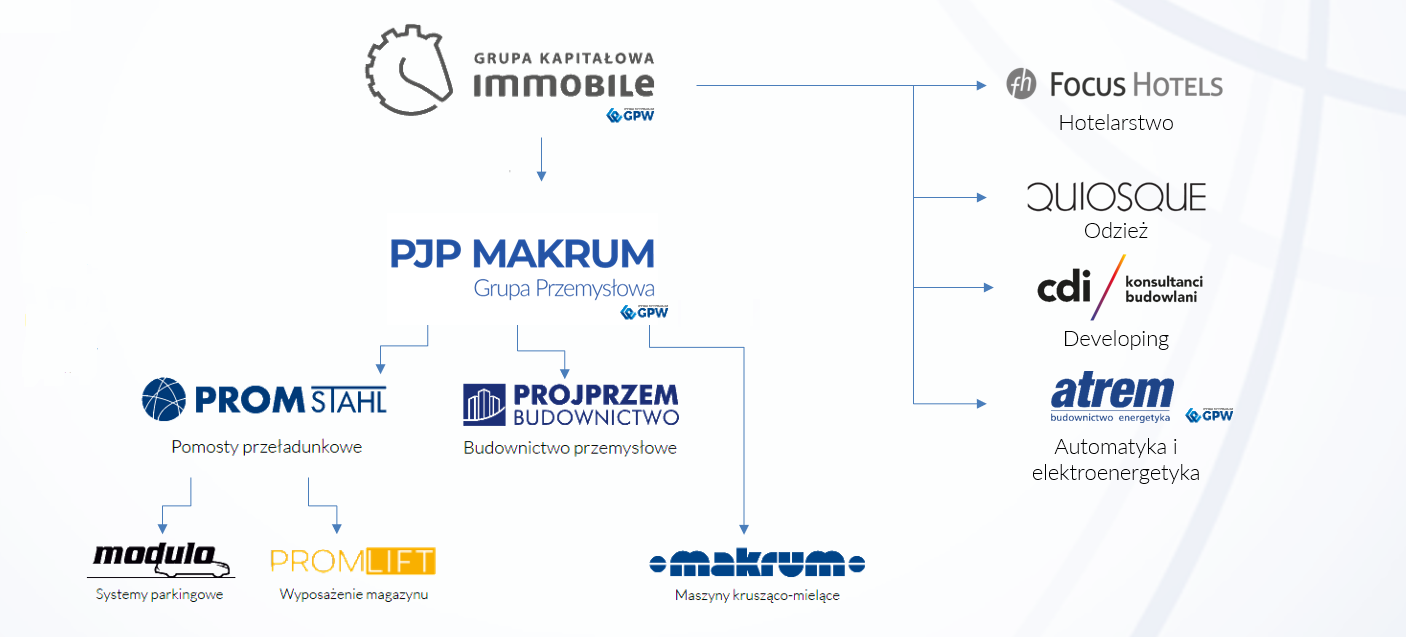

Zanim przejdę do omówienia wyników, jeszcze przypomnienie, że w skład grupy wchodzi kilka segmentów: Hotelarstwo (podlega bezpośrednio pod IMMOBILE), Developing (również konsolidowany w IMMOBILE), Najem aktywów (również IMMOBILE), do tego dochodzi Przemysł (przeładunki i systemy parkingowe MODULO konsolidowane w PJP Makrum), Budownictwo przemysłowe (również PJP Makrum) i wreszcie Automatyka i Elektroenergetyka (Atrem). W kwietniu 2021 roku grupa sfinalizowała przejęcie sieci odzieżowej Quiosque, której wyniki są konsolidowane od II kwartału 2021 roku. Już w 2023 roku miały miejsce kolejne przejęcia, tym razem mniejszych, nie giełdowych podmiotów.

Grupa zmierza zatem w kierunku holdingu spółek z różnych branż – coś na kształt funduszu inwestycyjnego.

GK IMMOBILE – wyniki 2022 roku

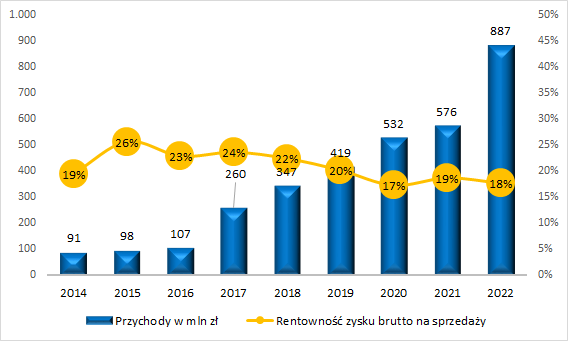

GKI konsekwentnie realizuje strategię wzrostu, zarówno organicznego jak i poprzez przejęcia. Odzwierciedlenie strategii znajdujemy w mocno rosnących przychodach ze sprzedaży.

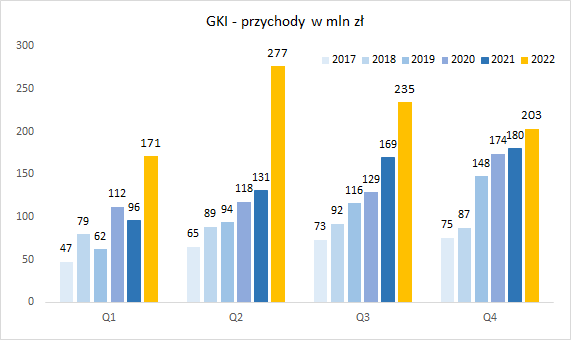

Poprawa przychodów następowała w każdym kwartale roku, przy czym w ostatnim była ona najmniejsza z uwagi na zakończenie dużych projektów przez Projprzem Budownictwo.

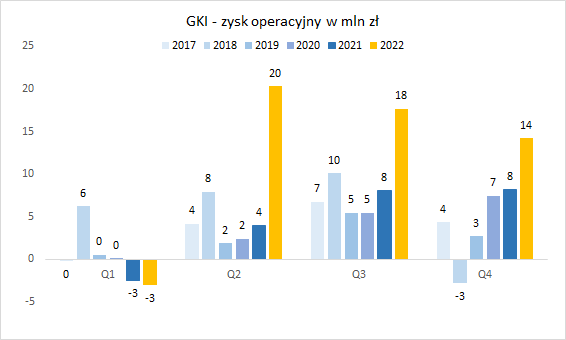

Wysokie przychody ze sprzedaży pozwoliły wygenerować rekordowy zysk operacyjny:

Poprawa wyników miała miejsce od 2 do 4 kwartału 2022 roku:

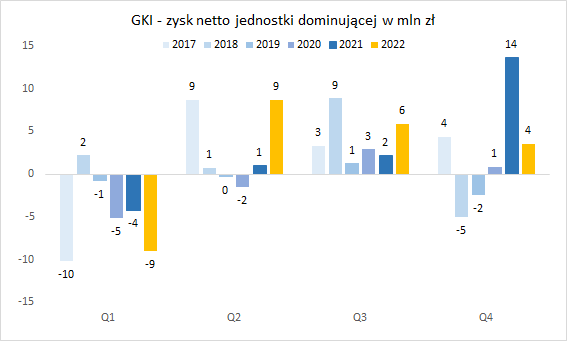

Z uwagi na wyższe koszty finansowe (wzrost WIBOR = wyższe odsetki od długu) oraz na fakt, że sporą część zysku netto wygenerowały podmioty w, których GKI nie ma 100% kontroli (a konkretnie PJP Makrum, w którym GKI ma 66% akcji), zysk netto jednostki dominującej okazał się niższy niż rok wcześniej:

W tym miejscu warto zwrócić uwagę na 3 sprawy.

- Zysk netto grupy wyniósł 18,6 mln zł, natomiast tylko połowa tego zysku przypada na akcjonariuszy jednostki dominującej. W 2022 roku dobre wyniki zanotowała PJP MAKRUM, w którym GKI ma 66% udziałów, a ujemne spółka Quiosque konsolidowana w 100%.

- Zysk brutto GKI wyniósł blisko 32 mln zł, a to oznacza, że stopa podatku za 2022 rok wyniosła blisko 42% – przy standardowej stopie podatku zysk netto jednostki dominującej byłby odpowiednio wyższy.

- W 2022 roku spółka dokonała niegotówkowych odpisów na segment Odzież o wartości 10,4 mln zł oraz odwróciła niegotówkowy odpis w segmencie Hotele o wartości 6,2 mln zł. Zatem wpływ niegotówkowych przeszacowań na wynik wynosi 4,2 mln zł.

Gdyby zatem podjąć się próby „znormalizowania” zysku netto / zysku netto jednostki dominującej o podatek i odpisy, wyniki byłyby wyższe od zaraportowanych.

Warto mieć również na uwadze, że w Q4 2021 roku miały z kolei miejsce pozytywne zdarzenia jednorazowe, co zawyża bazę porównawczą w skali roku:

Podsumowując, patrząc na wyniki całej grupy GKI w 2022 roku, przy blisko 900 mln zł przychodów grupa osiągnęła 9 mln zł zysku netto, co oznacza 1% rentowności netto, raczej niewiele. Pod wieloma względami to był trudny rok, końcówka pandemii, szoki podażowe wywołane wojną w Ukrainie, wzrost cen surowców i energii, wzrost stóp procentowych. Jest zatem wiele czynników, które niekorzystnie wpływały w 2022 roku na biznesy firm, ale mimo tego wydaje się, że dążąc do 1 mld przychodów rocznie grupa nie powinna pilnować rentowności prowadzonej działalności – co zresztą często podkreśla w swoich sprawozdaniach finansowych („priorytetem […] jest rentowność kontraktów”).

GKI – kwartalne wyniki segmentów w 2022 roku

W tej części wpisu krótko omówię jak radziły sobie poszczególne segmenty w poszczególnych kwartałach, by w kolejnej części na podstawie rocznych wyników omówić perspektywy tych segmentów, a zarazem całej grupy na 2023 rok.

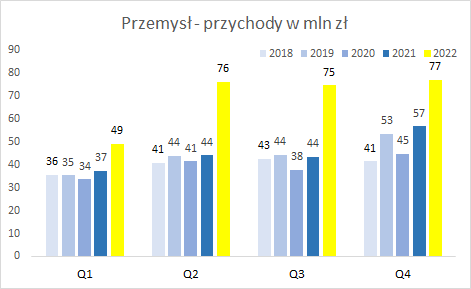

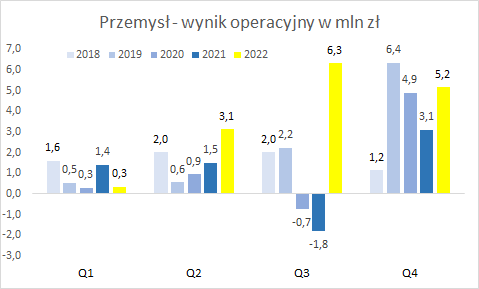

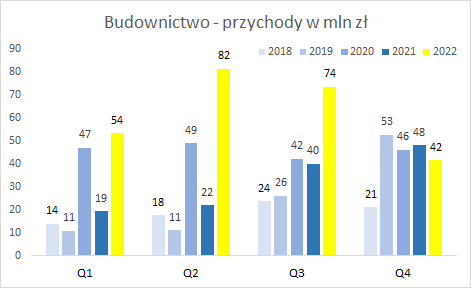

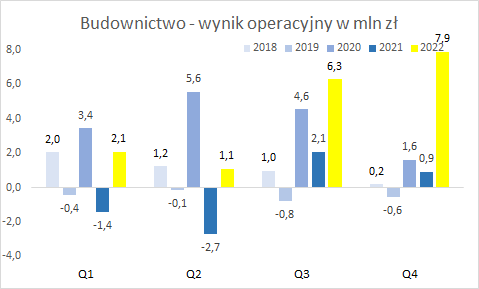

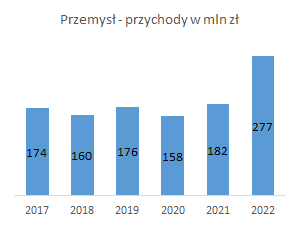

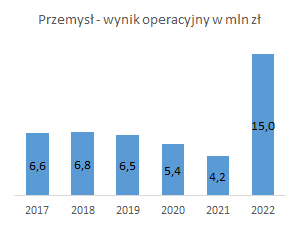

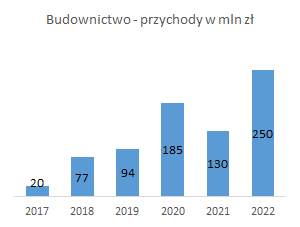

Analizę PJP Makrum zawierającą segmenty Przemysł i Budownictwo przemysłowe znajdziesz tutaj, poniżej spojrzenie na kwartalne przychody i zyski tych segmentów:

Krótko mówiąc, 2022 rok okazał się bardzo dobrym okresem dla PJP MAKRUM.

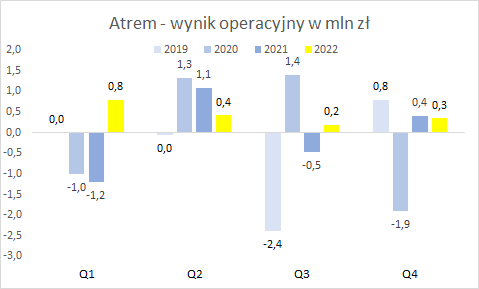

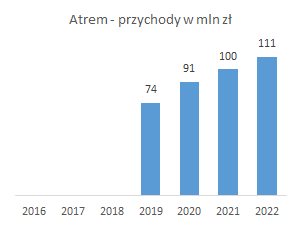

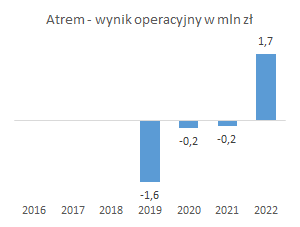

Analiza spółki Atrem dostępna jest tutaj, a poniżej spojrzenie na wykres przychodów i wyniku operacyjnego:

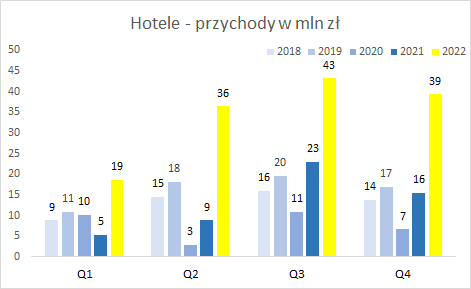

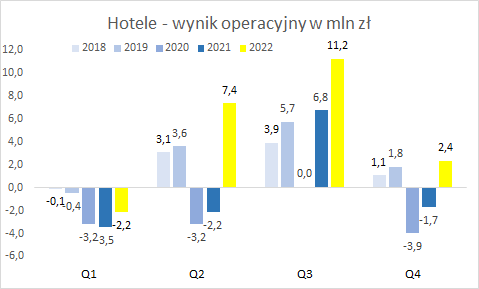

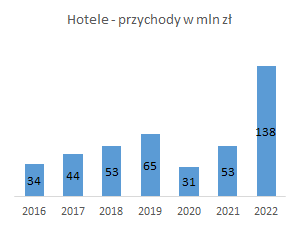

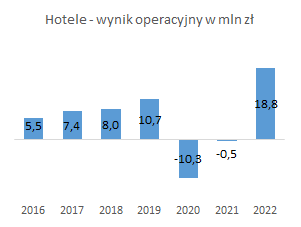

Kluczowy segment Hotele w końcu nie był blokowany poprzez restrykcje związane z covid-19, co pozwoliło mu wypracować bardzo mocne przychody i solidne zyski:

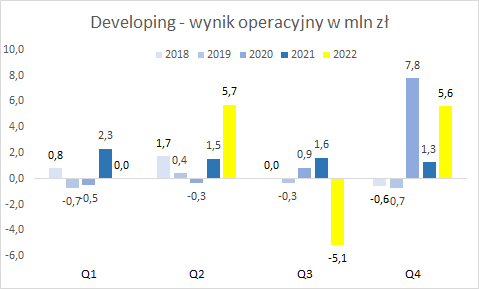

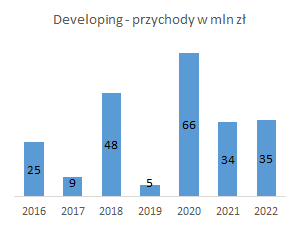

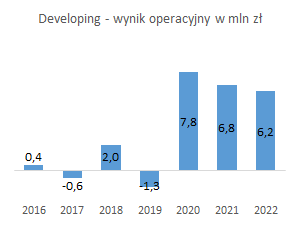

W Developingu w 2022 roku oddana do użytkowania była jedna inwestycja w Fordonie, która jednak nie jest kluczowa dla tego segmentu, stąd i przychody i wyniki segmentu skromne:

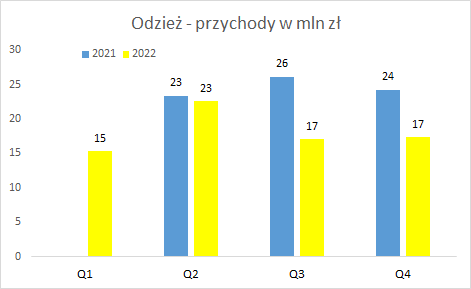

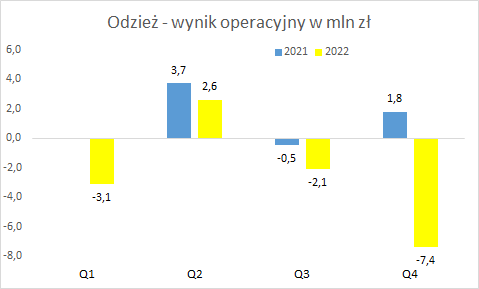

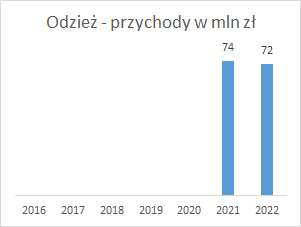

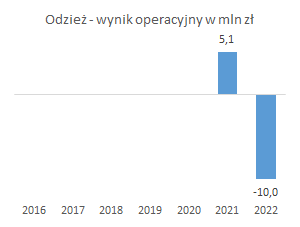

Najmłodszy segment w grupie, Odzież, czyli przejęta marka Quiosque podlega restrukturyzacji i niestety na razie wykazuje spadające przychody oraz straty:

GK IMMOBILE – perspektywy

GKI to holding spółek z różnych branż, organizacja raczej niełatwa w analizie. Poniżej moje subiektywne spojrzenie na perspektywy każdego z segmentów w zakresie wyników i zysków w bieżącym roku. Punktem odniesienia są historyczne wyniki roczne poszczególnych segmentów.

Hotele

Na powyższych wykresach widać wyraźnie, jak pandemia przeszkodziła rozwojowi tego segmentu. Po zniesieniu obostrzeń, segment wrócił do wzrostów, czemu sprzyjały kolejne otwarcia nowych obiektów.

Biorąc pod uwagę, że hotele w Bydgoszczy (Bernardyńska) oraz w Warszawie zostały otwarte już w trakcie 2022 roku oraz uwzględniając mocny popyt na usługi hotelowe, wydaje się, że segment hoteli również w 2023 roku jest wstanie rosnąć w zakresie przychodów, zwłaszcza, że uaktywnił się w zakresie przejęć restauracji. Otarte pozostaje pytanie odnośnie rentowności – w 2022 roku mocno rosła inflacja i żywności i energii, ale również i wynagrodzenia – to wszystko będzie ciążyć marżom w tym segmencie. Z drugiej strony biznesy mocno dotknięte przez pandemię (a taki z pewnością są Hotele) szukały oszczędności, stawały się elastyczne kosztowo – to wszystko powinno obecnie działać pozytywnie. Jednak ja w swoim scenariuszu bazowym zakładam lekki spadek marży operacyjnej tego segmentu.

Przemysł

Segmentem, który pozytywnie zaskoczył w 2022 roku był Przemysł:

2022 rok to mocny wzrost cen stali – jednego z głównych surowców w segmencie. Chociażby ten fakt miał wpływ na wzrost przychodów, ale nie tylko – spółka notowała mocny popyt w Systemach Przeładunkowych, udanie weszła na rynek Wielkiej Brytanii, wreszcie szybko rozwijała się linia Wyposażenia magazynów (wózki widłowe). Zakończona inwestycja w Koronowie pozwoliła również zoptymalizować procesy produkcyjne, a to wszystko razem (wysokie przychody i optymalizacja produkcji) złożyło się na dobry wynik operacyjny segmentu.

W Przeładunkach spółka sygnalizuje lekkie schłodzenie dotychczasowej bardzo dobrej koniunktury, z drugiej strony już w 2023 roku spółka dokonała przejęcia m.in. dystrybutora wózków widłowych w północnej Polsce (Inicjatywa Północno Zachodnia „PW”), co powinno wpłynąć na dalszy rozwój tej linii produktowej. Na 2023 rok oczekuję dalszego wzrostu przychodów (choć nie tak mocnego jak w 2022 roku) przy utrzymaniu podobnej rentowności.

Budownictwo przemysłowe

Segment ten to gwiazda 2022 roku, w tym okresie spółka ukończyła kilka dużych kontraktów, co znalazło odzwierciedlenie w przychodach i zyskach:

Na 2023 rok spółka ma obecnie zabezpieczone przychody na poziomie 110 mln zł, a więc spodziewany jest spory spadek przychodów. Nawet jak zostaną podpisane nowe kontrakty, to zważywszy na potrzebny czas na przygotowanie inwestycji, raczej trudno zakładać na 2023 rok istotnie wyższy poziom przychodów od zadeklarowanego przez zarząd. A to, zważywszy na pewien poziom kosztów stałych, oznacza mocny spadek wyniku operacyjnego w 2023 roku – patrząc historycznie spółkę czeka „walka” o dodatnie wyniki.

Atrem

Omówienie wyników i perspektyw spółki znajdziesz w tym wpisie. Poniżej spojrzenie na historyczne przychody i zysk operacyjny:

W 2022 roku Atrem zakończył duży kontrakt rozbudowy tłoczni gazu w Odolanowie. W 2023 rok spółka weszła ze sporą umową z Wodami Polskimi, a już w trakcie roku podpisała kontrakt o wartości 253 mln zł z PKN ORLEN (prawdopodobnie 3-letni). W efekcie Atrem dysponuje portfelem zamówień o wartości ponad 450 mln zł, co pozwala oczekiwać poprawy przychodów i zapewne wyników, choć pytanie czy już w pierwszych kwartałach 2023 roku (raczej nie).

Developing

2022 rok był spokojnym okresem w zakresie przekazań mieszkań – zakończona została jedna inwestycja na Osiedlu Uniwersyteckim.

Na 2023 rok planowane są przekazania lokali w 2 inwestycjach: Osiedle Platanowy Park (maksymalna wartość przychodu to 130 mln zł) i Osiedle Rabatki (59 mln zł), co powinno zapewnić przychody w 2023 roku o wartości ponad 100 mln zł, w zależności od liczby przekazanych lokali. Inwestycje te realizowane były w okresie mocnego wzrostu cen surowców i usług podwykonawców, co zapewne nie pozostanie bez wpływu na zrealizowane marże, choć Prezes GKI pozostaje optymistyczny co do zysków segmentu. Moim podstawowym założeniem jest mocny wzrost wyniku operacyjnego tego segmentu w 2023 roku.

Odzież

W 2022 roku marka Quiosque przechodziła restrukturyzację, między innymi zamknięcia nierentownych lokali, rezygnację ze sklepów franczyzowych. W efekcie przychody segmentu spadły (w 2021 roku segment funkcjonował w GKI przez 3 kwartały stąd spadek przychodów nie jest dobrze widoczny na wykresie rocznym), a strata operacyjna wyniosła 10 mln zł.

W stracie operacyjnej zawarte jest 2,5 mln zł odpisu na zapasy (pozostałe odpisy zawarte są w pozostałych kosztach operacyjnych grupy), które nadal będą sprzedawane, ale nie zmienia to ogólnego obrazu – przychody segmentu są zbyt niskie, aby pokryć koszty operacyjne jego działalności. Segment podlega restrukturyzacji, która zapewne potrwa kilka kwartałów – w efekcie na 2023 rok zakładam ujemny wynik operacyjny segmentu.

Podsumowując, pozytywnie na wyniki 2022 roku wpływały segmenty PJP MAKRUM (Przemysł oraz Budownictwo Przemysłowe) oraz Hotele, z kolei w dół wyniki ciągnął segment Odzież. W 2023 należy spodziewać się mocnego spadku wyników segmentu Budownictwo Przemysłowe, z kolei wyniki grupy mocniej będzie wspierać segment Developing. Rosnąć powinien Atrem, dobrze zachowywać się Przemysł, a Quiosque niestety może nadal ciążyć wynikom grupy.

Udanych inwestycji!

Dołącz do 1,8 tysiąca Abonentów Portalu Analiz i korzystaj z wiedzy praktyków oraz wymieniaj się doświadczeniami na forum i czacie Portalu.

Na Portalu znajdziesz analizy wyników i perspektyw spółek z GPW, omówienia sytuacji finansowej emitentów obligacji korporacyjnych, ale i dyskusje o spółkach zagranicznych, obligacjach skarbowych i wielu innych tematach.

Zapraszamy!