Czy ujemne przepływy operacyjne to coś poważnego?

Każda przekrojowa analiza spółki prezentowana na Portalu Analiz zawiera omówienie przepływów pieniężnych tej spółki. Chodzi głównie o sprawdzenie, czy wypracowywane przez daną firmę zyski mają przełożenie na generowanie gotówki. Ale także i na spojrzenie w szerszej perspektywie czasowej, ile dana firma inwestuje, czy zaciąga kredyty, czy raczej je spłaca itp.

W rozmowach na czacie czy forum Portalu Analiz co jakiś czas pojawiają się pytania od Abonentów, czy nie obawiamy się, że dana spółka mimo zysku ma ujemne przepływy z działalności operacyjnej. Niby wypracowała zysk, ale nie ma z tego kasy. Jak do tego podejść, czy to jest sytuacja normalna i bezpieczna?

W tym wpisie w maksymalnie prostej formie postaram się omówić pojęcie przepływów pieniężnych, a w szczególności przepływów operacyjnych. Będzie również odniesienie do spółek już przeanalizowanych na Portalu Analiz.

Uwaga, we wpisie piszę swoimi słowami, omijam oficjalne definicje, te łatwo można sprawdzić wpisując odpowiednią frazę do wyszukiwarki, sporo jest w internecie naukowych wyjaśnień pojęć. To nie jest wpis encyklopedyczny.

Spis treści

- 1 Przepływy pieniężne i przepływy operacyjne, co to jest i skąd się wzięło?

- 2 Przepływy operacyjne na konkretnych przykładach

- 3 Amortyzacja jako specyficzny przypadek kosztu

- 4 Przepływy operacyjne – spostrzeżenia

- 5 Czy ujemne przepływy operacyjne to coś poważnego?

- 6 Przepływy operacyjne dla spółek opisywanych na Portalu Analiz

- 7 Przepływy operacyjne – podsumowanie

Przepływy pieniężne i przepływy operacyjne, co to jest i skąd się wzięło?

Każda firma notowana na GPW sporządza rachunek przepływów pieniężnych. Na przepływy pieniężne składają się zmiany stanu gotówki wynikające z 3 rodzajów działalności: operacyjnej (biznes), inwestycyjnej (rozwój) i finansowej (kredyty, dywidendy).

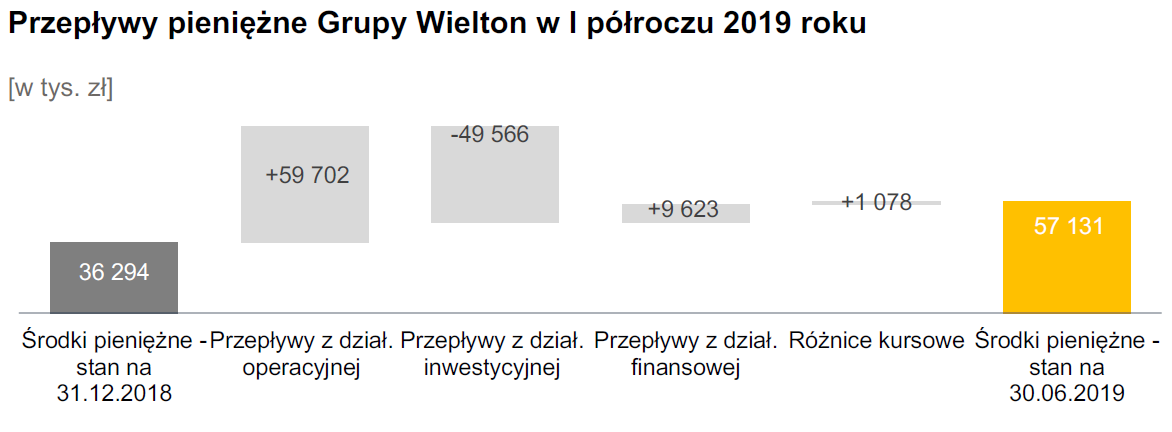

Tabela ta „kończy się” informacjami o: stanie środków pieniężnych na początek okresu, zmianach w gotówce w efekcie działań operacyjnych, inwestycyjnych i finansowych i w efekcie stanie środków pieniężnych na koniec okresu. Czyli informuje, o ile w analizowanym okresie zmieniła się wartość gotówki posiadanej przez spółkę. Niektóre firmy bardzo ładnie wizualizują to graficznie:

Jak widać powyżej, Wielton wygenerował sporo gotówki z działalności operacyjnej, większość tej kasy wydał na inwestycje, ale część inwestycji sfinansował też kredytami, stąd wzrost środków pieniężnych na koniec okresu.

Ok, ale przecież poziom gotówki na początek i koniec okresu można sobie sprawdzić w bilansie, po co przepływy? No, można 🙂 . Tylko, że wtedy, aby przejść na poziom szczegółów, trzeba „ręcznie” albo „ocznie” sprawdzać poszczególne pozycje bilansowe i zastanawiać się do której grupy dana pozycja bilansowa należy.

Sprawozdanie z przepływów pieniężnych ma pokazać w nieco większych szczegółach, co się z gotówką działo w danym okresie. Może przecież być tak, że poziom gotówki w okresie wzrósł o 10 mln zł, ale tylko dlatego, że spółka wzięła 50 mln zł kredytu w rachunku bieżącym (i 40 mln zł już roztrwoniła). Zatem sam wzrost kasy w bilansie, bez analizy jego źródeł, to trochę za mało. I właśnie po to są przepływy pieniężne, pokazują co się dzieje z gotówką w firmie. Czy zysk netto zamieniany jest na realny pieniądz? Co się dzieje z kasą?

Aby inwestorom łatwiej było odnaleźć się w gąszczu tych informacji, przepływy finansowe podzielone są na 3 grupy:

1. Przepływy z działalności operacyjnej.

One pokazują nam, jak spółka radzi sobie z generowaniem gotówki ze swojej podstawowej działalności. Nikogo nie trzeba przekonywać, że wskazane jest, aby wartość tych przepływów była dodatnia, bo to oznacza, że spółka spełnia swoją podstawową rolę, przynosi kasę jej akcjonariuszom. Mogą być okresy ujemnych przepływów z działalności operacyjnej (o tym w dalszej części), ale generalnie lepiej gdyby nie trwały one zbyt długo, przynajmniej jeżeli mówimy o klasycznym inwestowaniu w wartość.

2. Przepływy z działalności inwestycyjnej.

Jeżeli spółka generuje gotówkę ze swojej operacyjnej działalności, to prędzej czy później musi coś z nią zrobić. Może na przykład wypłacić dywidendę akcjonariuszom, ale może również inwestować w dalszy rozwój firmy. I o tym „mówią” nam przepływy z działalności inwestycyjnej, pokazują jakie środki finansowe spółka przeznacza na inwestycje, czyli rozwój. Czy lepiej, aby te przepływy były dodatnie czy ujemne? To zależy kto co lubi, „pod co” inwestuje. Jeżeli spółka jest dojrzała (spółki typu „value”), nie musi już dużo inwestować, być może lepiej, aby dzieliła się gotówką z akcjonariuszami. Ale gdy rynek jest wzrostowy i daje ładne marże na sprzedaży, to pewnie warto będzie przeznaczyć gotówkę na inwestycje pro-rozwojowe (spółki typu „growth”), aby w przyszłości móc wypłacać inwestorom jeszcze wyższe zyski.

3. Przepływy z działalności finansowej.

Jeżeli spółka generuje gotówkę z działalności operacyjnej i niewiele inwestuje, to prawdopodobnie będzie wypłacać dywidendę i/lub spłacać kredyty, wtedy przepływy z działalności finansowej będą ujemne (bo zdarzenia powodują wypływ gotówki). Z drugiej strony, prowadzenie inwestycji może wymagać zaciągnięcia kredytów, wtedy przepływy z działalności finansowej będą dodatnie. Trudno powiedzieć, która sytuacja jest lepsza, ponownie wiele zależy od etapu rozwoju firmy. Spółki dojrzałe raczej będą spłacać kredyty / wypłacać dywidendy (czyli przepływy finansowe będą ujemne), a spółki wzrostowe będą zaciągać kredyty na sfinansowanie inwestycji (przepływy finansowe dodatnie).

Podsumowując, mamy 3 rodzaje przepływów, zatem 8 możliwych kombinacji tych przepływów (dodatnie-ujemne). Pozwolę sobie wkleić obrazek z bloga Michała Stopki.

Czy któraś z tych kombinacji jest najlepsza? Raczej trudno tak to opisać, bo wszystko zależy od branży, rodzaju firmy, jej perspektyw itp. Generalnie można założyć, że najlepiej aby przepływy operacyjne były dodatnie. Chociaż wyjątki mogą dotyczyć firm dynamicznie się rozwijających (rozwój kosztem braku zysków), wtedy jest przyzwolenie na ujemne przepływy z działalności operacyjnej. Jeżeli firma się nie rozwija, a systematycznie notuje ujemne przepływy z działalności operacyjnej, to sytuacja z pewnością jest niedobra.

W dalszej części wpisu koncentruję się już wyłącznie na pierwszym z trzech obszarów, czyli na przepływach operacyjnych, bo o tym jest ten wpis.

Przepływy operacyjne na konkretnych przykładach

Ok, wracamy do generowania gotówki z działalności operacyjnej na konkretnych przykładach. Postaram się też pokazać sytuacje, gdy dodatnie przepływy operacyjne mogą wysyłać fałszywy sygnał spokoju. I odwrotnie, że pomimo ujemnych przepływów operacyjnych wcale z daną firmą nie musi być źle.

Pierwszy, najprostszy przykład, nawiązujący do prezentowanych we wpisie o rodzajach zysków:

Wyobraź sobie, że jesteś przedsiębiorcą. Twoim aktywem jest wykonane 20 lat temu unikalne zdjęcie, którego koszt dla Ciebie wynosi okrągłe zero złotych. Natomiast raz w miesiącu zgłasza się do Ciebie chętny na zakup prawa do możliwości wykorzystania Twojego zdjęcia na swojej stronie internetowej. I płaci Tobie za tą możliwość 1.000 zł w gotówce. Najprościej w powyższej sytuacji można powiedzieć, że zarobiłeś 1.000 zł, czyli Twój zysk to tysiąc złotych.

Zysk netto zawsze jest bazą (punktem wyjścia) dla przepływów operacyjnych (wg najbardziej popularnej metody pośredniej). W największym uproszczeniu:

Przepływy z działalności operacyjnej = zysk netto + amortyzacja +/- zmiany w kapitale obrotowym (należności, zobowiązania, zapasy).

W powyższym przypadku zysk netto = wypracowana gotówka. Przepływy z działalności operacyjnej równają się zyskowi netto, czyli 1.000 zł, bo nie ma amortyzacji ani zmian w kapitale obrotowym.

Rozszerzamy powyższy przykład o zapłatę podatku dochodowego 19%. Dostajesz do ręki 1.000 zł, płacisz 190 zł podatku, zostaje Ci 810 zł. I tyle wynosi Twój zysk netto. Ile w takim scenariuszu wynoszą Twoje przepływy z działalności operacyjnej?

Przepływy operacyjne w takim scenariuszu to również zysk netto, czyli 810 zł, bo również, jak powyżej, nie ma amortyzacji ani zmian w bilansie. Twoje środki wypracowane z działalności operacyjnej wynoszą 810 zł. Kasa na początek miesiąca = 0, kasa na koniec miesiąca = 810.

A co będzie, jeżeli nie zapłacisz tego podatku w danym miesiącu, tylko w następnym? Wtedy przepływy operacyjne = zysk netto + zmiany w kapitale obrotowym (wzrost zobowiązań o 190 zł), czyli wyniosą 1.000 zł. Kasa na początek miesiąca = 0, kasa na koniec miesiąca = 1.000 zł.

Zatem wzrost zobowiązań pozytywnie wpłynął na przepływy operacyjne w spółce, poprawił przepływy operacyjne i zwiększył kasę na rachunku.

Pułapka nr 1: Wzrost zobowiązań pozytywnie wpływa na przepływy operacyjne, bo spółka „finansuje” się pieniędzmi dostawców. Ale na wszystko trzeba patrzeć z rozsądkiem. Jeżeli spółka w ogóle przestanie płacić podatki / zobowiązania, to przepływy operacyjne będą wyglądać bardzo fajnie, ale sytuacja firmy może być dramatyczna.

Porada nr 1: Dlatego warto patrzeć na przepływy w dłuższej perspektywie czasowej, np. w okresie pełnego roku, gdy mamy „zamknięty” cały cykl, na przykład związany z sezonowością i możemy ten cykl porównać do roku wcześniej.

W nawiązaniu do Pułapki nr 1 pomóc może analiza cyklu rotacji zobowiązań a także struktury zobowiązań (przeterminowania). Jeżeli nagle okres spłaty zobowiązań w spółce wzrósł istotnie, a także rosną zobowiązania przeterminowane, może być to oznaka, że dodatnie przepływy operacyjne są „fałszywe”.

Ujemne przepływy operacyjne, to nie zawsze samo zło. Teraz sytuacja w drugą stronę. Zawsze sprzedawałeś 1 zdjęcie na miesiąc, ale przyszedł klient, powiedział, że kupi to samo zdjęcie za 2.000 zł, jak dasz mu 3 miesiące terminu płatności. Jak w takiej sytuacji będą wyglądać przepływy operacyjne?

Twój zysk brutto to 2.000 zł, zysk netto po podatku to 1.620 zł. Kasy na koniec miesiąca nie masz, ale masz należność na 2.000 zł i zobowiązanie do zapłaty 380 zł podatku (19% z zysku brutto). Twoje przepływy operacyjne = zysk netto (1.620 zł) + 380 zł (zobowiązanie) – 2.000 zł (należność) = 0 zł. Zarobiłeś 2 tysiące złotych, a kasy z tego nie ma, przepływy operacyjne wynoszą 0 zł. Czy to jest z założenia zła sytuacja?

Niekoniecznie. W powyższym przykładzie osiągnąłeś 2x większe przychody i zysk, tylko na kasę chwilę musisz poczekać. Jeżeli dłużnik jest wiarygodny, to warto poczekać na pieniądze, aby zrealizować znacznie wyższy zysk. Potwierdza się wniosek powyżej, że na przepływy operacyjne warto popatrzeć z dłuższej perspektywy, bo w skali roku najprawdopodobniej kasa do Ciebie wpłynie i przepływy będą dodatnie.

Amortyzacja jako specyficzny przypadek kosztu

Z założenia, każdemu kosztowi przypisany jest prędzej czy późnej wydatek gotówki. Wynagrodzenia, czynsz, prąd, podatki, to wszystko trzeba zapłacić. Jest jednak jeden rodzaj kosztu, który nie powoduje wypływu gotówki w momencie jego poniesienia, ani później. Jest to amortyzacja. Skoro amortyzacja jest kosztem niegotówkowym, to dlatego w przepływach pieniężnych należy ją dodać do wypracowanego zysku.

Załóżmy, że jesteś właścicielem samochodu, który amortyzujesz 500 zł miesięcznie. Sprzedajesz zdjęcie za 1.000 zł, masz koszt amortyzacji 500 zł, czyli zysk brutto 500 zł, od którego od razu płacisz 19% podatku, zostaje 405 zł zysku netto. Twoje przepływy operacyjne = zysk netto (405 zł) + amortyzacja (500 zł) = 905 zł. I tyle faktycznie masz w kasie więcej gotówki. Mimo dużo niższego zysku netto. Wysoka amortyzacja pomaga generować gotówkę z działalności operacyjnej mimo niższego zysku netto. Jest też korzystna pod kątem podatkowym. Taką sytuację mamy na przykład w spółce IzoBlok, która z racji wysokich inwestycji w poprzednich latach ma wysoką amortyzację i w efekcie generuje stosunkowo niewielkie zyski, ale całkiem fajną gotówkę z działalności operacyjnej (dane z biznesradar.pl).

Przepływy operacyjne – spostrzeżenia

Najlepiej przepływy z działalności operacyjnej analizować w kontekście roku. W kontekście kwartału wpływ na przepływy może mieć na przykład sezonowość działalności. Dlatego w kontekście kwartału warto patrzeć na odchylenia od normy (poprzednie lata) i sprawdzać, jakie były przyczyny tych odchyleń i tyle. Może to być duży kontrakt, niewypłacalność emitenta, albo rozpoczęcie korzystania z faktoringu (spadek należności, wzrost gotówki). Sam fakt ujemnych przepływów operacyjnych w danym kwartale to jeszcze nie dramat.

Warto również przepływy operacyjne konfrontować z branżą, w której działa spółka. Każda z branż ma swoją specyfikę. Jeżeli 90% spółek z branży osiąga w pierwszym kwartale roku ujemne przepływy operacyjne to może oznaczać, że jest to norma wynikająca ze specyfiki sektora.

Warto mieć na uwadze, że firmy młode, rozwojowe, startupy, często w pierwszych latach stawiają na wzrosty sprzedaży przy niewielkim zysku (lub regularnych stratach), co powoduje, że w pierwszych latach nie generują dodatnich przepływów operacyjnych. Samo w sobie nie jest to złe. Jeżeli wynika z przyjętej strategii i biznesplanu, to ma to uzasadnienie. Tak czy owak, sam fakt, że jest to firma młoda, rozwojowa, startup świadczy o wyższym ryzyku inwestycyjnym.

Wreszcie warto używać własnego rozumu, bo czasami za danymi liczbowymi może się kryć nietypowa transakcja, błąd ludzki (jeszcze kilka lat temu wiele osób z działów finansowych miało problem z przygotowaniem sprawozdania z przepływów pieniężnych) lub też kreatywna księgowość.

Czy ujemne przepływy operacyjne to coś poważnego?

Z powyższych treści już możecie wyczytać, że nie jestem fanem stwierdzenia, że ujemne przepływy z działalności operacyjnej, to murowany problem. Chciałem nawet pokazać Wam kilka przykładów dobrych, wzrostowych spółek z ujemnymi przepływami operacyjnymi, ale… No właśnie, wcale nie znalazłem wiele takich spółek, które przez kilka lat z rzędu miałyby ujemne przepływy operacyjne, a mógłbym z całą pewnością o nich powiedzieć, że są fajne.

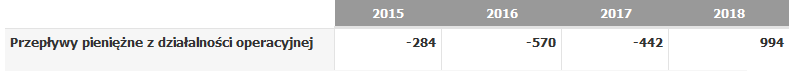

Przykładem startupa może być BRAND24, który przez kilka pierwszych lat „ciągnął” na ujemnych przepływach operacyjnych (dane z biznesradar.pl).

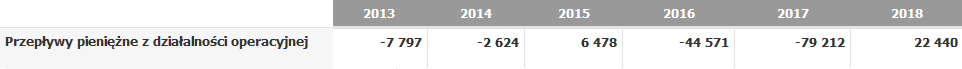

Z firm bardziej dojrzałych można pokazać przykład Auto Partner, gdzie dynamiczne wzrosty sprzedaży związane były ze wzrostem zapasów i należności, stąd przez pewien okres występowały ujemne przepływy operacyjne (dane również za biznesradar.pl).

Jednak mimo tego, że ujemne przepływy operacyjne to nie zawsze coś złego, to zdecydowanie warto, aby miały one wartość dodatnią. Piszę tutaj o bezpieczeństwie finansowym danej spółki, nie odnoszę się do kursów akcji 🙂 .

Przepływy operacyjne dla spółek opisywanych na Portalu Analiz

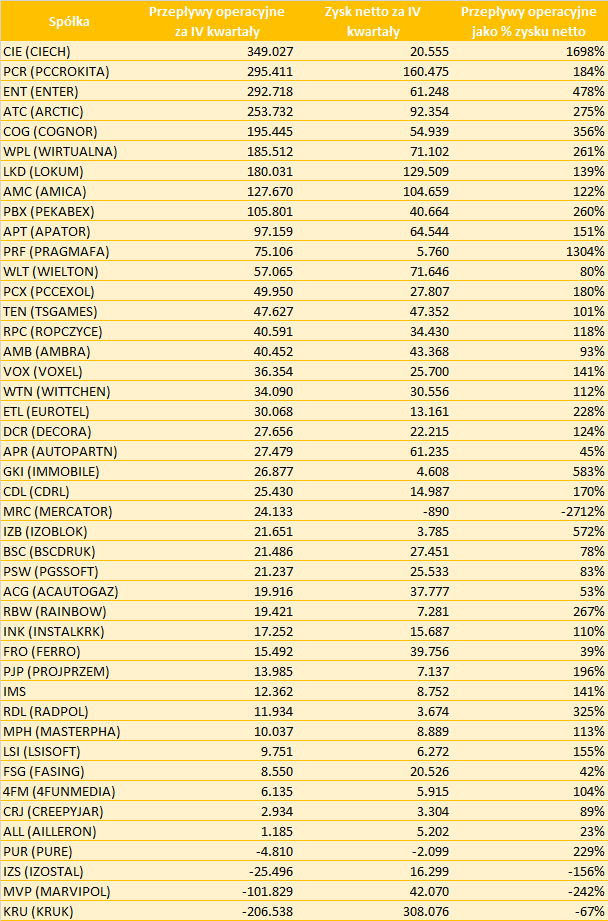

I na koniec gratka. Zestawienie, które pokazuje, że nawet nie używając skanerów filtrów itp., zdecydowana większość spółek analizowanych na Portalu posiada dodatnie przepływy operacyjne (dane w tys. zł, opracowanie własne na podstawie danych z biznesradar.pl):

I chyba trochę pokazuje to nasze podejście do inwestycji. Przynajmniej ja zdecydowanie budowę portfela inwestycyjnego wolę rozpocząć od spółek o solidnych podstawach biznesowych, a jednocześnie i finansowych – takich co potrafią generować gotówkę z podstawowej działalności. A zarazem, w zdecydowanej większości, tą gotówką się z nami dzielą. Dopiero po zbudowaniu „bazy” sięgam wzrokiem po firmy rozwijające się, które w przypadku sukcesu mogą dołożyć ponadprzeciętną stopę zwrotu do portfela.

Przepływy operacyjne – podsumowanie

Zabierając się za ten wpis byłem przekonany, że bez trudu znajdę dowody na potwierdzenie tezy, że ujemne przepływy operacyjne, nawet przez kilka lat, to nie jest sytuacja z założenia zła. Sądziłem, że ze spółek rozwojowych typu LPP, DINO, CCC, na pewno niektóre z nich jadą na ujemnych przepływach operacyjnych, bo wraz ze wzrostem sprzedaży mocno rosną im zapasy . Okazało się, że jednak, że dobrych (w mojej ocenie) spółek z ujemnymi przepływami operacyjnymi jest jak na lekarstwo. Dobre spółki potrafią połączyć rozwój z generowaniem kasy z działalności operacyjnej.

Podsumowując, przepływy operacyjne pokazują, ile kasy dana firma wypracowała z działalności operacyjnej (podstawowego biznesu) w danym okresie. Na przepływy składają się ZYSK NETTO + AMORTYZACJA + ZMIANY W KAPITALE OBROTOWYM. Im większy zysk netto, większa amortyzacja czy coraz lepsze zarządzanie kapitałem obrotowym (szybko spływają należności, szybko rotują zapasy, wydłużenie zobowiązań u dostawców) tym lepsze przepływy operacyjne. Natomiast nie da się poprawiać zarządzania kapitałem obrotowym w nieskończoność, dlatego kluczowe w długim okresie dla przepływów operacyjnych są zysk netto i amortyzacja.

To nie jest wpis dla osób biegłych w księgowości i analizie finansowej, pewnie jest tutaj sporo uproszczeń. Mam nadzieję, że w miarę udało mi się przystępnie przybliżyć temat przepływów i mojego podejścia do ich analizy :).

Udanych Inwestycji. Remigiusz

Zainteresował Cię artykuł? Sprawdź nasze wszystkie wpisy edukacyjne.

Zainteresowany inwestowaniem w akcje? Zarejestruj się w Portalu Analiz, wykup abonament i korzystaj z analiz spółek giełdowych.