KRUK – wyniki i sytuacja finansowa po 2022 roku

Grupa KRUK opublikowała wyniki za 2022 rok. Poniżej ich krótka analiza z punktu widzenia obligatariusza. O samej grupie nie będę się rozpisywał, wiele informacji można znaleźć we wcześniejszych wpisach (link).

Contents

KRUK – działalność operacyjna

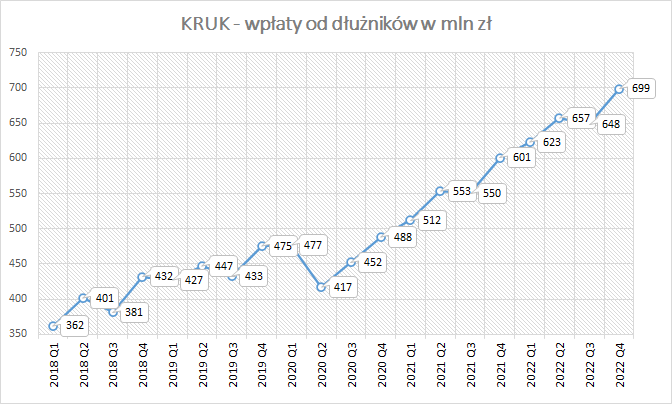

Podstawowy parametr, czyli wpłaty od dłużników, systematycznie rośnie.

Wzrost wartości wpłat o 412 mln zł r/r to głównie efekt wyższych wpłat na rynku polskim (+157 mln zł r/r), włoskim (+144 mln zł r/r) oraz hiszpańskim (+73 mln zł r/r). Już ponad połowa wpłat pochodzi z rynków zagranicznych. Do kwestii wpłat dłużników i inwestycji w portfele wierzytelności jeszcze powrócę.

KRUK – przychody i zyski

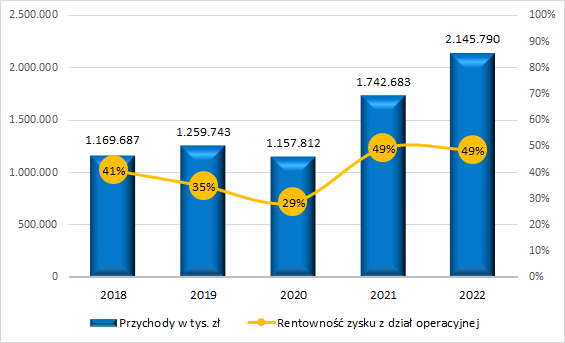

Wysokie wpłaty od dłużników (również wyższe od założonych w planie odzysków) przekładają się na dobre wyniki. Przychody w ujęciu rocznym rosną:

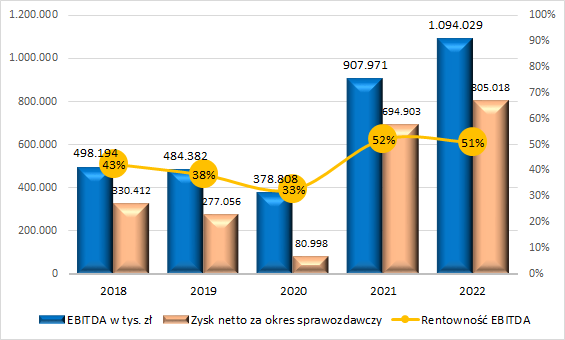

I również zyski:

W tym miejscu warto się pochylić nad poniższym slajdem z prezentacji wynikowej spółki. Z Zestawienia wyraźnie widać ogromny wzrost inwestycji w portfele wierzytelności we Włoszech oraz Hiszpanii. Pod względem wartości bilansowej wierzytelności rynki te wyprzedziły (Włochy) lub zbliżają się (Hiszpania) do rynku rumuńskiego. Efekt wysokich nakładów na tych rynkach zaczyna być widoczny w spłatach portfeli i powoli przekłada się na zyskowność na tych rynkach (widać to po rynku włoskim). Wydaje się, że w kolejnych latach poniesione nakłady na wierzytelności powinny przyczyniać się istotnie do dalszego wzrostu wyników grupy.

Kruk – sytuacja bilansowa

Poniżej przegląd wykresów z Raportu Rankingowego oceniającego spółki z punktu widzenia inwestowania w ich obligacje korporacyjne (nowy Raport oceniający spółki po wynikach 2022 roku pojawi się w połowie maja).

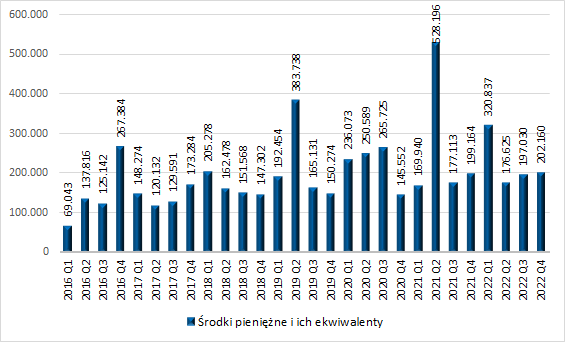

Tradycyjnie KRUK posiada wysoką poduszkę gotówkową:

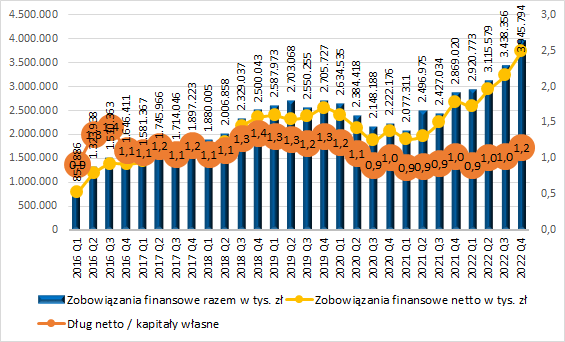

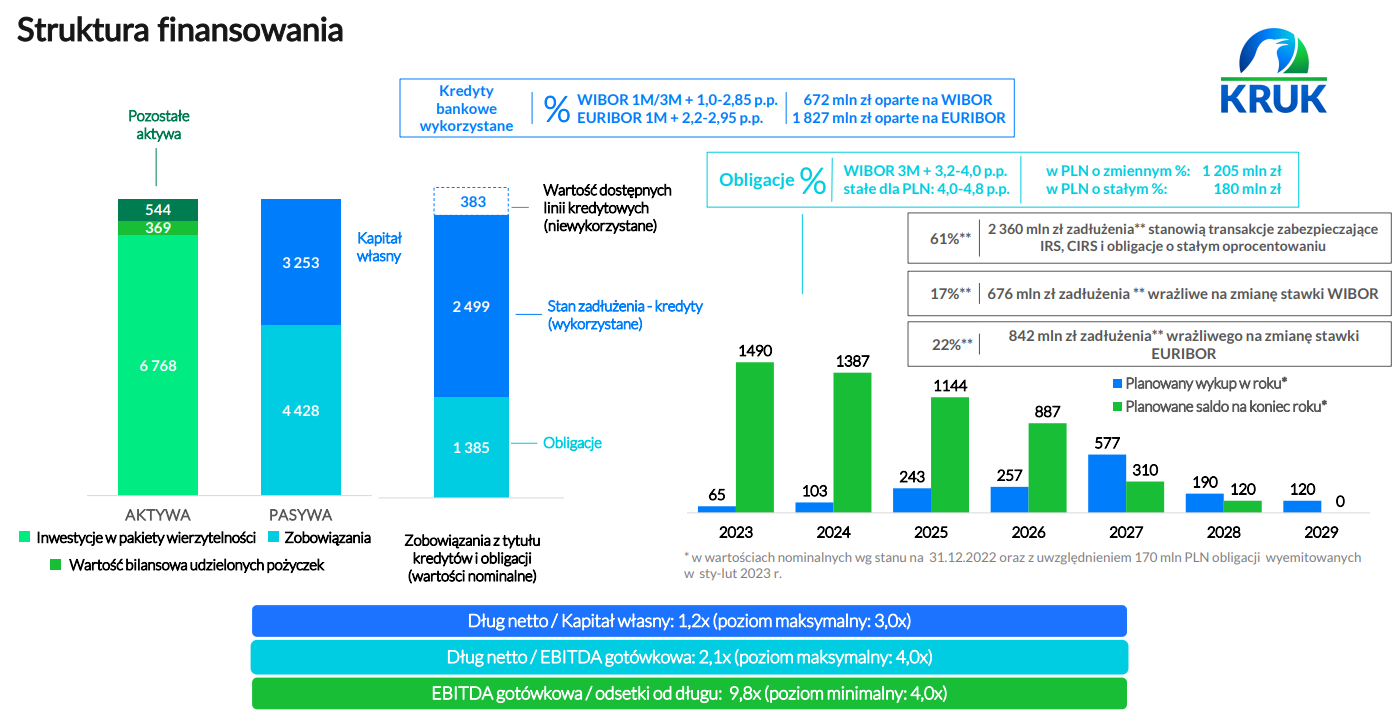

W 2022 roku KRUK zainwestował w zakupy nowych portfeli wierzytelności 2,3 mld zł, o 573 mln zł niż rok wcześniej. Jest to najwyższa wartość nakładów w historii grupy KRUK. Nakłady zostały po części sfinansowane wzrostem zadłużenia. Jednakże rosły również kapitały własne spółki, stąd wzrost wskaźnika dług netto / kapitały własne nie jest zbyt duży.

W 2023 roku KRUK planuje wydać ponad 2 mld zł na zakup kolejnych pakietów wierzytelności, co może oznaczać dalszy wzrost zadłużenia spółki. Będąc przy zadłużeniu warto podkreślić, że znajduje się ono na bezpiecznych poziomach wobec kowenantów z emisji obligacji. Dodatkowo większość długu ma zabezpieczoną stopę procentową – przy dalszym wzroście rynkowych stóp procentowych KRUK nie ponosi wyższych kosztów odsetkowych.

Warto również zwrócić uwagę, że na 2023 i 2024 rok przypadają relatywnie niewielkie wykupy obligacji – wygląda, że można być spokojnym o płynność spółki.

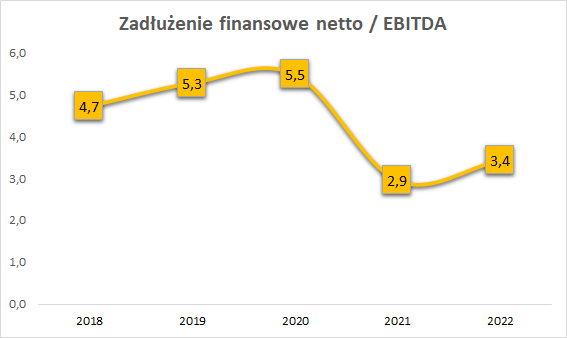

Również nieźle, mimo sporych inwestycji, wygląda sytuacja KRUK w zakresie wskaźnika zadłużenia:

Również wskaźnik dług netto / EBITDA wygląda poprawnie:

Podsumowując, sytuacja wynikowa i bilansowa grupy wyglądają bardzo poprawnie. Podobnie jest z perspektywami, ale o tym w podsumowaniu.

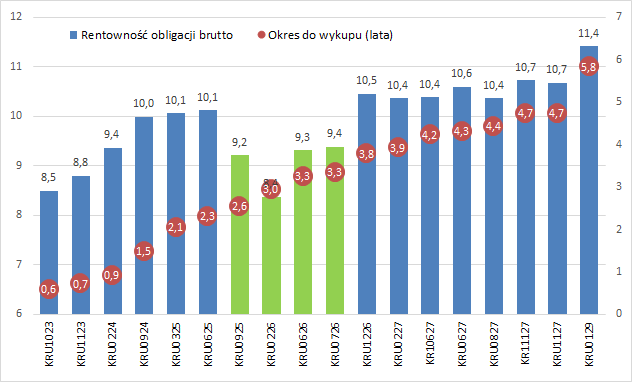

KRUK – porównanie rentowności obligacji na Catalyst

Patrząc na rentowności obligacji KRUK na Catalyst wygląda, że rynek traktuje spółkę jako „pewniaka”, z biegiem kolejnych lat do wykupu rentowności obligacji nie rosną jakoś specjalnie. Zielonym kolorem zaznaczyłem obligacje o stałym oprocentowaniu:

KRUK – podsumowanie, informacje z konferencji wynikowej spółki

Zainteresowanych szczegółową analizą wyników grupy KRUK polecam prezentację wynikową przygotowaną przez spółkę (link).

Perspektywy wyników w 2023 roku (i latach kolejnych) zarząd przedstawił podczas konferencji wynikowej. Szczegółowy zapis znajdziesz na forum Portalu Analiz (link), a poniżej wybrane przeze mnie główne tezy:

- Najwięksi konkurenci nie działali zachowawczo i teraz martwią się długiem, dzięki temu ubiegłoroczne zakupy na bardzo dobrych planowanych zwrotach,

- Włochy, Hiszpania – KRUK czuje się już pewnie, „pociągi ruszyły”. Duży portfel w Hiszpanii kupiony pod koniec roku od drugiego największego banku – oni wcześniej serwisowali ten portfel więc czują się pewnie – to wszystko będzie wpływało na wyniki 2023 roku,

- Zakładane spłaty w kolejnych latach – historycznie spłaty są wyższe niż te zakładane więc bardzo prawdopodobne dalsze pozytywne aktualizacje szacowanych spłat z portfeli,

- Mimo wysokiej bazy 2022 roku w skali całego 2023 roku oczekują wzrostu wyniku netto,

- Styczeń, luty – bardzo dobre wpłaty. Nie widać kryzysu u dłużników, większe zwroty podatków – część idzie na spłatę długu.

Podsumowując, wyniki 2022 roku są bardzo dobre, sytuacja bilansowa grupy również jest poprawna, a i perspektywy zapowiadają się pozytywnie.

Inwestujesz w akcje lub obligacje (skarbowe, korporacyjne)? Dołącz do nas i ponad 1,7 tysiąca Abonentów Portalu Analiz i korzystaj z wiedzy praktyków oraz wymieniaj się doświadczeniami w ramach forum. Zapraszamy.