Ailleron – wyniki 4 kwartału

Nie tak dawno na łamach Portalu Analiz przyglądałem się Grupie Ailleron.

Kurs akcji znajduje się w pobliżu historycznych szczytów, można więc uznać, że dobre wyniki 3 kwartału rozbudziły w inwestorach apetyt na więcej. Spółka w poprzednim tygodniu opublikowała raport za 4 kwartał, sprawdzam więc czy pozytywne tendencje się utrzymują.

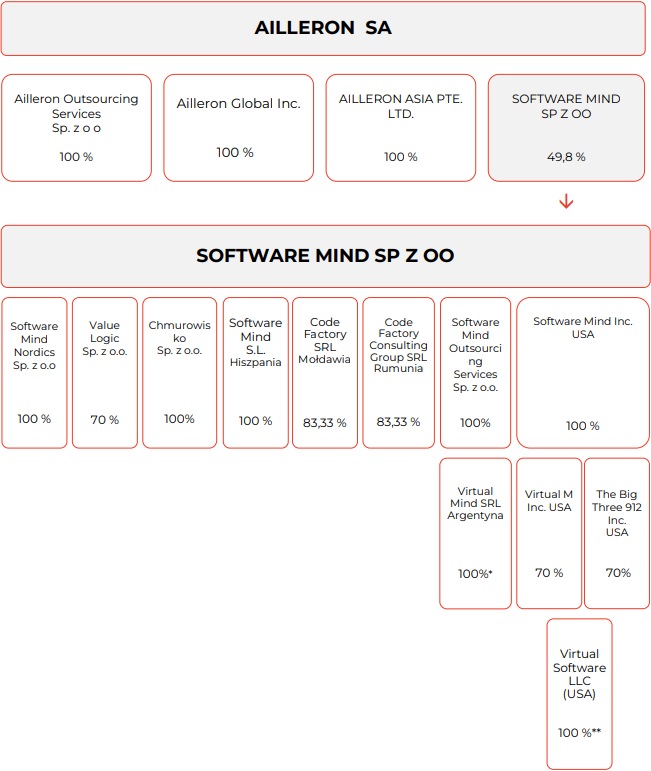

Przedmiot działalności

Tytułem krótkiego przypomnienia: Ailleron to podmiot działający w obszarze usług IT. W ramach grupy znajduje się kilkanaście spółek, z których oprócz spółki-matki (Ailleron S.A.) warto wyróżnić Software Mind – Software House o globalnym zasięgu operacji, który po dokapitalizowaniu przez fundusz Enterprise Investors realizuje strategię przejęć. To właśnie z Software Mind wiązane są największe nadzieje rozwoju.

Wyniki 4 kwartału

Przychody w ostatnim kwartale wyniosły 123,1 mln zł vs 71,4 mln zł, co oznacza wzrost o 72,4% r/r. Tak wysoka sprzedaż to w dużym stopniu efekt sfinalizowanych w poprzednim roku znaczących przejęć (konsolidacja od marca 2022).

Przychody układają się w bardzo ładny trend wzrostowy, choć można zauważyć że poprzednie kwartały wykazywały nawet wyższe dynamiki. Z jednej strony jest to pochodna niższej bazy w 1 półroczu oraz wysokich kursów walut w 3 kwartale (przeszło 70% sprzedaży grupy jest realizowana w walutach zagranicznych – dominują klienci z Europy Zachodniej i USA).

Niemniej wydaje się, że na tle ogólnego trendu przychody 4 kwartału wypadły stosunkowo przeciętnie. O ile trudno czepiać się przeszło 70% wzrostu r/r, to dla długoterminowej perspektywy ważne jest określenie, ile z tego wzrostu pochodzi z rozwoju organicznego. Wedle informacji przekazanej na prezentacjach wynikowych, Software Mind (czyli główny „motor napędowy” wzrostu) zanotował organiczny wzrost w wysokości 49% r/r po pierwszych 3 kwartałach 2022, a za cały rok było to już mniej, bo 35%. Częściowo to można wytłumaczyć wspomnianą niższą bazą w 1 i 2 kwartale, ale nie sposób oprzeć się wrażeniu, że w 4 kwartale nastąpiło pewne spowolnienie/uspokojenie.

Nie chcę przedstawiać tego w zbyt negatywnym świetle, bo kursy walut były w tym okresie trochę mniej sprzyjające, a dodatkowo ciężar spraw operacyjnych związanych z układaniem organizacji po dużych przejęciach mógł być chwilowo położony w innych obszarach. Zarząd przyznał jednak, że obserwuje u klientów pewne wstrzymanie nowych inicjatyw, co można wiązać ze spowolnieniem gospodarczym. Nie jest to wyjątek wśród firm IT i widać to też w prognozach rynkowych na 2023, który ma się cechować niższym wzrostem (ale warto zaznaczyć: wciąż wzrostem) niż bardzo udany 2022.

Ze względu na to, że większość rozliczeń z klientami dokonywana jest w formule Time & Material, dobrym wyznacznikiem potencjału sprzedażowego jest liczba pracowników. Biznes Software House’owy polega przecież na wynajmowaniu specjalistów IT do klientów, więc większa liczba pracowników powinna przekładać się na wyższe przychody (oczywiście trzeba też pamiętać o inflacji stawek, która podąża za wzrostami wynagrodzeń pracowniczych).

Na koniec 2022 liczba wszystkich pracowników w grupie została określona na poziomie 1500+, czyli podobnie jak kwartał wcześniej. Ailleron nie podaje dokładnych danych na temat liczby wszystkich pracowników, a jedynie tych zatrudnionych w oparciu o umowy o pracę. Jak wiadomo, w branży IT popularnym sposobem współpracy są umowy B2B (przynajmniej w Polsce, nie wiem do końca jak to wygląda w pozostałych krajach, w których Ailleron/Software Mind działają poprzez spółki zależne).

Liczba etatów na umowach o pracę nie jest w takim razie precyzyjną metryką, ale mam nadzieję, że pozwala przynajmniej wychwycić ogólny trend. Co ciekawe w 4 kwartale mieliśmy spadek: 739 etatów vs 755 w 3 kwartale, co wydaje się korelować z nieco niższym wzrostem przychodów w tym okresie. Jest to pewien znak zapytania, ale miejmy nadzieję, że jest to chwilowe – zarządzający zapowiadają przecież dalsze wzrosty, również w obszarze zatrudnienia.

W każdym razie, wniosek jaki się nasuwa po obejrzeniu tego wykresu jest taki, że Ailleron rósł w ostatnich latach przede wszystkim dzięki przejęciom oraz wzrostom stawek na rynku usług IT, co z kolei nakazuje trochę temperować oczekiwania co do wzrostu organicznego w przyszłości. Oczywiście w planach są również dalsze przejęcia.

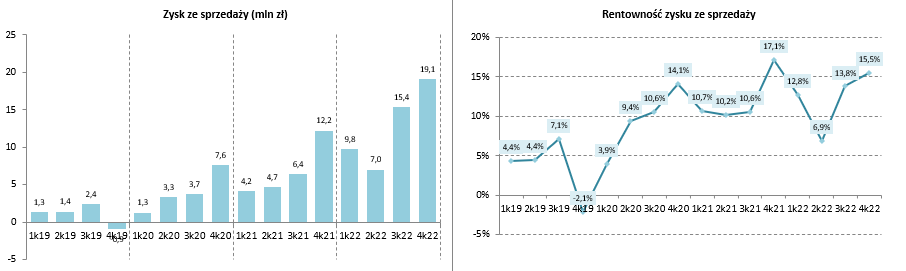

Przechodząc do zysków, spójrzmy najpierw na zysk ze sprzedaży, czyli po głównych kosztach operacyjnych. Tu od razu mała uwaga, bo w 4 kwartale zaskakująco niskie były koszty sprzedaży, za to wyraźnie wzrósł koszt własny sprzedaży. Sumaryczny efekt nie jest jakoś szczególnie pozytywny czy negatywny, więc podejrzewam, że spółka mogła inaczej zakwalifikować część kosztów w rachunku zysków i strat.

Rentowność zysku ze sprzedaży wyniosła w 4 kwartale 15,5%, w porównaniu do 17,1% rok temu. Poziom niższy, ale na tle historii mimo wszystko całkiem niezły. Wraz z rosnącym znaczeniem rozliczeń Time & Material (nie tylko poprzez wzrost udziału Software Mind, ale też strategię zwiększania T&M w segmencie Fintech) typowa w branży sezonowość związana z ostatnim kwartałem roku powinna zanikać, co w pewnym stopniu może wpływać na wypłaszczenie rentowności w ciągu roku – przynajmniej w teorii.

Zysk ze sprzedaży wyniósł w ostatnim kwartale 19,1 mln zł vs 12,2 mln zł, czyli można napisać, że widać pozytywny efekt wzrostu i zrealizowanych przejęć. Można też podkreślić, że wynik był też lepszy niż 15,4 mln zł zanotowane w 3 kwartale, a to oznacza że w tym zakresie lepsza forma jest póki co utrzymywana.

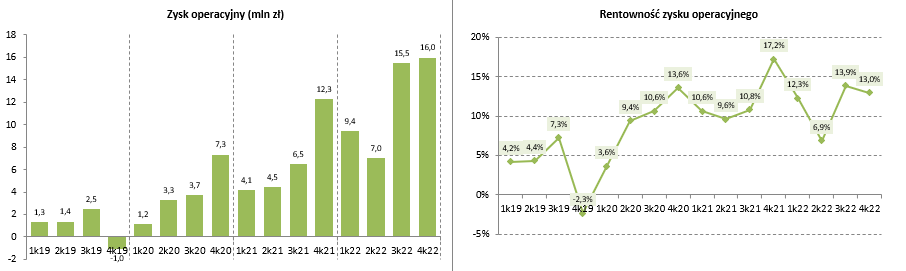

Na poziomie zysku operacyjnego mamy natomiast do czynienia z negatywnym zdarzeniem w postaci odpisów na wcześniej RoboWealth oraz Chatbot. Są to produkty, które były opracowywane przez Ailleron kilka lat temu, jednak od dłuższego czasu wzmianki o nich nie pojawiały się w sprawozdaniach. Najwyraźniej po prostu się nie sprawdziły, pomimo dość optymistycznego nastawienia zarządzających w przeszłości. Dobrze obrazuje to ryzyko, jakie wiąże się z własnymi produktami i wartościami odłożonymi we WNiP.

Odpisy wyniosły 2,4 mln zł w 4 kwartale, a w pozostałych kosztach operacyjnych znajduje się kwota 3,2 mln zł, więc linia ta została obciążona czymś jeszcze, ale niestety nie znalazłem dodatkowego objaśnienia. Pozostałe przychody operacyjne wyniosły 0,1 mln zł, czyli podsumowując: wpływ PPO/PKO był negatywny na sumę 3,1 mln zł, co dość znacznie odbiega od normy (historycznie średnie saldo PPO/PKO było raczej neutralne, ewentualnie minimalnie negatywne).

Skoro wspomniałem o WNiP, to w ramach małej dygresji wspomnę, że na koniec 2022 r. zapisana w tej pozycji kwota sięgnęła 28,8 mln zł (wzrost z 18 mln zł na koniec 2021 r.). Największą część stanowią nakłady na LiveBank w wersji SaaS/Cloud, w który wedle informacji z konferencji wynikowej Ailleron zainwestował kilkanaście mln zł w okresie ostatnich kilkunastu miesięcy.

W nowej strategii Ailleron deklaruje ograniczenie wydatków na nowe produkty, w tym także na LiveBank SaaS (produkt jest gotowy do pierwszych wdrożeń, dalszy rozwój ma się odbywać we współpracy z klientami), więc dalszy wzrost WNiP powinien być niższy.

Oczywiście w kwestii rozwoju produktów wszystko rozbija się o to, czy wyprodukowane rozwiązania przyjmą się na rynku. W przypadku LiveBank SaaS w grudniu została podpisana pierwsza umowa (klientem jest ING Bank Śląski) – wdrożenie powinno ruszyć niebawem. Zarząd zakłada 3 umowy w tym roku.

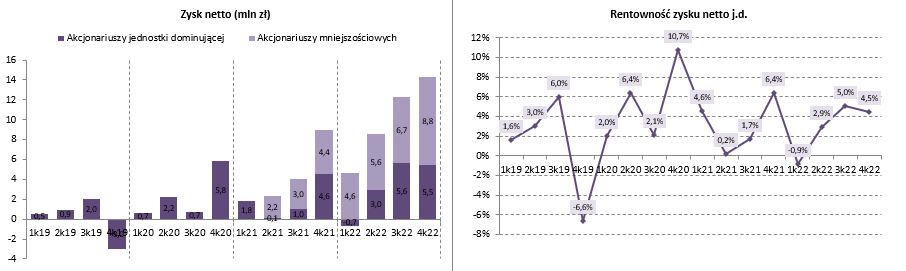

Wracając do omówienia wyników: zysk netto w 4 kwartale wyniósł 14,3 mln zł, z czego 5,5 mln zł przypada akcjonariuszom jednostki dominującej (czyli akcjonariuszom Ailleronu). To od razu sugeruje, że za większą część zysku odpowiada Software Mind, w którym przypomnę Ailleron posiada 49,8% i jak okaże się przy okazji omówienia poszczególnych segmentów, tak rzeczywiście było, podobnie jak we wcześniejszych okresach.

Przy kalkulacji zysku netto wystąpiły dwa czynniki, które wpływają na optykę wyników w analizowanym okresie. Po pierwsze, pozostałe przychody i koszty finansowe łącznie odjęły z zysków 1,6 mln zł – zakładam, że w dużym stopniu to efekt różnic kursowych. Po drugie – w samym 4 kwartale wykazano minimalny podatek (kwota przed opodatkowaniem: 14,4 mln zł, a zysk netto: 14,3 mln zł). Prawdopodobnie to efekt tego, że w poprzednich kwartałach efektywna stopa podatku była znacznie wyższa. Ostatecznie za cały rok obrotowy podatek wyniósł 19,3% zysku brutto.

Segmenty

W przypadku Aillerona warto szczególnie spojrzeć na wyniki poszczególnych segmentów. Spółka w raportowaniu wyróżnia ich trzy:

- Technology Services – usługi informatyczne świadczone przez Software Mind i jej spółki zależne.

- Fintech – usługi oraz produkty przeznaczone dla branży finansowej, w tym LiveBank oraz rozwiązania dla firm leasingowych.

- HotelTech – rozwiązania dedykowane branży hotelarskiej. Segment nierentowny, wraz z początkiem roku zakończony został wykup managerski.

Po dokładniejszy opis segmentów, a także omówienie nowej strategii w obszarze Fintech odsyłam do wcześniejszej analizy:

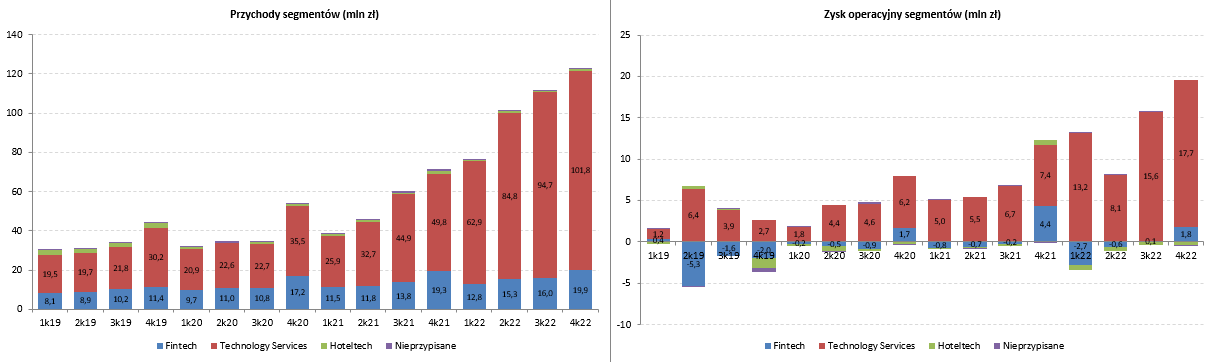

Poniższe wykresy obrazują wyraźnie, jak bardzo rośnie znaczenie Software Mind/Technology Services w działalności grupy. Segment ten odpowiada za większość przychodów (101,8 mln zł w 4 kw.) jak i zysków (17,7 mln zł ebit w 4 kw.). Fintech to w porównaniu 19,9 mln zł przychodu w 4 kw. oraz 1,8 mln zł zysku operacyjnego.

O ile Fintech zanotował dodatni wynik w 4 kwartale, to już w całym 2022 r. strata operacyjna sięgnęła 1,5 mln zł. Na wyniku ciążył problematyczny kontrakt z Pekao. Tu pojawia się iskierka nadzei na przyszłość – 1 etap projektu (trwał 4 lata) został odebrany przez klienta i obecnie toczą się negocjacje na temat zmiany warunków realizacji 2 etapu. Pod tym względem wydźwięk ostatniej konferencji ze spółką wydawał mi się znacznie bardziej optymistyczny niż jeszcze kilka miesięcy temu – nie chcę jednak o niczym przesądzać, zobaczymy jakie będą efekty rozmów.

W sprawozdaniu podana została informacja, zgodnie z którą po odjęciu poniesionych kosztów na rozwój LiveBank SaaS (część niekapitalizowana w bilansie, czyli wpływająca bezpośrednio na wynik) w wysokości 1,48 mln zł oraz strat na konktrakcie z Pekao, wynik roczny segmentu Fintech wyniósłby 6,9 mln zł. No cóż… gdyby babcia miała wąsy to by była dziadkiem 😉, jednak mimo wszystko ta informacja może nieść ze sobą pewną wartość.

Hipotetycznie gdyby obliczyć rentowność operacyjną Fintech od zysku 6,9 mln zł, wyszłaby wartość 10,8% (przy czym prawdodpobnie należałoby też skorygować przychody z tego kontraktu, ale nie mam danych aby to zrobić). Jest to co prawda mniej niż w segmencie Technology Services, ale na pewno lepsze to niż ponoszenie strat jak dotąd. Tak naprawdę taka rentowność jest mocno niepewna, gdyż raczej nie można założyć całkowitego zaniku kontraktu z Pekao w najbliższych okresach, ani też braku jakichkolwiek wydatków na rozwój produktów. Rysuje to jednak pewną perspektywę na poprawę wyników segmentu w bliższym czy dalszym horyzoncie czasowym – o ile nic innego nie stanie na przeszkodzie.

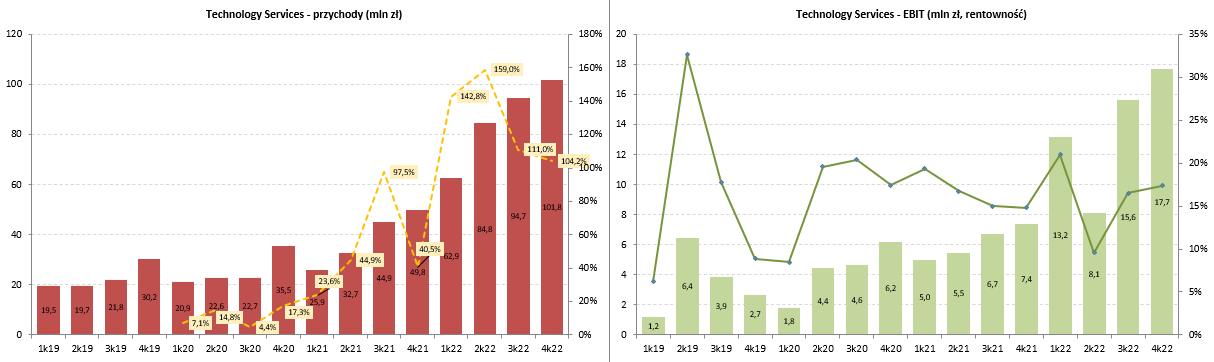

Rzućmy jeszcze okiem na wynikiu segmentu Technology Services. Tu zwrócę uwagę na dynamikę przychodów, która częściowo odpiera wcześniejszy zarzut odnośnie spowolnienia wzrostu, przynajmniej jeśli chodzi o Software Mind. Okazuje się, że roczna dynamika w 4 kwartale nie była aż tak znacznie niższa jak kwartał wcześniej – 104,2% vs 111% – szczególnie uwzględniając zmiany kursów walut w tych okresach.

Skąd więc niższa dynamika sprzedaży w całej grupie? Skoro nie za bardzo ze strony Software Mind (a HotelTech ma marginalne znaczenie), to odpowiedź może być tylko jedna – otóż Fintech w ostatnim kwartale zanotował wzrost na poziomie jedynie 3% r/r. Choć udział tego segmentu jest mniejszy, to mimo wszystko potrafi zachwiać ogólną dynamiką. Trudno przy tym oczekiwać aby wzrost przychodów Fintech był w chwili obecnej priorytetem – ważniejsze wydaje się najpierw ustabilizowanie zyskowności.

Podsumowując ten fragment: nawet jeśli wśród klientów dochodzi do pewnego wstrzymania nowych projektów, to przynajmniej na razie rozwój Software Mind wygląda poprawnie. Przy tym udaje się utrzymać dobrą rentowność operacyjną. W 4 kwartale wyniosła ona 17,4%, co jest nieco powyżej historycznej średniej z okresu 2019-2022 (w całym 2022 rentowność ebit Technology Services wyniosła 15,9%).

Podsumowanie

W wynikach Ailleron za 4 kwartał można doszukać się lepszych i gorszych stron. Powiedziałbym jednak, że ogólny obraz można uznać za pozytywny. Przede wszystkim mamy dalsze potwierdzenie potencjału Software Mind oraz kolejny kwartał z zyskiem akcjonariuszy jednostki dominującej powyżej 5 mln zł. Co ważne – wydaje się, że wzrost zysków nie wynika z czynników jednorazowych, a wręcz przeciwnie: w 4 kwartale mieliśmy do czynienia z odpisami, które (miejmy nadzieję) nie będą stałą pozycją.

Bieżący wskaźnik dla Ailleron wynosi ok. 20, co na pierwszy rzut oka może sugerować dość ambitną wycenę. Patrząc jednak na bazę wynikową w pierwszym półroczu, nie wygląda ona na zbyt wymagającą. W 1 kwartale 2021 spółka zanotowała stratę j.d. w wysokości 0,7 mln zł, a w 2 kwartale zysk 3 mln zł. Wydaje się, że w okresie półrocza jest więc spore pole do poprawy wyników.

Z drugiej strony nie można całkowicie wykluczyć negatywnych zaskoczeń, szczególnie w segmencie Fintech. Chociażby renegocjacja z Pekao nie została jeszcze zakończona pozytywnie. Pewnym znakiem zapytania (szansą, ale też ryzykiem) jest również LiveBank SaaS, w który spółka zainwestowała sporo pracy i pieniędzy. Czy uda się znaleźć klientów? I czy pierwsze wdrożenia odbędą się bezproblemowo oraz czy będą realizowane na satysfakcjonującej marży? Odpowiedź na te pytania poznamy dopiero za jakiś czas.

Na koniec podsumowania postaram się wylistować szanse i zagrożenia, jakie widzę przed Grupą Ailleron:

Szanse

- Globalny zasięg świadczonych usług, rosnące zapotrzebowanie na usługi IT, przewaga kosztowa (choć malejąca) na rynkach na których Ailleron/Software Mind zatrudnia (Polska, Rumunia, Mołdawia, Argentyna).

- Dalszy rozwój Software Mind.

- Kolejne przejęcia powinny wspierać wyniki. Wsparcie Enterprise Investors w ich realizacji.

- Niska baza wynikowa w 1 półroczu 2023 r. Wyniki 2022 roku dodatkowo obciążone kosztami M&A.

- Fintech – zmiana strategii, nowe umowy podpisywane przede wszystkim w oparciu o formułę Time & Material (wyjątek: LiveBank oraz produkty z linii Leasetech), co powinno znacząco ograniczać ryzyko jeśli chodzi o marże.

- Zapowiedziane oszczędności kosztowe, w tym redukcja przestrzeni biurowej.

- Z czasem kontraktu z Pekao tak czy inaczej przestanie obciążać wyniki (renegocjacja stawek/odstąpienie od umowy i poniesienie jednorazowej straty/zakończenie się projektu).

- Potencjał rynkowy LiveBank SaaS/Cloud.

- Obniżenie bieżących wydatków na LiveBank SaaS.

- Sprzedaż nierentownego segmentu HotelTech.

Zagrożenia

- Możliwe spowolnienie w zamówieniach w 2023 r.

- Rosnące wymagania płacowe w branży, niedobór specjalistów IT.

- Przeciętne historyczne tempo wzrostu zatrudnienia poza przejęciami. Umiarkowany potencjał rozwoju organicznego?

- Istotne nakłady na produkty (przede wszystkim LiveBank SaaS/Cloud), które odłożone są we WNiP. Ryzyko odpisów w przypadku niepowodzenia rynkowego tych rozwiązań.

- Możliwe dalsze straty z kontraktu z Pekao (a nawet w przypadku udanych renegocjacji trudno na ten moment zakładać wysoką rentowność).

- Ryzyko nieudanych przejęć.

- Historia negatywnych zaskoczeń/”niedowożenia” ze strony spółki.

Oświadczam, że posiadam akcje Ailleron. W ciągu ostatnich 30 dni nie dokonywałem transakcji na akcjach spółki.

Treść Analizy jest tylko i wyłącznie wyrazem moich osobistych poglądów, a tym samym zawiera moje subiektywne opinie i przypuszczenia, które mogą się nie zrealizować. Przy tworzeniu niniejszej analizy starałem się dochować maksymalnej staranności, wierzę, że analiza nie zawiera żadnych błędów, choć nie mogę dać takiej gwarancji.