Deweloperzy komercyjni – przegląd obligacji na Catalyst

Ostatnie miesiące to gwałtowny skok inflacji i wynikająca z tego powodu przecena obligacji korporacyjnych o stałym oprocentowaniu. Z funduszy dłużnych odpływały pieniądze, co wywierało dodatkową presję na ceny zarówno obligacji stałokuponowych, ale również tych opartych o WIBOR. W efekcie moje portfele obligacji (których wyniki możesz śledzić na blogu Rynek Obligacji) radzą sobie gorzej od moich oczekiwań. Inflacja nie chce odpuścić, co nadal będzie wywierać wpływ na ceny papierów ze stałym oprocentowaniem, uznałem zatem, że czas działać.

W niniejszym wpisie dokonam przeglądu obligacji korporacyjnych firm z sektora nieruchomości komercyjnych (biurowce, magazyny), a także przeglądu własnego portfela w zakresie tych obligacji. W kolejnych artykułach przyjrzę się deweloperom mieszkaniowym, firmom windykacyjnym oraz pozostałym spółkom, które pokrywam w ramach Raportu Rankingowego. Zapraszam do lektury.

Spis treści

Deweloperzy komercyjni – przegląd obligacji

Poniżej w tabelkach znajdziesz informacje o notowanych na Catalyst obligacjach korporacyjnych poszczególnych emitentów wraz z ich rentownością i okresem zapadalności. W ostatniej kolumnie informacja czy dane obligacje znajdowały się w portfelu funduszu Michael / Ström Obligacji Korporacyjnych FIZ (to dawna nazwa funduszu), który otrzymuje obecnie zlecenia umorzenia jednostek. Tutaj więcej można przeczytać o sytuacji.

Zanim przejdę do omówienia poszczególnych spółek, chciałem nadmienić, że pandemia covid-19 mocno rozwinęła pracę zdalną (niekorzystne dla rozwoju biurowców) i chyba nadal nie jesteśmy pewni, jak ten trend się zachowa w kolejnych latach. Choć wydaje się, że sporo firm i osób wraca do pracy „tradycyjnej”, to trudność z wypełnieniem biurowców jest ryzykiem, które należy brać pod uwagę w przypadku tego typu spółek.

Cavatina Holding

Cavatina to spółka, która w strategii przyjęła bardzo dynamiczny rozwój, co niekoniecznie cieszy obligatariusza (wolę stabilnie rozwijające się biznesy dbające o poziom długu). W 2021 roku zadebiutowała na GPW w Warszawie, stając się spółką publiczną, za sprawą emisji akcji podwyższając swoje kapitały i jednocześnie stała się bardziej transparentna. Kolejny raport finansowy (za I półrocze 2022 roku spółka opublikuje 26.09.2022 roku. Na Catalyst notowane są następujące serie obligacji spółki:

Wszystkie notowane na Catalyst obligacje spółki notowane są ze zbliżonymi rentownościami, nie widzę tutaj anomalii. Zapewne gdybym miał zainwestować w obligacje tej spółki, to wybrałbym serię najkrótszą (CVH0624), bo im krótszy okres do wykupu tym mniejsze ryzyko. Ale jak widać nad tą serią „wisi” ryzyko podaży ze strony Stabilny Fundusz OK FIZ więc być może warto poobserwować trochę sytuację na Catalyst. Osobiście ustawiłem sobie alerty (informacja w przypadku spadku ceny) na tą serię obligacji, a także na CVH1224. Z niecierpliwością czekam też na raport półroczny, aby uaktualnić kondycję finansową spółki.

Ghelamco

Ghelamco nie jest spółką publiczną, wyniki publikuje w okresach półrocznych, te za I połowę 2022 roku opublikuje 30.09.2022 roku. Spółka w tym roku sprzedała Google swój flagowy projekt The Warsaw HUB za 583 mln EUR, istotnie zwiększając swoją płynność finansową i polepszając sytuację bilansową. Odzwierciedlenie tej transakcji znajdziemy w raporcie za I półrocze 2022 roku.

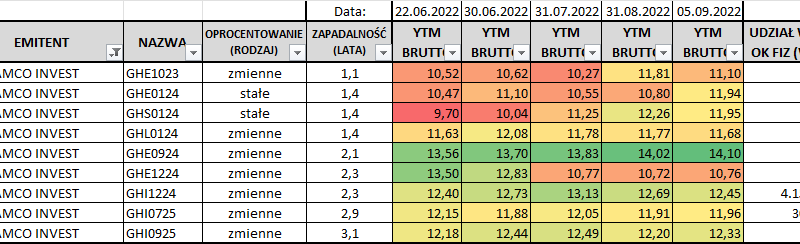

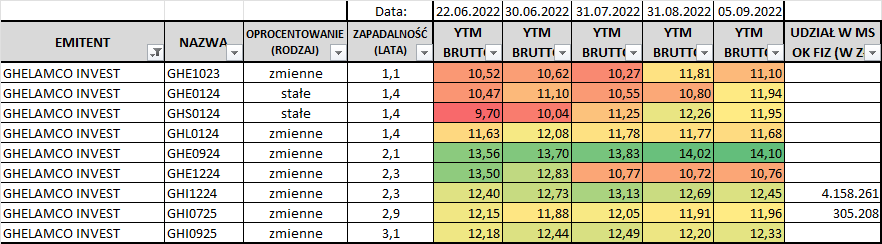

Na Catalyst notowane są następujące serie obligacji spółki:

W oczy z wysoką rentownością rzuca się seria GHE0924, ale niestety jest to podpucha – obligacje w całości nabyte są przez fundusz PKO Parasolowy (link). Pozostałe obligacje zachowują się w miarę zgodnie z logiką, im dłuższy okres do wykupu, tym wyższa rentowność, oczywiście są wyjątki. Ustawiam sobie alert na GHI1224, których sporą porcję ma wymieniany wcześniej fundusz.

HB Reavis

HB Reavis to spory deweloper komercyjny wywodzący się ze Słowacji. Obecnie działa w Wielkiej Brytanii, Polsce, Czechach, na Słowacji i Węgrzech oraz w Niemczech. Dotychczas grupa zrealizowała projekty o łącznej powierzchni 1,3 mln metrów kwadratowych, a jej zespół liczy ponad 700 osób.

Raport za I półrocze 2022 r. zostanie opublikowany 30 września, ale spółka szybciej publikuje kwartalne „business update” – link. Finansowanie grupa uzyskuje na różnych rynkach, warto zwrócić uwagę, że „polskie” obligacje są jedne z pierwszych w kolejce do wykupu (link – wykres z zapadalnością obligacji).

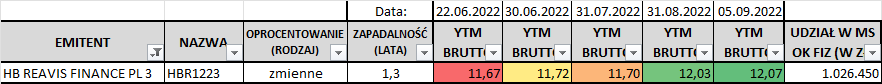

Na Catalyst notowana jest jedna seria obligacji spółki.

Transakcje dokonywane są bardzo rzadko, ale oferty sprzedaży i kupna tych obligacji są. Obligacje są w portfelu rzeczonego funduszu więc kto wie, może i płynność się pojawi.

Marvipol Development

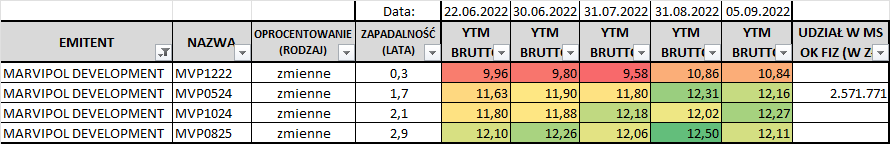

Zastanawiałem się czy spółkę umieścić akurat w tym zestawieniu, bo to również, a może nawet głównie, deweloper mieszkaniowy. Ale, że aktywnie działa na rynku powierzchni magazynowych, to w efekcie ląduje w tym zestawieniu – być może znajdzie się również w „mieszkaniówce”. Półroczne wyniki Marvipol już za nami. Tak wyglądają rentowności obligacji z Catalyst:

MVP1222 niebawem zapadają, stąd zapewne ich niższa rentowność, pozostałe notowane są z podobnymi rentownościami, niezależnie od czasu do wykupu.

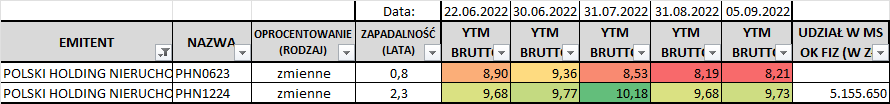

Polski Holding Nieruchomości

Spółka raport półroczny opublikuje 14 września. Udział Skarbu Państwa w akcjonariacie (72%) sprawia, że przez inwestorów spółka jest uznawana za bardziej bezpieczną (jak coś pójdzie nie tak, to Państwo dołoży), stąd też niskie rentowności obligacji PHN na Catalyst.

Wspominany fundusz ma sporo tych obligacji, a ich cena na początku sierpnia spadła nawet poniżej 100%, do tego obroty są, będę przyglądał się tej serii obligacji.

Mój portfel obligacji

Krótko o powyższych emitentach w kontekście mojego portfela obligacji:

Cavatina: w moim portfelu posiadam obligacje CVH0624 – 2% portfela. Jeżeli pojawią się okazje cenowe to jestem w stanie nieco zwiększyć swoje zaangażowanie w tego emitenta.

Ghelamco: w moim portfelu posiadam obligacje GHI1224 – 10% portfela. Udział optymalny, ale możliwe zwiększenie w przypadku dobrej ceny.

HB Reavis: brak obligacji w portfelu. Ustawiłem sobie alert na cenę poniżej 100% nominału.

Marvipol: w portfelu MVP0825 – 5% portfela. Nie wykluczam zwiększenia udziału obligacji tego emitenta w portfelu.

Polski Holding Nieruchomości – brak obligacji w portfelu. Ustawiłem alert na PHN1224.

Obligacje deweloperów komercyjnych – podsumowanie

Tym wpisem rozpoczynam przegląd rynku Catalyst. Mam nadzieję, że dzięki takiej analizie znajdę pomysły na dobre transakcje.

Trwa sezon wynikowy spółek, po jego zakończeniu opublikuję aktualizację Raportu Rankingowego – uaktualnione wykresy i krótki komentarz do sytuacji spółki. Jeżeli inwestujesz w obligacje korporacyjne, to myślę, że warto posiadać ten Raport, a Abonenci Portalu Analiz mogą nabyć go w korzystnej cenie 30 zł. Dlatego zachęcam w pierwszej kolejności do dołączenia do Społeczności Portalu Analiz – blisko tysiąca trzystu osób inwestujących na GPW w Warszawie w akcje i obligacje firm. Na forum Portalu dyskutujemy również o nowych emisjach obligacji, propozycjach ciekawych transakcji czy kondycji finansowej spółek. Abonament w Portalu Analiz to niewielki wydatek – a mnóstwo korzyści.

Niebawem kolejny wpis z tej serii, a tymczasem życzę udanych inwestycji! Remigiusz

I przypominam, że powyższy wpis nie ma charakteru rekomendacji inwestycyjnej, a opisuje moje podejście do rynku obligacji.