Victoria Dom – sytuacja finansowa grupy

Trwa emisja obligacji spółki Victoria Dom (link do oferty). W tym wpisie (link) omawiałem parametry emisji obligacji, przedstawiłem krótko spółkę oraz porównałem oprocentowanie obecnej oferty z rentownościami obligacji już notowanych na Catalyst.

W tym wpisie przyglądam się sytuacji finansowej spółki, jej perspektywom oraz wskazuję powody, dlaczego Victoria płaci wysokie marże od zaciągniętego długu.

Spis treści

Victoria Dom – przychody i zyski

W przypadku deweloperów mieszkaniowych kluczowe są 2 parametry: sprzedaż mieszkań i przekazania mieszkań.

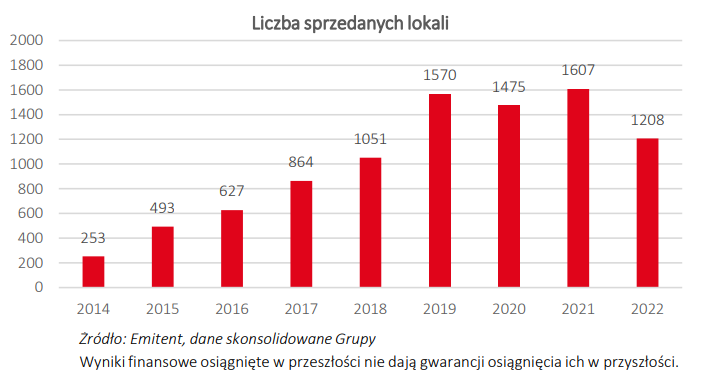

Rozpoczynając budowę bloku/osiedla spółka wprowadza mieszkania do oferty i sprzedaje je przez cały czas prowadzenia inwestycji. Sprzedane mieszkanie nie jest wykazywane w przychodach, dopóki nie zostanie zbudowane i przekazane klientowi. Sprzedaż mieszkań to parametr, który pozwala nam śledzić jak spółka radzi sobie operacyjnie i pozwala przewidywać, jakie przychody i zyski spółka (grupa) może wykazać w przyszłości. Poniżej slajd z prezentacji przygotowanej pod potrzeby emisji obligacji prezentujący liczbę sprzedanych mieszkań.

Jak widać roczna sprzedaż mieszkań grupy od kilku lat oscyluje w rejonie 1.400 – 1.600 lokali, 2022 rok raczej należy uznać za anomalię – w związku z inflacją i wyższymi stopami procentowymi popyt na mieszkania mocno wyhamował, ale trend się obecnie odwraca.

W 2020 roku grupa przekazała 1.176 lokali, rok później 1.253, a w 2022 roku 1.211 lokali. Powód mniejszej liczby przekazanych lokali w 2022 roku:

Mniejsza liczba oddanych w 2022 r. mieszkań wynikała z opóźnień w realizacji inwestycji spowodowanych problemami w zaopatrzeniu oraz powrotem podwykonawców z Ukrainy do swojego kraju. W efekcie nastąpiło przesunięcie terminu oddania ponad kilkuset mieszkań na 2023 r.

Zatem liczba przekazanych lokali w latach 2020-2022 (1,2 tys. rocznie) jest mniejsza od liczby sprzedanych, a luka ta (zakładając stabilną sprzedaż) powinna się z czasem domknąć. Zanim o tym, spójrzmy na przychody wynikające z opisanej w tym akapicie liczbie przekazanych lokali:

I zyski:

Jak widać, poziom 1,2 tys. przekazywanych lokali rocznie pozwala na osiąganie przez grupę sensownych wyników finansowych.

Nasuwa się pytanie, co będzie w 2023 roku i w latach kolejnych. Po pierwsze, mamy informację powyżej o przesunięciu oddania kilkuset mieszkań na 2023 rok. Po drugie, mamy harmonogram inwestycji:

Jak widać powyżej, na 2023 rok planowane jest ukończenie budowy 2.022 lokali, z czego ponad 77% (1.563 lokale) są już sprzedane. Wygląda zatem, że zapowiada się bardzo dobry rok dla Victoria Dom. Do oddania w 2024 roku w realizacji jest 413 lokali, ale kolejne 1.380 uruchamianych będzie/jest w 2023 roku, zatem łączny potencjał wynosi 1.793 lokale.

Oczywiście pewnie jak zawsze część inwestycji się przesunie w czasie, nie wszystkie lokale od razu znajdą nabywców, ale tak czy owak perspektywy 2023-2024 roku wyglądają co najmniej poprawnie.

Victoria Dom – sytuacja bilansowa grupy

Poniżej klasyczny przegląd sytuacji na podstawie Raportu Rankingowego.

Gotówka i płynność wyglądają poprawnie, choć widać znaczący spadek środków pieniężnych, wynikający między innymi z opóźnienia w przekazaniach lokali oraz zakupu gruntów pod przyszłe inwestycje (59 mln zł w 2022 roku).

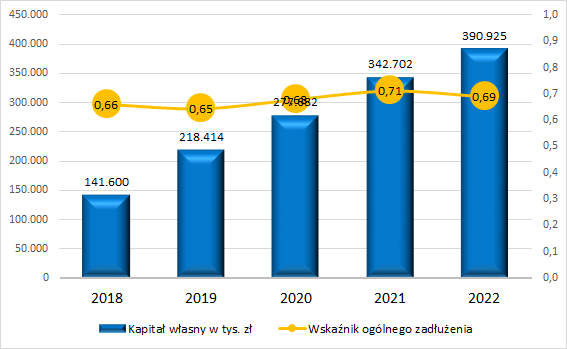

Nominalny poziom zadłużenia grupy niewiele się zmienił rok do roku, natomiast z racji wypływu gotówki wzrósł dług finansowy netto, przy czym w relacji do kapitałów własnych wygląda poprawnie:

Większość zysków akumulowane jest w spółce, stąd wzrost kapitałów własnych:

Zgodnie z zapisami w warunkach emisji obligacji, spółka nie może wypłacić dywidendy w kwocie przekraczającej 30% skonsolidowanego zysku netto wypracowanego w 2022 r. oraz 50% zysku za rok 2023 i następne. Historycznie wysokość dywidendy nie przekraczała 30% zysku netto.

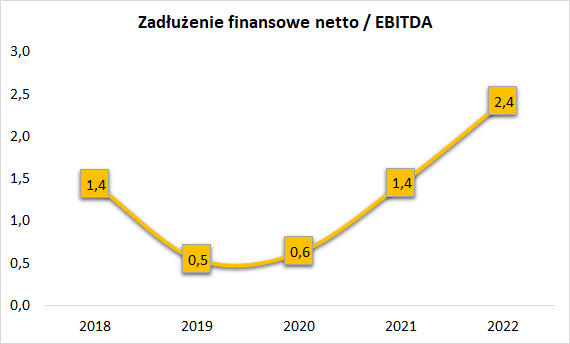

Zadłużenie finansowe netto mogłoby zostać spłacone z EBITDA w 2,5 roku, co jest wartością poprawną (choć jak widać, wcześniej było sporo lepiej w tym zakresie):

Podsumowując, wyniki, perspektywy oraz sytuację bilansową grupy Victoria Dom oceniam poprawnie, choć rok wcześniej sytuacja finansowa wyglądała lepiej.

Jeżeli interesuje Cię dokładna ocena, a także ocena 30 innych emitentów obligacji, zapraszam do zapoznania się z przygotowywanym przeze mnie co roku Raportem Rankingowym.

Victoria Dom – wysokie marże od obligacji, dlaczego?

Skoro jest poprawnie, dlaczego Victoria Dom płaci wysokie oprocentowanie od oferowanych obligacji? W mojej ocenie powodów jest kilka i oto one:

1) Spółka nienotowana na GPW. Jedynie obligacje VID notowane są na giełdzie, akcje spółki niestety nie. To oznacza rzadsze i mniej obfite w informacje raporty finansowe. Inwestorzy dostają informacje co dzieje się w spółce ze sporym opóźnieniem, brak jest raportów kwartalnych, a i półroczny jest raczej skąpy w informacje.

2) Kosztowne hobby (?) właścicieli. Niestety część środków generowanych przez spółkę przeznaczana jest na aktywa delikatnie mówiąc nie związane z jej podstawową działalnością. Przykłady:

Śmigłowiec za 6,5 mln zł:

We wrześniu 2021 roku Victoria Dom S.A. nabyła w leasingu śmigłowiec Leonardo A119 – Ke Koala SP-WHW. Wartość początkowa środka trwałego wyniosła 6,5 mln złotych, okres leasingu wynosi 7 lat. Jednocześnie w 2021 roku Spółka dokonała sprzedaży wcześniej posiadanego śmigłowca Bell 206 B3 S/N 4290 za cenę sprzedaży netto 1,7 złotych […]

Samolot (około 30 mln zł???):

Znacząca zmiana wartości pozycji „Środki transportu” w roku 2020 roku związana jest z nabyciem przez jednostkę dominującą samolotu oraz zbyciem spółki L-Jet posiadającej inny samolot. Zakup obu środków transportu sfinansowany był poprzez leasing, który opisany został w nocie 30.

Kosztowne hobby można rozumieć dwojako – kupowane aktywa to niemała kwota, a także kosztowne w znaczeniu – konieczności płacenia wyższych marż od długu – inwestorzy słusznie żądają wyższej premii za ryzyko emitenta.

3) Struktura zapadalności zadłużenia.

Lubię firmy, które nie czekają z zapadalnością długu na ostatnią chwilę. Mogą się wtedy pojawić niespodziewane wydarzenia (covid-19, wojna) i trudno o zaciąganie nowego długu / prolongatę starego. Do tego zaciąganie długu pod presją spłaty dotychczasowego z reguły oznacza konieczność zapłaty premii.

Patrząc na oczekiwaną do przekazania w 2023 roku liczbę mieszkań nie spodziewam się problemów z płynnością Victorii Dom, ale uważam, że inwestorzy słusznie życzą sobie dodatkową premię za taką, a nie inną strukturę zadłużenia grupy.

Victoria Dom – podsumowanie

Podsumowując, wyniki grupy i jej perspektywy wyglądają solidnie, poprawnie wygląda bilans. Victoria musi natomiast płacić wysokie marże od zadłużenia z uwagi na bycie spółką niepubliczną, wydawanie środków na aktywa niezwiązane z podstawową działalnością, a także duże skomasowanie zapadalności długu w najbliższych okresach.

Linki związane z powyższym wpisem:

Wpis na Portalu Analiz prezentujący spółkę, warunki emisji oraz porównanie rentowności obligacji (link),

Oferta obligacji spółki, w tym prezentacja inwestorska (link),

Raport Rankingowy oceniający 30 emitentów z Catalyst (link).

Udanych inwestycji!