PJP Makrum – wyniki I półrocza 2021 roku

Grupa PJP Makrum opublikowała wyniki I półrocza 2021 roku.

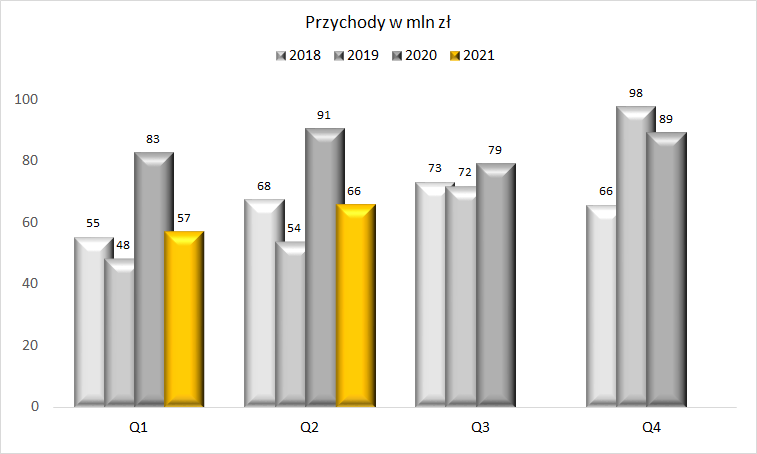

Przychody grupy za ten okres wyniosły 123 mln zł wobec 173,5 mln zł rok wcześniej. W samym II kwartale 2021 roku przychody wyniosły 65,9 mln zł wobec 90,5 mln zł rok wcześniej.

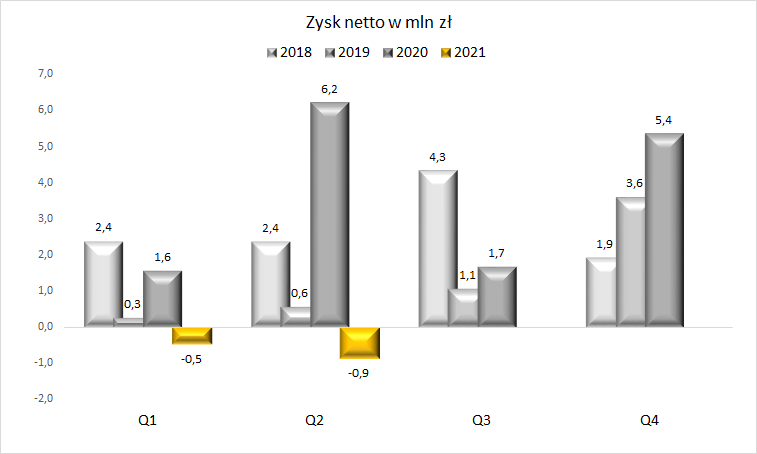

W ślad za spadkiem przychodów spadły również zyski spółki, w efekcie czego grupa osiągnęła w I półroczu 2021 roku stratę netto w wysokości 1,3 mln zł wobec 7,8 mln zł zysku netto rok wcześniej. W samym II kwartale strata grupy wyniosła blisko 900 tys. zł wobec zysku 6,2 mln zł rok wcześniej.

Poniżej omówienie wyników grupy ogółem, według segmentów oraz perspektyw. O samej grupie więcej możesz przeczytać na przykład w ostatniej analizie wyników rocznych za 2020 r. – link.

PJP Makrum – wyniki finansowe

Q2 2021 roku to kontynuacja spadku przychodów ze sprzedaży:

Podobnie jak w przypadku pierwszego kwartału, spadek jest widoczny w szczególności do wyjątkowo dobrego 2020 roku, wynik natomiast jest porównywalny do lat poprzednich.

Za spadek przychodów odpowiada przede wszystkim segment Budownictwo przemysłowe, w niewielkim stopniu również segment Konstrukcje, natomiast ponownie mocno wzrosły przychody segmentu Przeładunki:

Skala spadku przychodów w budownictwie w Q2 2021 r. jest znacząca i według zarządu jest wynikiem wczesnego etapu realizacji dużych kontraktów (Tłoczni Gazu w Odolanowie oraz osiedla mieszkaniowego pod nazwą „PERFUMIARNIA” w Poznaniu), a także przesunięć na kontraktach wynikających ze zmian projektowych po podpisaniu umów i przesunięciu części prac budowlanych o 2-3 miesiące.

W kolejnych kwartałach grupa oczekuje dynamicznego wzrostu przychodów w segmencie i celuje w poziom przychodów zbliżony do 2020 roku (w poprzednim raporcie pisano o powtórzeniu przychodów, teraz sformułowanie jest bardziej „miękkie”). W 2021 r. spółka realizuje kontrakty o łącznej wartości 263,3 mln zł. Warto zauważyć, że w raporcie pojawia się sformułowanie „priorytetem segmentu jest utrzymanie rentowności, co może okazać się trudne przy dynamicznym wzroście cen materiałów budowlanych i usług zewnętrznych w 2021 r.”. PJP Makrum jest bardziej firmą inżynierską i zatrudnia zewnętrzne ekipy budowlane, co może być dodatkowym czynnikiem ryzyka w momencie, gdy na rynku brakuje takich ekip, a ceny ich usług rosną.

Mocno (z 9 na 6 mln zł) spadły przychody segmentu Konstrukcje, a właściwie to segment ten ma już nową nazwę Maszyny i Urządzenia i, oprócz historycznych maszyn Makrum i stosunkowo nowych parkingów Modulo, dołączone do niego zostało Wyposażenie magazynów (Promlift).

Niestety Q2 okazał się kolejnym kwartałem ze słabą sprzedażą systemów parkingowych Modulo (łącznie w I półroczu spadek sprzedaży o 46% rok do roku). Spółka spadek sprzedaży traktuje jako przejściowy i oczekuje w 2021 roku powtórzenia przychodów z roku 2020, jednak na chwilę obecną wydaje się to celem ambitnym.

Bardzo ładnie rozwija się natomiast segment Przeładunki, w którym sprzedaż wzrosła o 16,7% rok do roku (13% r/r w Q2 2021 r.), dzięki wzrostom sprzedaży we Francji i Polsce, a dodatkowo:

„W kolejnych miesiącach 2021 r. Grupa oczekuje istotnego wzrostu przychodów w tym segmencie.”

Podsumowując, w Q2 2021 roku, pod względem sprzedaży, nie zawiodły tylko przeładunki, pozostałe segmenty wypadły blado.

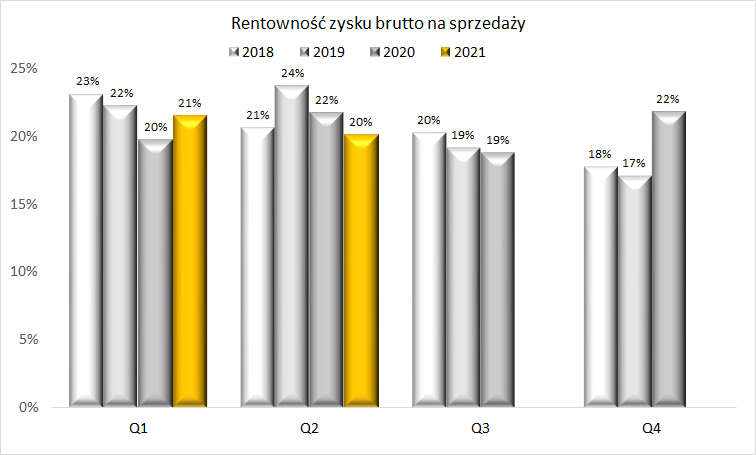

Niestety, na poziomie grupy nie udało się utrzymać marży brutto na sprzedaży na poziomie poprzedniego roku, a nawet na poziomie Q1 2021 r.

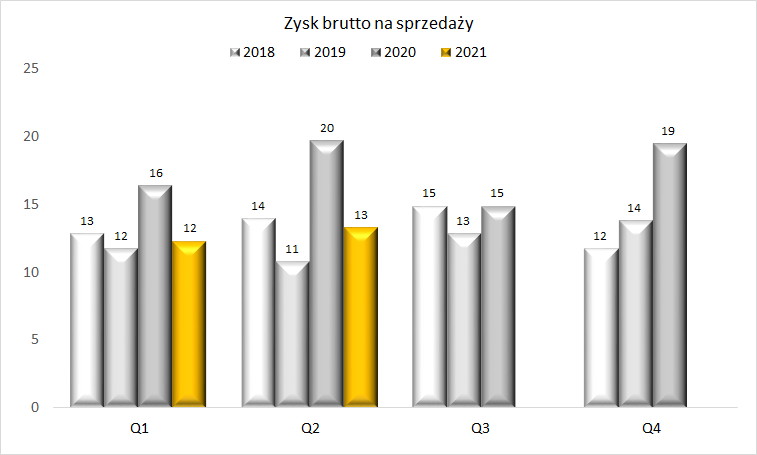

Co przy istotnie niższych przychodach niż rok wcześniej doprowadziło do mocnego spadku zysku brutto na sprzedaży:

A w konsekwencji grupa zanotowała stratę netto drugi kwartał z rzędu:

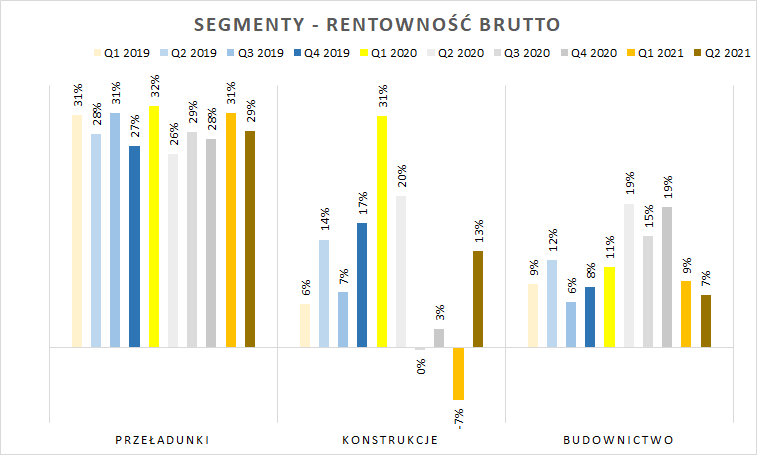

Patrząc na rentowności zysku brutto na sprzedaży według segmentów widzimy dalszy spadek marży w Budownictwie. Jeżeli taka marża utrzyma się przy spodziewanym wzroście przychodów w II półroczu, to niestety wzrost ten nie przełoży się ona na wyniki finansowe grupy tak samo dobrze jak w 2020 roku.

I jeszcze wizualizacja wyniku operacyjnego poszczególnych segmentów:

Mimo dobrej sytuacji w Przeładunkach, widać, że koszty sprzedaży nie pozwalają wynikowi operacyjnemu segmentu „rozkwitnąć” – bez poprawy w Budownictwie Przemysłowym wyniki grupy nie będą imponować.

PJP Makrum – podsumowanie, perspektywy

Realizuje się scenariusz pogorszenia wyników w segmencie Budownictwa Przemysłowego (chociaż skala pogorszenia przekracza moje oczekiwania). Na plus cały czas nie może wyjść segment Konstrukcji (a właściwie Maszyny i Urządzenia). Niestety segment Przeładunki nie jest w stanie samodzielnie „ciągnąć” wyników grupy.

Jeżeli spełnić się mają oczekiwania zarządu odnośnie powtórzenia w 2021 roku przychodów ze sprzedaży vs 2020 rok w segmentach Budownictwa oraz Maszyn i Urządzeń, to Q3 ma szansę okazać się dobrym okresem dla grupy. Jednak nawet w pozytywnym scenariuszu powtórzenie wyników 2020 roku wydaje się na dziś mało realne.