Analiza: LIBET w nieformalnej restrukturyzacji

Libet to producent kostki brukowej oraz innych materiałów betonowych nawierzchniowych.

Zacznijmy od tego, że sytuacja płynnościowa Libetu jest trudna.

Spółka 1 lipca 2019 r. zawarła z bankami finansującymi porozumienie, w ramach którego przez okres 1 roku grupa Libet nie będzie spłacać kapitału, a banki nie będą podejmować działań egzekucyjnych.

W styczniu i marcu 2019 r. spółka sprzedała zakład w Gajkowie za 20,3 mln zł i w Lublinie za 24,6 mln zł. Z tej kwoty 24 mln zł zostało przeznaczone na spłatę zadłużenia bankowego.

Po ciężkich latach 2016-2018 spółka zapowiada odbudowę rentowności w tym roku.

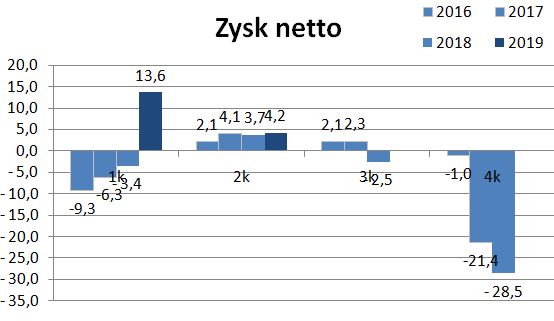

Pomimo strat (21 mln zł w 2017 roku i 31 mln zł w 2018 roku) wynagrodzenia panów z zarządu (Lehmann i Gronostaj) wynosiły łącznie 2,5 mln zł rocznie.

Wyniki

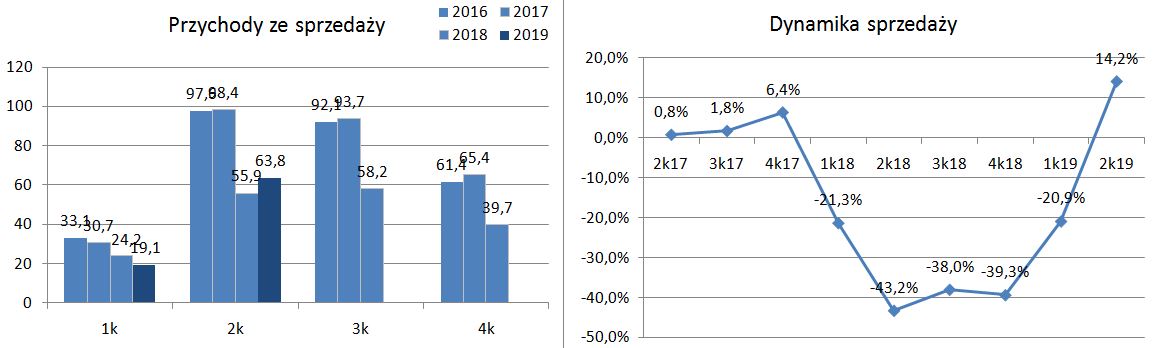

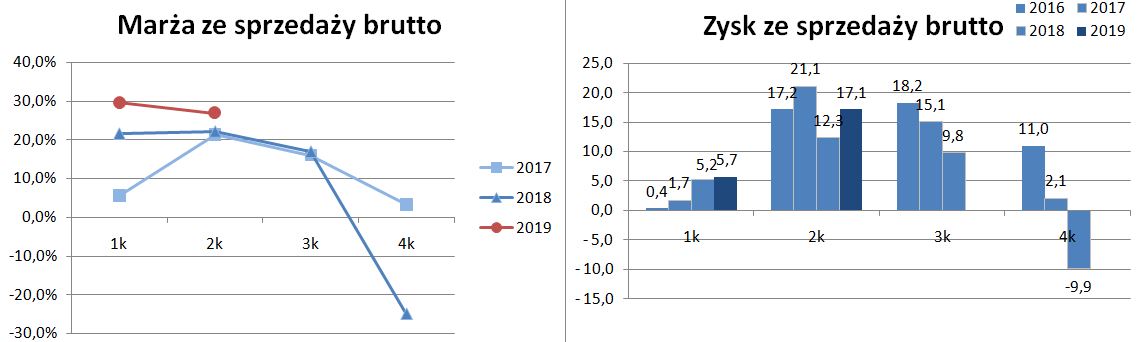

Wyniki 1 półrocza 2019 r., a szczególnie 2 kwartału dają nadzieję, że uda się spółce wyjść na prostą.

Dyrektor finansowy Libetu mówił w sierpniu : ” produkcja i sprzedaż spółki „idą bardzo dobrze”, a opublikowane szacunkowe wyniki za I połowę br. uwiarygadniają prognozę finansową na cały 2019 r.” (link). „Salamon podkreślił również, że Libet odbudował kapitał obrotowy, co pozwala na sprawne zarządzanie produkcją. Zgodnie z jego słowami wszystkie zakłady pracują zgodnie z planem i na bieżąco zapewniają dostępność szerokiego asortymentu towaru.”

W połowie maja Libet podał, że prognozuje 236 mln zł skonsolidowanych przychodów, 40 mln zł EBITDA i 17 mln zł zysku netto w 2019 r. Prognoza uwzględnia jednorazowy zysk ze zbycia zakładów w I kwartale 2019 r. (+15,9 mln zł brutto).

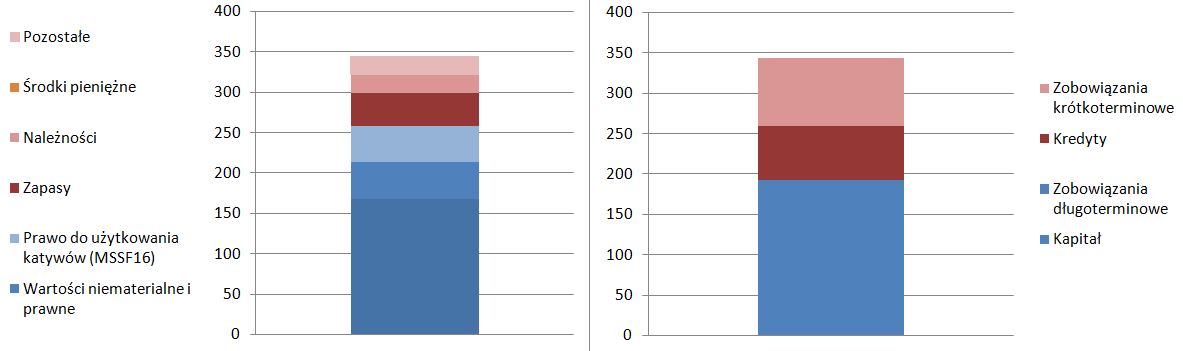

Spółka dzięki sprzedaży zakładów odbudowała kapitał obrotowy i zwiększyła zapasy.

Po załamaniu sprzedaży w 2018 roku po raz pierwszy w 2 kwartale wzrosła sprzedaż r/r.

Poprawiła się również znacząco marża – spółka stawia na rozwój produktów premium oraz zwiększyła ceny swoich wyrobów, żeby poprawić marżę w obliczu wzrostu kosztów produkcji. Głównymi klientami są odbiorcy indywidualni, którzy są bardziej skłonni do zakupu droższych produktów premium. W ofercie standardowej kostki brukowej konkuruje się głównie ceną.

W 1 kwartale 2019 r. zaksięgowany został jednorazowy zysk ze sprzedaży zakładów w Gajkowie i Lublinie. + 15,9 mln zł. To wpłynęło na skok zysku w 1 kwartale.

W 2 kwartale zysk netto był o 15% wyższy r/r.

Sytuacja płynnościowa jest ciągle napięta. Środki poszły głównie na kapiał obroowy. Wartość zobowiązań krótkoterminowych przekracza aktywa obrotowe. Środki pieniężne wynoszą praktycznie 0.

Nadzieja jest taka, że 3 kwartał będzie na tyle dobry, że pomimo sezonowo gorszego 4 kwartału i 1 kwartału 2020 roku uda się utrzymać płynność.

W lipcu wiceprezes Gronostaj nie wykluczył kolejnej sprzedaży aktywów Grupy.

Spółka ma czas do końca czerwca 2020 r. na poprawę sytuacji finansowej i zrefinansowanie długu.

Patrząc na kurs widać, że w tym roku z akcjonariatu wychodzi jakiś fundusz i kurs od początku roku spadł o ponad 50%. Podaż akcji wciąż jest duża.

Kapitalizacja wynosi 27 mln zł (C/WK=0,20).

Kluczowe jest powodzenie restrukturyzacji operacyjnej i finansowej. Spekulacyjnie można obserwować obroty i ewentualną zmianę kursu.