Victoria Dom – emisja obligacji serii X

Do 14 czerwca 2023 roku trwa emisja obligacji serii X spółki Victoria Dom. Poniżej przedstawiam parametry emisji obligacji oraz podaję linki do oferty, a także porównuję rentowność obligacji z już notowanymi na rynku Catalyst

Victoria Dom – parametry emisji obligacji serii X

Wartość obecnej emisji obligacji wynosi do 11,2 mln zł.

Wartość nominalna jednej obligacji to 1.000 zł, minimalny zapis można złożyć właśnie od 25 sztuk obligacji, zatem od 25 tys. zł.

Oprocentowanie obligacji jest zmienne i wynosi WIBOR 6M + 6,5 p.p. marży (7% marży w pierwszym okresie). Według stanu na 31.05.2023 r. WIBOR 6M = 6,95% zatem docelowe oprocentowanie wyniosłoby 13,45%, a w pierwszym okresie 13,95%. Odsetki od obligacji będą wypłacane co 6 miesięcy.

Obligacje emitowane są na okres 3 lat, wykupione zostaną zatem w czerwcu 2026 roku.

Obligacje nie są zabezpieczone, środki z emisji mają być przeznaczone na refinansowanie innych obligacji spółki oraz na finansowanie kapitału obrotowego grupy.

Zapisy potrwają do 14 czerwca 2023 roku (link do emisji).

21 czerwca 2023 roku nastąpi przydział obligacji, emitent będzie ubiegać się o wprowadzenie obligacji do obrotu na rynku Catalyst.

Zapisy na obligacje przyjmuje Dom Maklerski Michael / Ström, w tym miejscu znajdziesz informacje o ofercie, a jeżeli nie masz jeszcze rachunku maklerskiego w tej instytucji (darmowy, z niską 0,1% prowizją za handel obligacjami) to polecam założyć go za pośrednictwem tego linku.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie informacyjnym, do którego lektury zachęcam.

VICTORIA DOM – informacje o spółce

Poniżej krótko przedstawiam spółkę, jej sytuację finansową omówię na początku przyszłego tygodnia (wpis planuję na poniedziałek).

Właściciele spółki rozpoczęli działalność deweloperską w 1998 roku, jednak pod nazwą Victoria Dom i w formie spółki akcyjnej firma działa od 2008 roku. W 2014 roku miała miejsce pierwsze emisja obligacji spółki. W okresie swojej 25-letniej działalności Grupa przekazała swoim klientom, w ramach 92 projektów inwestycyjnych: 665 domów jednorodzinnych, 8 545 mieszkań oraz 152 lokali usługowych (o łącznej powierzchni użytkowej ponad 500 tys. m2).

Podstawowym przedmiotem działalności grupy są usługi deweloperskie, czyli budowa i sprzedaż domów i mieszkań. Historycznie większość inwestycji realizowana była w Warszawie w dzielnicy Białołęka, od kilu lat grupa poszerza swój obszar działania na kolejne dzielnice Warszawy (Praga Południe, Targówek, Wola i Ursus), a także realizuje projekt w Krakowie. Spółka plasuje się na 3 miejscu pod względem liczby sprzedanych mieszkań w Warszawie (po Dom Development i Robyg).

W 2022 roku Grupa ukończyła realizację 10 inwestycji. Według stanu na dzień 31 marca 2023 r. grupa była w trakcie realizacji (budowa bądź sprzedaż) 16 etapów projektów na łącznie 2 309 lokali (113,4 tys. m2 PU). Większość projektów była realizowana w Warszawie, jeden w Krakowie. Z tego 1.593 (69%) lokale były sprzedane.

Na 2023 rok planowane jest oddanie 2.022 lokali (1.563, czyli 77% jest już sprzedane). Powyższe informacje pozwalają oczekiwać bardzo dobrego 2023 roku pod względem wyników.

Victoria Dom jest spółką rodzinną, nienotowaną na Giełdzie. Jedynym akcjonariuszem spółki jest Victoria Dom Holding (wcześniej pod nazwami Polastar i JKM), będąca współwłasnością Jasińskiego Józefa (ojciec, 5,2%), Krystyny (matka, 14%), Michała (syn, 76%) oraz Moniki Jasińskiej (4,9%). Prezesem zarządu spółki jest Michał Jasiński, w skład zarządu wchodzą też osoby spoza rodziny. Audytorem spółki jest PKF, sprawozdanie finansowe za 2018, 2019, 2020, 2021 i 2022 rok otrzymało opinię „bez zastrzeżeń”.

W tym miejscu zwrócę uwagę na 3 sprawy. Pierwsza to sezonowość wyników, większość lokali spółka przekazuje klientom w drugiej połowie roku, szczególnie w Q4:

W 2022 roku spółka przekazała 1.211 lokali, jak pisałem wyżej na rok 2023 planowane jest zakończenie budowy 2.022 lokali, z czego 1.563 jest sprzedane – można zatem oczekiwać bardzo dobrego 2023 roku.

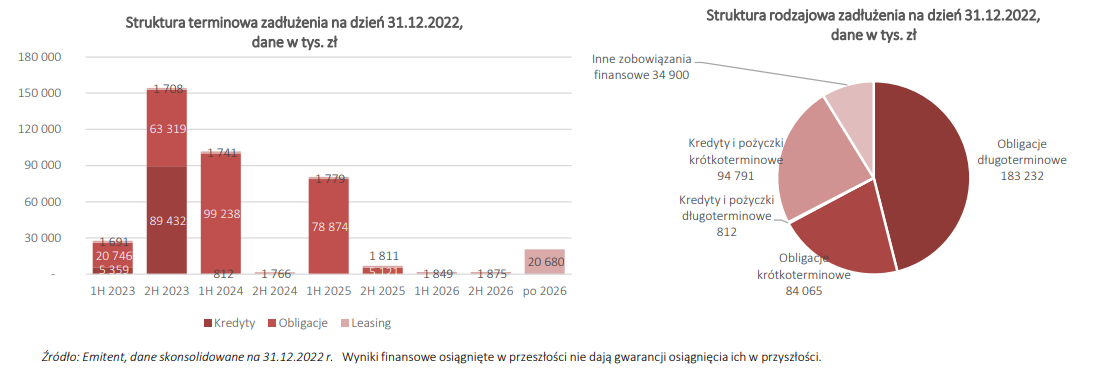

Druga sprawa na którą warto spojrzeć, to rozkład zadłużenia według dat jego spłaty:

Na 2023 rok przypada do spłaty około 180 mln zł, stąd zapewne zainteresowanie grupy emisjami obligacji. Już w 2023 roku spółka wyemitowała obligacje o wartości ponad 60 mln zł spłacając serie zapadające obecnie, zatem proces refinansowania trwa.

W ostatnich latach spółka sporo zainwestowała w grunty, w 2021 r. VID wydała na zakupy gruntów rekordową kwotę 276 mln zł, a kolejne 59 mln zł w 2022 r. Spółka wypłaca również dywidendę. Stąd też wysoki nominalnie (porównując z poprzednimi latami) poziom zadłużenia finansowego. Jednakże patrząc na harmonogram i liczbę planowanych przekazań mieszkań w 2023 roku wydaje się, że na koniec tego roku sytuacja finansowa grupy ulegnie poprawie. Więcej o tym napiszę w omówieniu sytuacji finansowej VID, które opublikuję w poniedziałek, jeżeli jesteś zainteresowany jak oceniam tą spółkę i 28 innych emitentów z Catalyst, zapraszam do nabycia Raportu Rankingowego (link).

VICTORIA DOM – rentowności obligacji, podsumowanie

Porównując rentowność aktualnej oferty z już notowanymi na Catalyst obligacjami można stwierdzić, że oferta jest rozsądnie przygotowana (rentowności obligacji podaję za notoria.serwis):

Z jednym jednak wyjątkiem, emitowane w marcu 2023 roku obligacje VID0326 oprocentowane są na WIBOR 6M + 7 p.p. marży i w chwili gdy piszę te słowa, notowane po 100%, zatem oferują wyższą rentowność od obecnej oferty, która 7% marży oferuje tylko w pierwszym okresie odsetkowym. Oczywiście pytanie o płynność rynku, ale jak ktoś łowi okazje, to pewnie w pierwszej kolejności zerknie na tą serię na Catalyst.

Podsumowując, Victoria Dom to spółka działająca na rynku mieszkaniowym od wielu lat, aktualnie nr 3 w Warszawie. Wyniki grupy są solidne, sytuację bilansową grupy uznaję za poprawną (więcej napiszę w poniedziałek), harmonogram planowanych przekazań mieszkań pozwala oczekiwać dobrych wyników 2023 roku. Z minusów, spółka (jej akcje) nie jest notowana na giełdzie, stąd rzadsze (2x w roku) i mniej szczegółowe raporty finansowe. Ale z kolei brak notowań na GPW zapewne przekłada się na konieczność zapłaty wyższych marż od obligacji.

Obecna oferta wydaje się być adekwatnie „skrojona”, uwzględniając ryzyko emitenta, a także obligacje już notowane na Catalyst.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Udanych inwestycji!

Disclaimer: Emitent wykupił reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.

Dlaczego emitent oferuje tak wysokie oprocentowanie (13%?) zamiast pożyczyć w banku, gdzie widze nawet kredyty gotówkowe są oprocentowane na poziomie 8-9%?

to jest typowe dla deweloperów. W banku muszą dać jako zabezpieczenie kredytu hipotekę na nieruchomości, a wtedy jest problem ze sprzedażą mieszkań. Dlatego póki biznesowo się to spina – wolą zapłacić więcej za obligacje, ale mieć czystą hipotekę. Dodatkowo Victoria „dopłaca” za to, że nie jest notowana na giełdzie oraz za dziwne działania zarządu – na firmę mają zdaje się leasing samolotu.