PragmaGO – emisja obligacji serii C3

Z emisją obligacji korporacyjnych serii C3 wystartowała spółka PragmaGO.

Poniżej przedstawiam szczegóły oferty obligacji, podaję link do prezentacji spółki i jej wyników. Porównuję też również rentowność obligacji obecnej emisji z obligacjami już notowanymi na rynku Catalyst. Zapraszam do lektury wpisu.

PragmaGO – informacje o emisji obligacji serii C3

Wartość emisji wynosi do 25 mln zł, tyle samo co w poprzedniej emisji.

Wartość jednej obligacji wynosi 100 zł i minimalny zapis można składać właśnie od tej kwoty.

Oprocentowanie obligacji wyniesie WIBOR 3M + 5,0% (punktów procentowych, w poprzedniej emisji marża wynosiła 5,15%, a jeszcze wcześniej 5,30%). Dla WIBOR 3M = 5,86%, oprocentowanie w pierwszym okresie odsetkowym wyniosłoby 10,86%. WIBOR 3M oznacza 3 miesięczny okres odsetkowy.

Obligacje emitowane są na okres 3 lat, a ich planowana data wykupu to 21 marca 2027 roku.

Planowane jest wprowadzenie obligacji na rynek Catalyst, nastąpi to w miesiącu kwietniu.

Obligacje nie są zabezpieczone.

Celem emisji jest: Refinansowanie zadłużenia kredytowego lub obligacyjnego Emitenta, pokrycie bieżących kosztów działalności operacyjnej Emitenta, sfinansowanie zakupu i rozwoju infrastruktury informatycznej, akwizycje podmiotów działających w branży finansowej.

Kowenanty emisji obligacji przewidują wzrost oprocentowania obligacji: Dług netto Emitenta nie może przekroczyć 400% kapitałów własnych, przy przekroczeniu 375% nastąpi podwyższenie oprocentowania obligacji o 50 p.b. (0,5%).

Przyjmowanie zapisów na obligacje będzie miało miejsce w okresie 7-20 marca 2024 roku. 21 marca nastąpi przydział obligacji.

Zapisy na obligacje przyjmują: Dom Maklerski BDM (link), Noble Securities, Michael/Ström Dom Maklerski (jeżeli nie jesteś klientem tego DM, to możesz to zrobić tutaj).

Dla przypomnienia, inwestowanie w obligacje korporacyjne wiąże się z ryzykiem utraty części lub nawet całości zainwestowanego kapitału. Pewien procent firm bankrutuje i nie spłaca swoich długów – dotyczy to np. kredytów firmowych, ale również i rynku obligacji.

PragmaGO – informacje o spółce, analiza

Warto zapoznać się z prezentacją spółki przygotowaną w związku z aktualnie prowadzoną emisją – są w niej zawarte wyniki 2022 roku, a także dane za 3 kwartały 2023 roku. Prezentacja dostępna jest tutaj.

Aktualizację sytuacji finansowej PragmaGO zawierającą wyniki trzeciego kwartału 2023 roku przedstawiłem w tym wpisie.

PragmaGO – porównanie rentowności obligacji, podsumowanie

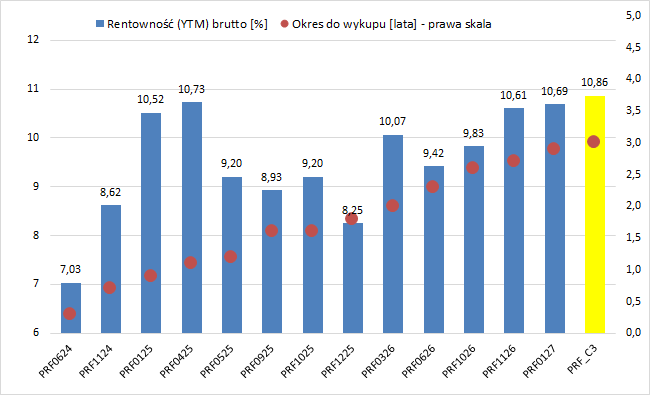

Na rynku Catalyst notowanych jest 12 serii obligacji spółki, ich rentowność jest niższa od obecnej emisji, choć warto zauważyć, że dopiero od pewnego czasu spółka emituje obligacje niezabezpieczone – stąd zapewne nieco więcej za nie płaci (premia za ryzyko braku zabezpieczenia):

Spółka stopniowo nieznacznie obniża oferowaną marżę, dostosowując się do sytuacji rynkowej – wycen obligacji na Catalyst. Oferowana emisja mimo niższej marży nadal oferuje najwyższą rentowność, jednakże w kontekście decyzji inwestycyjnych warto pamiętać, że w poprzednich publicznych emisjach obligacji mieliśmy do czynienia z dużym popytem i istotnymi redukcjami zapisów.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Udanych inwestycji!

Disclaimer: PragmaGO wykupiła reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.