KRUK – wyniki Q3 2021 roku

W Q3 2021 roku KRUK wypracował 170 mln zł zysku netto wobec 54 mln zł rok wcześniej. Po 3 kwartałach jest to odpowiednio 565 mln zł zysku netto wobec 35 mln zł rok wcześniej. EBITDA gotówkowa w 9 miesięcy 2021 roku wyniosła 1.151 mln zł wobec 915 mln zł rok wcześniej (wzrost 0 26%).

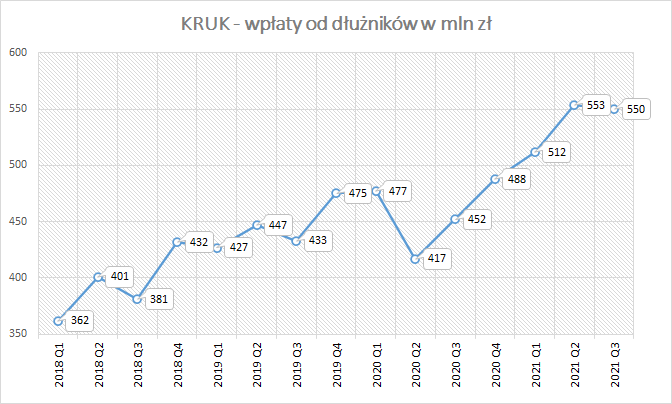

Analizę wyników grupy KRUK tradycyjnie rozpoczynamy od spojrzenia na to, jak biznes radził sobie operacyjnie, czyli od poziomu wpłat od osób zadłużonych. A ten parametr wygląda nadal bardzo w porządku:

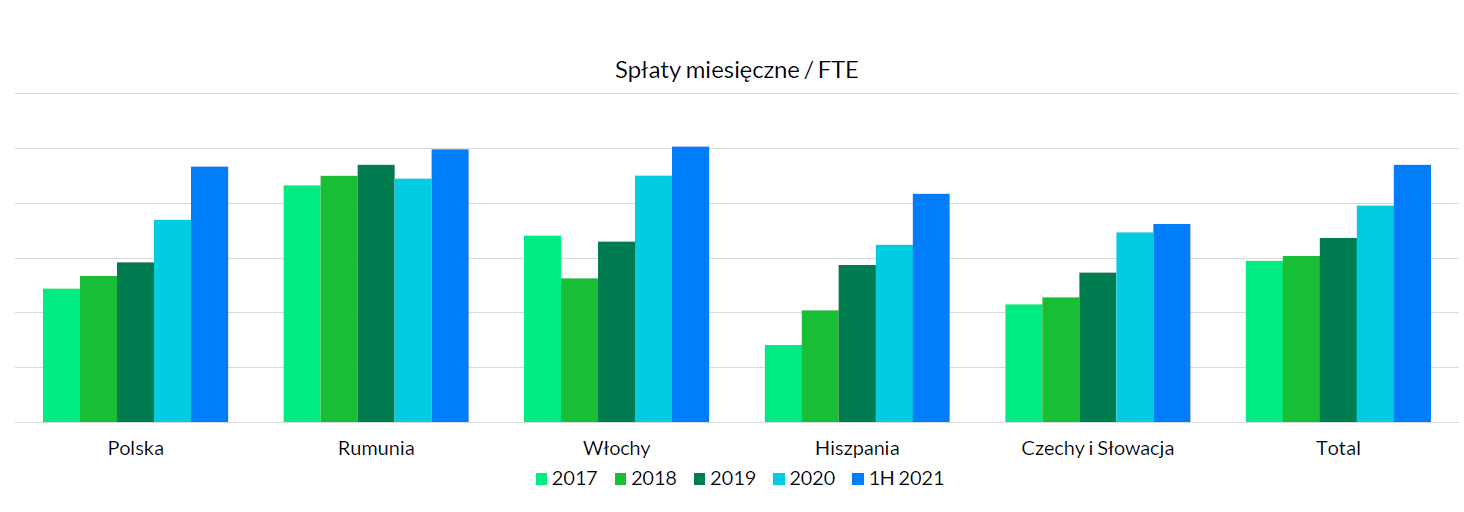

Co istotne, w ostatnich latach grupa niewiele inwestowała w nowe pakiety, stąd wniosek, że dobre wyniki w zakresie spłat są efektem rosnącej efektywności operacyjnej. Potwierdza to również slajd z prezentacji dla analityków (wpłaty miesięczne / zatrudnionego):

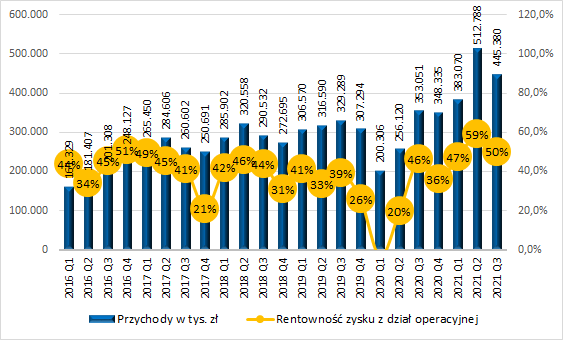

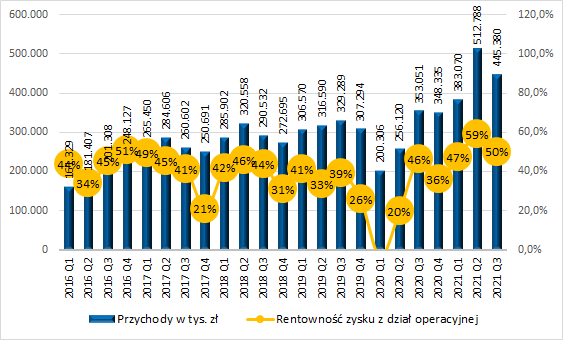

Q3 2021 roku to dobre wpłaty od dłużników, ale niższe dodatnie aktualizacje prognozy wpływów oraz wpłaty bardziej zbliżone do zakładanych, stąd i przychody ogółem niższe niż kwartał wcześniej:

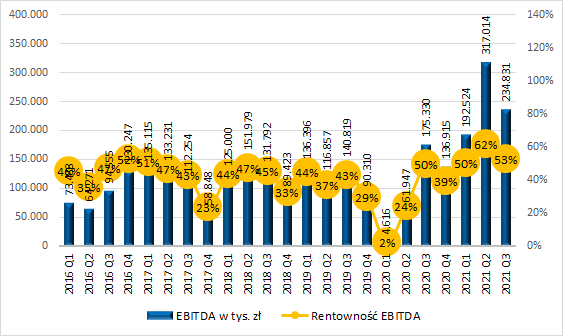

A w konsekwencji również i EBITDA (choć nadal na bardzo dobrym poziomie):

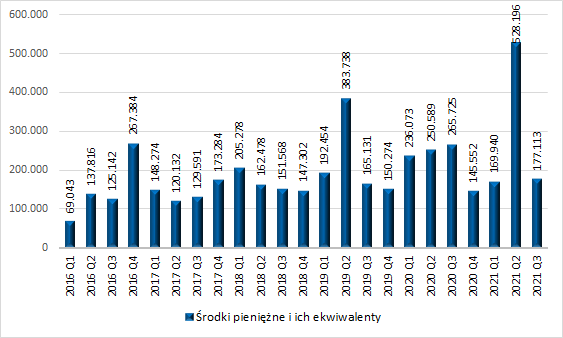

Na koniec drugiego kwartału 2021 roku ze względu na wyższe wykorzystanie kredytów spółka miała wysokie środki pieniężne na rachunkach bankowych, na koniec Q3 sytuacja wróciła do historycznej normy:

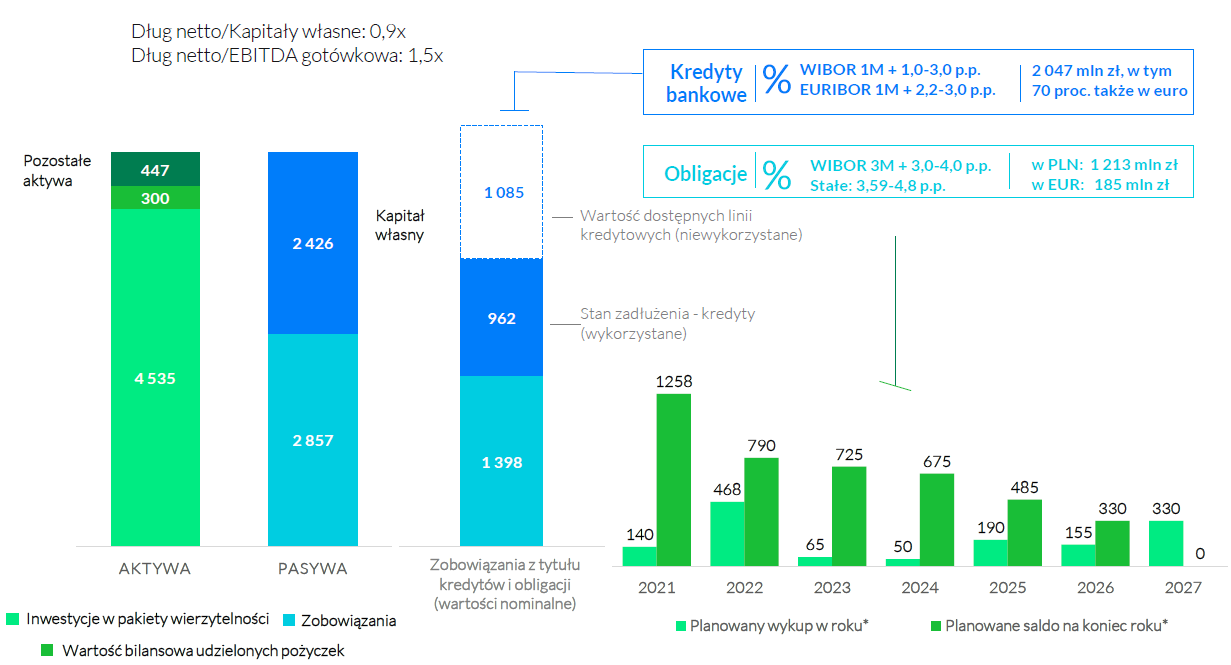

W obecnym roku spółka dużo więcej inwestuje w nowe pakiety wierzytelności niż w poprzednich latach (w Q1-Q3 2021 r. nakłady na nowe portfele wyniosły 933 mln zł wobec 113 mln zł rok wcześniej), stąd nie powinien dziwić wzrost zadłużenia finansowego netto:

Przy czym warto dodać, że jest ono zarządzane prawidłowo, grupa ma dostępne do wykorzystania linie kredytowe o wartości blisko 1,1 mld zł. Natomiast na 2022 rok przypadają do wykupu obligacje o wartości 468 mln zł, stąd można zakładać, że w kolejnych miesiącach spółka powinna być aktywna w zakresie nowych emisji papierów dłużnych.

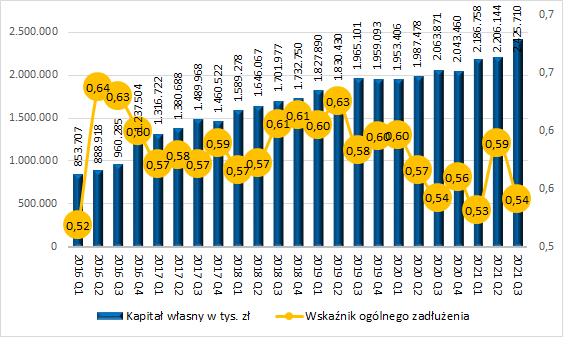

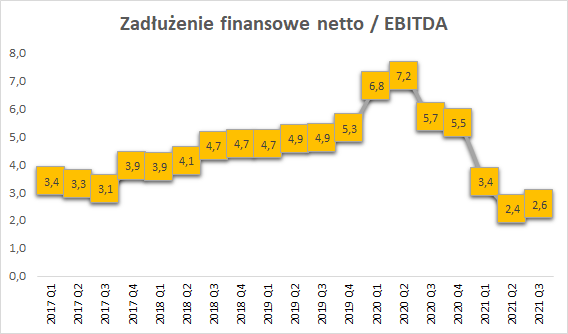

W zakresie kapitałów własnych i wskaźnika zadłużenia sytuacja grupy wygląda bardzo poprawnie:

Również obserwując wskaźnik dług netto / EBITDA nie ma powodów do niepokoju:

Podsumowując, obecna sytuacja operacyjna i bilansowa grupy wygląda co najmniej dobrze. KRUK wrócił do zwiększonych inwestycji w pakiety wierzytelności, co z kolei powinno przynajmniej podtrzymywać dobre wyniki w kolejnych okresach.

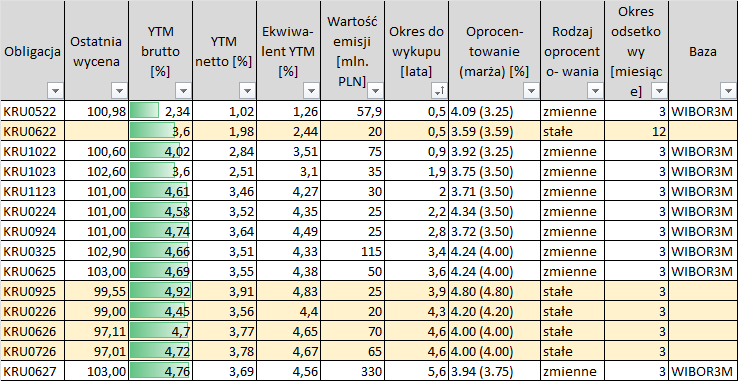

KRUK – obligacje korporacyjne

Poniżej prezentuję wybrane (za wyjątkiem tych, które zapadają niebawem) obligacje korporacyjne KRUK notowane na Catalyst (źródło danych to serwis MyFund):

Jak widać, na rynku są dostępne papiery i zapadające niebawem i za kilka lat, o oprocentowaniu stałym i zmiennym. Rentowność obligacji o stałym oprocentowaniu zbliżona jest do tych o zmiennych, wygląda zatem, jakby w długim terminie rynek widział długookresową równowagę (średnią) w stopach procentowych na obecnych poziomach.

Wybór obligacji zależy od indywidualnych preferencji, jeżeli ktoś uznaje, że inflacja szybko wróci do poziomów zerowych, będzie się skłaniał do obligacji o stałej stopie, jeżeli ktoś oczekuje wysokiej inflacji przez lata, wybierze długie obligacje o oprocentowaniu zmiennym, a ktoś kto spodziewa się 2-3 lat wysokiej inflacji, będzie pewnie celował w obligacje o oprocentowaniu zmiennym zapadające za 2-3 lata.

Wybór jak zwykle należy do inwestora ????.

Udanych inwestycji!