PragmaGO – publiczna emisja obligacji serii B4

Poniżej przedstawiam szczegóły oferty obligacji, prezentuję spółkę oraz jej wyniki. Porównuję też również rentowność obligacji obecnej emisji z obligacjami już notowanymi na rynku Catalyst. Zapraszam do lektury wpisu.

PragmaGO – informacje o emisji obligacji serii B4

Wartość emisji wynosi 20 mln zł, poprzednia emisja miała wartość 25 mln zł i zakończyła się 48% redukcją.

Wartość jednej obligacji wynosi 100 zł i minimalny zapis można składać właśnie od tej kwoty.

Oprocentowanie obligacji wyniesie WIBOR 3M + 5,3% (punktów procentowych). Dla WIBOR 3M = 6,9%, oprocentowanie w pierwszym okresie odsetkowym wyniosłoby 12,2%. WIBOR 3M oznacza 3 miesięczny okres odsetkowy.

Obligacje emitowane są na okres 2 lat i 3 miesięcy, a ich planowana data wykupu to 27 września 2025 roku.

Planowane jest wprowadzenie obligacji na rynek Catalyst.

Obligacje nie są zabezpieczone.

Celem emisji jest: Refinansowanie zadłużenia kredytowego lub obligacyjnego Emitenta, pokrycie bieżących kosztów działalności operacyjnej Emitenta, sfinansowanie zakupu i rozwoju infrastruktury informatycznej, akwizycje podmiotów działających w branży finansowej.

Kowenanty emisji obligacji przewidują wzrost oprocentowania obligacji: Dług netto Emitenta nie może przekroczyć 400% kapitałów własnych, przy przekroczeniu 375% nastąpi podwyższenie oprocentowania obligacji o 50 p.b. (0,5%).

Przyjmowanie zapisów na obligacje będzie miało miejsce w okresie 13-26 czerwca. 27 czerwca nastąpi przydział obligacji, a na Catalyst powinny pojawić się w miesiącu lipcu.

Zapisy na obligacje przyjmują: Dom Maklerski BDM (link), Noble Securities, Michael/Ström Dom Maklerski (jeżeli nie jesteś klientem tego DM, to możesz to zrobić tutaj).

Dla przypomnienia, inwestowanie w obligacje korporacyjne wiąże się z ryzykiem utraty części lub nawet całości zainwestowanego kapitału. Pewien procent firm bankrutuje i nie spłaca swoich długów – dotyczy to np. kredytów firmowych, ale również i rynku obligacji.

PragmaGO – informacje o spółce, analiza

Warto zapoznać się z prezentacją spółki przygotowaną w związku z aktualnie prowadzoną emisją – są w niej zawarte wyniki 2022 roku, a także dane za Q1 2023 roku. Prezentacja dostępna jest tutaj.

Poniżej wybrane informacje o PragmaGO, a także o jej wynikach i sytuacji finansowej, na podstawie Raportu Rankingowego, plus slajdy z prezentacji.

PragmaGO to pierwotnie spółka Grupa Finansowa Premium założona w 2001 roku. Od 2007 roku notowana na GPW w Warszawie. 20.01.2011 roku Pragma Inkaso nabyła większość akcji GF Premium i 2 miesiące później zmieniła nazwę na Pragma Faktoring. W 2017 roku Pragma Faktoring opublikowała nową strategię – nacisk na rozwój sprzedaży online. W 2019 roku miała miejsce sprzedaż fintechu LeaseLink. W 2020 roku kontrolę nad Pragmą przejmuje fundusz Enterprise Investors – następuje dynamiczny rozwój spółki.

Przedmiotem działalności spółki jest finansowanie firm z sektora MSP. Spółka chce być liderem, który dostarcza usługi szybko i wygodnie (online). Spółka oferuje nanofaktoring online (do 50 tys. zł), mikrofaktoring online (do 250 tys. zł), wykup faktur, czy też „duży” faktoring online (limity do 1 mln zł). Działa także w modelu „white label”, czyli dostarczając produkt i procesy Partnerom, działając pod ich marką. Spółka realizując strategię przeszła transformację: z modelu offline do online, z firm większych na MSP. PragmaGO posiada własny ekspercki system projektowania decyzji kredytowych, wykorzystujący doświadczenia z łącznie 20 lat działania na rynku. W 2019 roku miała miejsce sprzedaż LeaseLink, która przyniosła spory zysk i uwolniła środki finansowe na dalszy rozwój biznesu faktoringowego. W sierpniu 2020 roku spółka zawarła kontrakt z Allegro, z którym stworzyła wspólny produkt finansowania klientów, uruchomiony w lutym 2021 r. M.in. ten produkt ma być motorem napędowym spółki na kolejne lata.

Prezesem zarządu PragmaGO jest Tomaz Boduszek, od początku (2002 rok) związany z grupą Pragma. W 2020 roku miały miejsce zmiany właścicielskie – głównym akcjonariuszem jest obecnie Polish Enterprise Funds (92,,5%), NPL Nova (dawniej Pragma Inkaso) ma 6,5% akcji. Audytorem spółki jest KPMG, sprawozdanie 2022 otrzymało opinię „bez zastrzeżeń”.

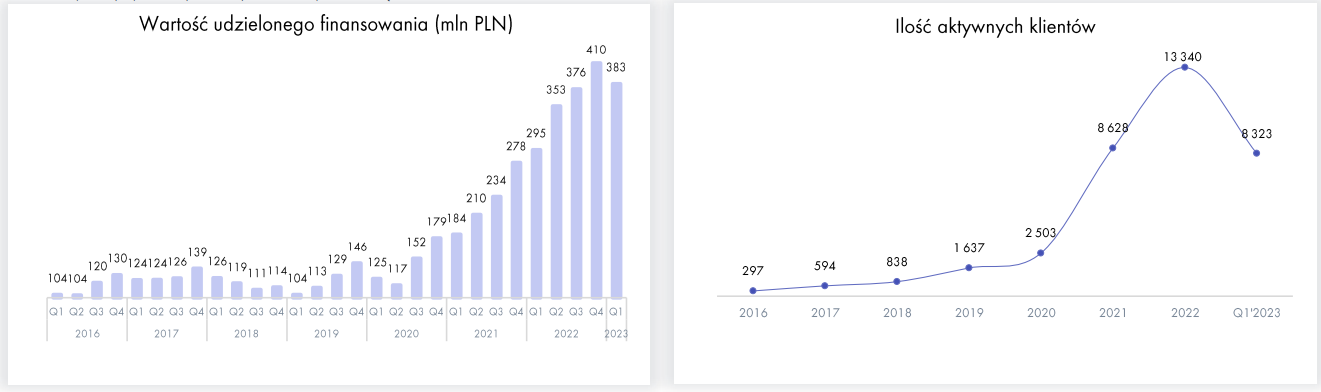

Umowa z Allegro oraz przejęcie kontroli nad spółką przez EI to krok milowy w rozwoju spółki, co pokazują kluczowe wskaźniki biznesu, czyli rosnąca wartość udzielonego finansowania oraz liczba aktywnych klientów:

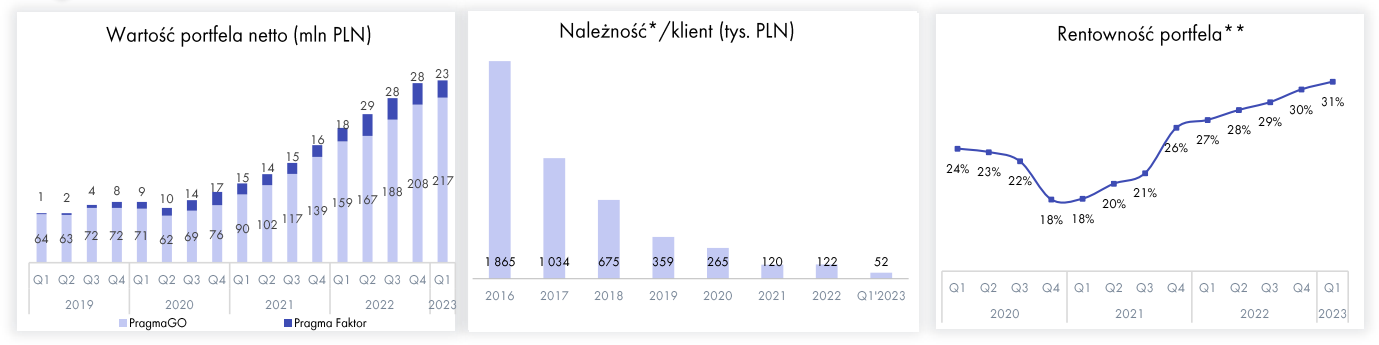

Rośnie wartość portfela netto, rośnie też jego rentowność. Jednocześnie spółka kieruje swoją ofertę do mniejszych klientów, spada wartość należności wobec pojedynczego klienta (mniejsze ryzyko koncentracji):

Rosną KPI (kluczowe wskaźniki), rosną zatem i przychody:

A w ślad za nimi wyniki:

Płynność oraz gotówka na kontach są pod kontrolą:

Warto odnotować, że wskaźnik rotacji portfela Pragmy w skali rocznej wynosi ponad 8x, co oznacza, że wpływy pieniężne na r-ki bankowe spółki są 8-krotnie wyższe niż średnie saldo pracującego portfela w tym okresie. A to oznacza, że spółka jest w stanie bardzo szybko zgromadzić gotówkę – wystarczy ograniczyć nowe finansowanie klientów (co oczywiście nie byłoby dobre dla biznesu spółki).

Rosnąca skala biznesu oznacza wzrastający dług finansowy i nominalnie i netto:

Miejsca na wzrost zadłużenia jest nadal sporo, wskaźnik dług netto / kapitały własne wynosi 1,23, a warunki emisji pozwalają na zadłużenie finansowe 4x przekraczające kapitały własne.

Warto również zwrócić uwagę na dobre rozłożenie zadłużenia w czasie – nie ma w najbliższych okresach kumulacji spłaty zadłużenia:

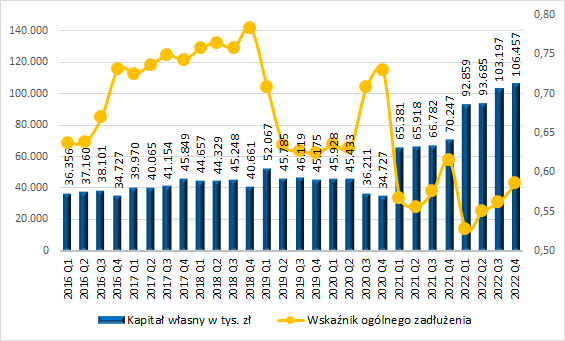

Wypracowane zyski powiększają kapitały własne, wskaźnik zadłużenia ogólnego uznaję za akceptowalny:

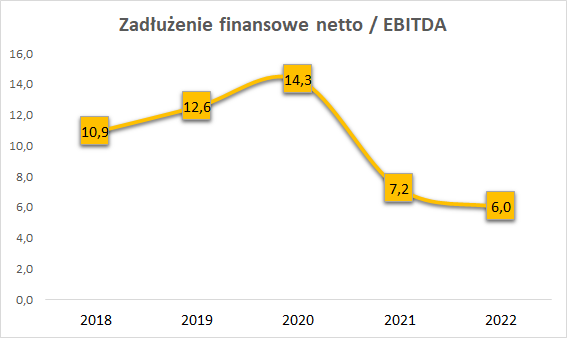

Wskaźnik dług finansowy netto / EBITDA w przypadku branży faktoringowej pewnie zawsze będzie na poziomach podwyższonych.

Podsumowując, biznes PragmaGO, a także jej sytuacja finansowa wyglądają całkiem dobrze.

PragmaGO – porównanie rentowności obligacji, podsumowanie

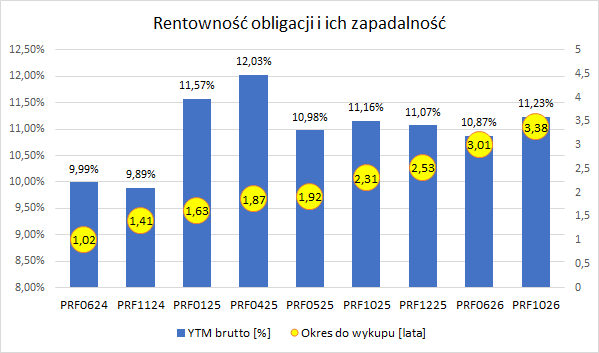

Na rynku Catalyst notowanych jest kilka serii obligacji spółki, ich rentowność jest niższa od obecnej emisji, choć warto zauważyć, że dopiero od pewnego czasu spółka emituje obligacje niezabezpieczone – stąd zapewne nieco więcej za nie płaci (premia za ryzyko braku zabezpieczenia):

Podsumowując, PragmaGO to wieloletni emitent obligacji korporacyjnych notowanych na rynku Catalyst. Spółka jest rentowna, dynamicznie się rozwija, posiada wspierającego ją renomowanego udziałowca. Szukając zagrożeń można wskazać na potencjalnie nadchodzącą recesję, która może spowodować pogorszenie sytuacji finansowej dłużników Pragmy.

Oprocentowanie obligacji wydaje się ustalone na bardzo atrakcyjnym poziomie w porównaniu do już notowanych na rynku Catalyst papierów tej spółki, nawet uwzględniając brak zabezpieczenia emisji.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Udanych inwestycji!

Disclaimer: PragmaGO wykupiła reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.