PCC ROKITA – emisja obligacji serii HA

Po kilku latach przerwy na rynek obligacji powraca spółka PCC ROKITA. W przeciwieństwie do poprzednich emisji tym razem oferuje papiery (seria HA) o zmiennym oprocentowaniu. Zapisy potrwają od 10 do 23 października, a o ich szczegółach przeczytasz poniżej.

PCC ROKITA – emisja obligacji serii HA

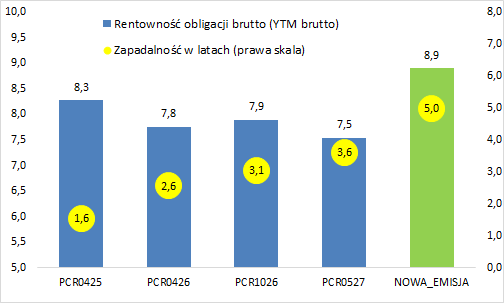

Oprocentowanie obligacji oparte jest o stawkę WIBOR 3M, która powiększona będzie o marżę w wysokości 3,2 punkty procentowe. WIBOR 3M wynosi obecnie 5,7%, zatem według stanu na dziś oprocentowanie wyniosłoby 8,9%. Rzeczywiste oprocentowanie na pierwszy okres odsetkowy zostanie ustalone na podstawie WIBOR 3M z dnia 18 października 2023 r. Oprocentowanie oparte o WIBOR 3M oznacza, że odsetki będą wypłacane w okresach kwartalnych i w takich też okresach będzie następowała aktualizacja oprocentowania obligacji.

Nominał jednej obligacji wynosi 100 zł i od takiej kwoty można już składać zapisy. Cała wartość emisji wynosi 25 mln zł.

Obligacje emitowane są na okres 5 lat, ich planowana data wykupu to 24.10.2028 r., jednak PCC Rokita zachowuje prawo wcześniejszego wykupu obligacji.

Celem emisji jest finansowanie ogólnych potrzeb korporacyjnych.

Za zobowiązania z obligacji odpowiada emitent, ale nie są one dodatkowo zabezpieczone (np. zastawem, hipoteką itp.).

Zapisy na obligacje trwają od 10 do 23 października, a składać można je w: Dom Maklerski BDM, Dom Maklerski Banku Ochrony Środowiska, Michael / Ström Dom Maklerski. W tym miejscu znajdziesz dodatkowe informacje związane z emisją, w tym prezentację inwestorską.

PCC ROKITA – informacje o grupie, analiza spółki

Analizę wyników spółki (z punktu widzenia akcjonariusza) po Q1 2023 roku znajdziesz na Portalu Analiz w tym miejscu. Z kolei w tym wpisie z ubiegłego roku znajdziesz omówienie kluczowych segmentów spółki i i ich wyników po I półroczu 2021 r. W kolejnym wpisie przyjrzę się sytuacji PCC ROKITA z punktu widzenia obligatariusza.

PCC ROKITA – obligacje notowane na Catalyst, podsumowanie

Na rynku Catalyst notowanych jest obecnie 6 serii obligacji spółki, wszystkie o stałym oprocentowaniu (4 najkrótsze serie 5%, serie PCR1026 i PCR0527 5,5%). Rentowność notowanych obligacji jest poniżej obecnej oferty, jednak ze względu na różnice w typie oprocentowania (zmienne vs stałe) trudno o jednoznaczne wnioski.

W przypadku dalszego i szybkiego spadku stóp procentowych to serie o stałym oprocentowaniu mogą się okazać bardziej atrakcyjne, a przy utrzymywaniu się w wysokiej inflacji i stóp procentowych to oprocentowanie zmienne może być korzystniejsze. Na pewno zaletą oprocentowania zmiennego jest dostosowywanie się do sytuacji rynkowej: gdy rośnie inflacja i stopy procentowe, rośnie oprocentowanie tych obligacji.

PCC ROKITA jest solidną spółką i renomowanym emitentem obligacji, stąd ofertowane oprocentowanie (marża 3,2 p.p.) jest rzadko spotykane w ofertach dla inwestorów indywidualnych. Dla porównania, w ostatnich emisjach KRUK zaoferował 4 p.p. marży, a BEST 5 p.p. Z kolei szukając wśród notowanych obligacji takich, które zapadają za 3-7 lat i mają rentowność brutto na poziomie 8-9,5% odnajduję takie spółki jak KRUK czy Cyfrowy Polsat, ale jednak z rentownością nieco powyżej 9%. Patrząc pod tym kątem oferta nie jest szczodra, z drugiej jednak strony inwestorzy są „głodni” dywersyfikacji – na Catalyst dominują obligacje deweloperów i firm windykacyjnych.

W kolejnym wpisie przedstawię sytuację finansową grupy PCC ROKITA, a tymczasem przypominam link do oferty obligacji, a także przypominam, żeostateczną decyzję odnośnie ewentualnego udziału w emisji oczywiście każdy Inwestor musi podjąć samodzielnie.

Udanych inwestycji!

Disclaimer: PCC ROKITA wykupiła reklamę emisji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.