Marvipol Development SA – emisja obligacji P2024B

29 listopada 2024 r. rozpoczęła się publiczna emisja papierów dłużnych (obligacje serii P2024B), prowadzona przez Marvipol Development SA. Poniżej przedstawiam parametry emisji , podaję link do analizy spółki na Portalu Analiz oraz kilka ciekawostek związanych z już notowanymi na Catalyst obligacjami spółki.

Parametry emisji obligacji P2024B spółki Marvipol Development SA

Wartość całej emisji obligacji wynosi do 50 mln zł.

Wartość nominalna jednej obligacji to 1.000 zł i minimalny zapis można złożyć właśnie od takiej kwoty.

Oprocentowanie obligacji jest zmienne i wynosi WIBOR 6M + marża ze zbioru (3,50; 3,75; 4,0) p.p. Marża zostanie określona przez emitenta w dniu warunkowego przydziału obligacji w oparciu o wynik procesu składania zapisów na obligacje. Według stanu na 29 listopada 2024 roku WIBOR 6M wynosił 5,85%, zatem oprocentowanie pierwszego okresu wyniosłoby w zakresie 9,35-9,85%. Oprocentowanie będzie podlegać aktualizacji w okresach 6 miesięcznych.

Obligacje emitowane są na okres 4 lat. Emitentowi przysługuje opcja wcześniejszego wykupu zgodnie z warunkami emisji.

Obligacje nie są zabezpieczone, środki z emisji mają być przeznaczone na finansowanie działalności operacyjnej grupy , w szczególności (nie wyłącznie) na spłatę zadłużenia z tytułu innych obligacji emitenta lub na zakup gruntów pod projekty deweloperskie.

Zapisy rozpoczęły się 29 listopada 2024 roku i potrwają do 12 grudnia. Planowany dzień emisji to 20 grudnia 2024 roku. Emitent planuje wprowadzić obligacje na rynek Catalyst.

Zapisy na obligacje przyjmują Dom Maklerski Michael / Ström (lider konsorcjum) – link do emisji oraz Dom Maklerski BDM. Jeżeli zamierzasz złożyć zapis poprzez Dom Maklerski Michael / Ström, a nie masz jeszcze tam rachunku maklerskiego (polecam), to zapraszam do skorzystania z tego formularza – skontaktuje się z Tobą doradca, którego usługi polecam.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie informacyjnym, do którego lektury zachęcam.

Marvipol Development SA– informacje o spółce

Wyniki i perspektywy grupy są regularnie omawiane na forum Portalu Analiz. Sytuację finansową grupy po wynikach za 2023 rok opisałem w tym wpisie.

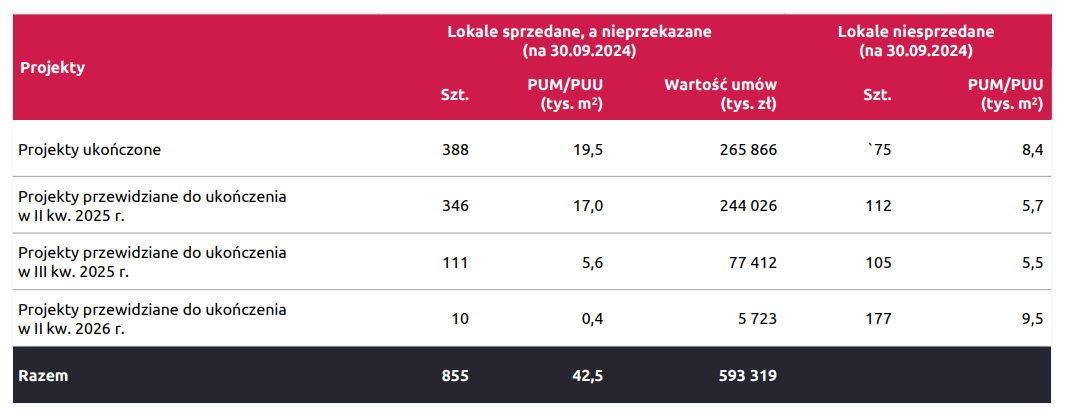

W tym miejscu chciałem zwrócić uwagę na dwie kwestie. Pierwsza – grupa ma zakontraktowaną sprzedaż 855 mieszkań o wartości blisko 600 mln zł (nie wykazana jeszcze w przychodach), z tego 388 lokali o wartości 266 mln zł jest już ukończone. To oczywiście będzie pozytywnie wpływać na najbliższe wyniki grupy, jak i jej płynność (dane z prezentacji inwestorskiej):

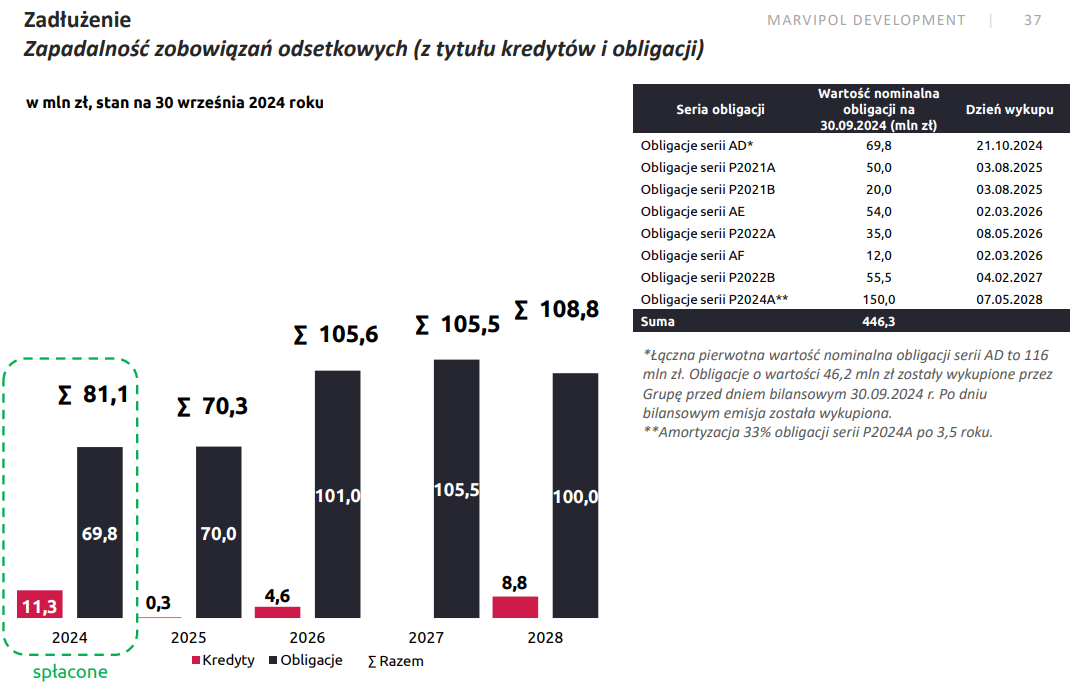

Samo zadłużenie grupy jest dobrze rozłożone w czasie:

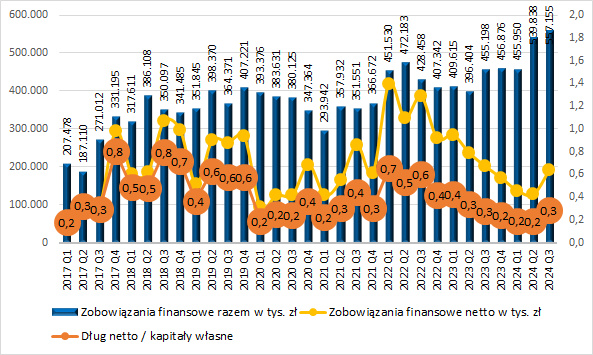

Zadłużenie jest także rozsądne w wartościach nominalnych długu netto oraz w relacji do kapitałów spółki:

Po 3 kwartałach 2024 roku grupa Marvipol wypracowała zaledwie 1,5 mln zł zysku netto, ale wynika to z dużej liczby lokali do przekazania w bieżącym, 4 kwartale 2024 roku – ta operacja powinna istotnie poprawić wynik roczny grupy. Sytuacja bilansowa Marvipol wygląda poprawnie, a jej zadłużenie z tytułu obligacji jest równomiernie rozłożone w czasie. Po pełną ocenę grupy zapraszam do Raportu Rankingowego (link).

Marvipol Development SA – rentowności obligacji notowanych na Catalyst

Rentowności obligacji notowanych na Catalyst w porównaniu z obecną ofertą wyglądają następująco (dane wg ostatniej ceny transakcyjnej za serwisem MyFund):

Najkorzystniej na wykresie wygląda seria MVP0227, ale obecnie nie jest ona do dokupienia przy wskazanej rentowności, możliwa do uzyskania to 9,88% brutto, co i tak jest nieco wyżej od widełek obecnej oferty.

Zatem ocena obecnej oferty zależy od tego jaka marża zostanie finalnie przyjęta, jeżeli ta najniższa, to póki co można szukać na Catalyst obligacji o krótszym terminie wykupu z lepszą rentownością, jeżeli ta najwyższa to można ofertę określić jako „rynkową”.

Podsumowując, Marvipol to solidny emitent obligacji korporacyjnych. Sytuacja finansowa spółki, na chwilę obecną nie budzi moich zastrzeżeń.

Patrząc na obligacje notowane na Catalyst, obecna oferta wydaje się ambitnie „skrojona” pod względem oprocentowania – w zależności od finalnego oprocentowania potencjalny zysk inwestora może być porównywalny do aktualnie notowanych na Catalyst obligacji spółki, ale przy odrobinie szczęścia i cierpliwości na Catalyst można znaleźć obligacje o nieco wyższej rentowności brutto.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Udanych inwestycji!

Ps. Jeżeli interesuje Cię temat inwestowania w akcje i obligacje korporacyjne, zapraszam do dołączenia do społeczności Portalu Analiz.

Disclaimer: Emitent (a dokładniej agencja zajmująca się promocją oferty) wykupił reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.