Analiza Radpol – wyniki Q3 2019 roku

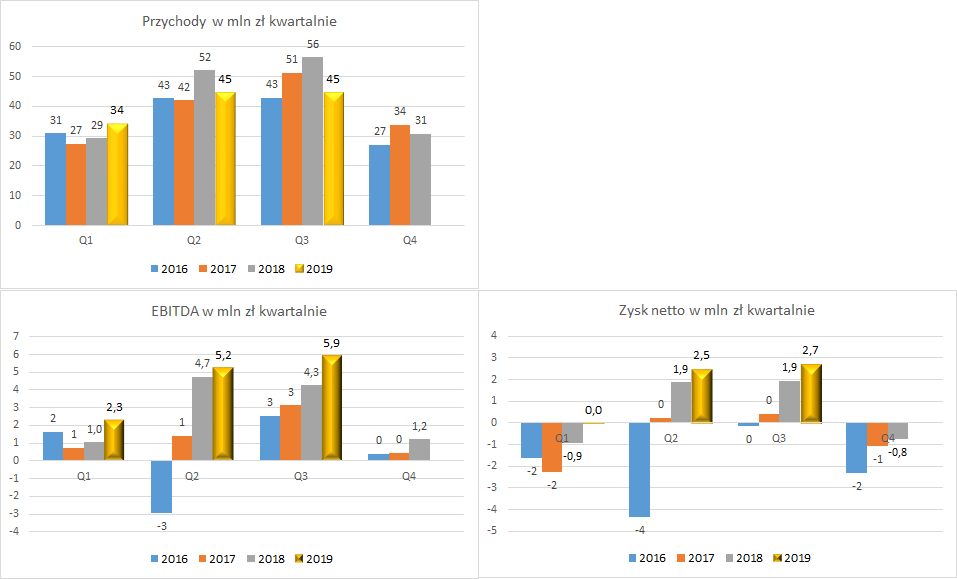

30 października spółka Radpol opublikowała wyniki finansowe za 3 kwartał 2019 roku. Uwagę przyciągają mniejsze niż rok wcześniej przychody, ale za to większe zyski. I to jest kolejny kwartał, w którym spółka odnotowuje poprawę wyników.

Widać też pewien powiew świeżości po wprowadzeniu na początku 2019 roku Pani prezes Anny Kułach, która wcześniej była wiceprezesem i współautorem opublikowanej rok wcześniej strategii na lata 2018-2021. Pojawia się sporo aktualności na stronie internetowej, ożyły media społecznościowe. Są nowe produkty w ofercie, katalogi. A teraz na przykład trwa wyprzedaż zapasów.

Czy jest zatem szansa na trwałą zmianę wcześniejszego negatywnego trendu na wynikach?

Poniżej krótkie omówienie wyników i aktualnej sytuacji spółki Radpol. Zapraszam do dyskusji o spółce na forum akcji Portalu Analiz.

Zwraca uwagę niższy poziom przychodów, niż rok wcześniej. Według spółki jednym z powodów jest bardziej równomierne rozkładanie sprzedaży na poszczególne kwartały i z tego powodu sprzedaż w Q1 2019 była wyższa niż wcześniej, a kwartały w wysokim sezonie są gorsze.

Po drugie ma też chodzić o większy udział produktów specyficznych, bardziej zaawansowanych technicznie.

Wreszcze na mniejszy poziom przychodów ma mieć wpływ także działalność „usługowa”, na materiale powierzonym przez klienta. Oddaję głos Pani prezes:

W tym roku Radpol, zgodnie z założeniami naszej strategii, w segmencie systemów rurowych koncentruje się na sprzedaży produktów specyficznych, bardziej zaawansowanych technologicznie, adresowanych do konkretnego klienta lub mających za zadanie zaspokojenie specyficznej potrzeby konsumenta. Stopniowo zmienia się portfel klientów. W porównaniu z ubiegłym rokiem zwiększyła się ilość odbiorców przemysłowych. Są to klienci bardziej wymagający, ale jednocześnie rozwojowi, a kierowana do nich sprzedaż nie jest aż tak zależna od dofinansowań i związanych z tym licznych procedur administracyjnych wydłużających proces decyzyjny i ostateczne rozliczenie inwestycji. Poza tym Radpol coraz częściej sprzedaje tzw. usługi procesów produkcyjnych, co powoduje obniżenie wartości sprzedaży – ze względu na brak w wartości sprzedaży części lub całości surowca, za który odpowiedzialny jest klient. Innymi słowy Radpol przerabia powierzony materiał i sprzedaje głównie usługę, co w przypadku produkcji wyrobów materiałochłonnych jest bardzo widoczne w wartości sprzedaży. To pozytywnie wpływa na nasze wskaźniki rentowności, ale z drugiej strony nie widzimy wzrostu sprzedaży.

Ze względu na wdrożenie w 2019 roku MSSF 16 porównywanie EBITDA r/r może być nieco mylące. Bardziej właściwe jest spojrzenie na zysk netto, a ten również rośnie:

Jeżeli chodzi o segmenty działalności, to obecnie do wyników najbardziej „dokłada się” segment rurowy, segment electro & tech radzi sobie gorzej.

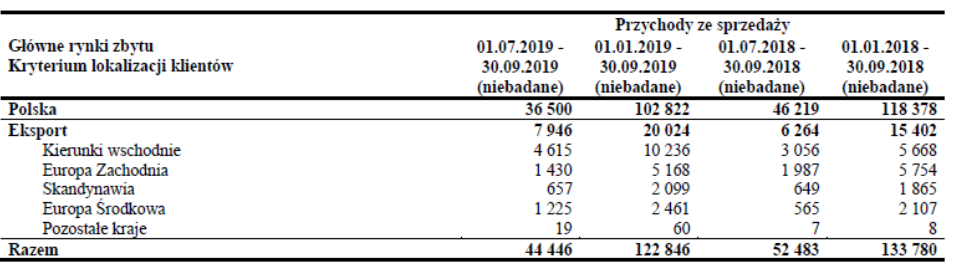

Powoli rośnie eksport, ale w tym obszarze jest jeszcze trochę do zrobienia. Na stronie internetowej spółki widać, że była obecna na targach w Kijowie i z misją gospodarczą w Gruzji, a więc spółka aktywnie działaja w poszukiwaniu klientów.

Raport finansowy spółki jak zwykle jest ubogi w komentarze. Nie wiadomo, co z zakładem Wirbet, który miał zostać sprzedany, ale do transakcji nie doszło. Wcześniej też był ogłoszony przegląd opcji strategicznych dla innego zakładu, brak aktualizacji informacji w tej sprawie.

Być może dzisiaj pojawią się jakieś wywiady z zarządem – spółka zwyczajowo w ten sposób chyba lubi przekazywać informacje, zamiast w raporcie finansowym.

Zysk netto Radpol za ostatnie 4 kwartały = 4,5 mln zł, co przy kursie 1,25 zł za akcję daje kapitalizację na poziomie 48 mln zł. Czyli P/E = 10,6 więc niespecjalnie tanio. Ale jest perspektywa dalszej poprawy wyników. W Q4 2018 roku baza porównawcza jest raczej nisko.

Warto również zwrócić uwagę na dobre przepływy operacyjne i już 7,5 mln zł gotówki na kontach.