PragmaGO – emisja obligacji serii C5

Miesiąc po zakończeniu poprzedniej emisji obligacji korporacyjnych, PragmaGO wystartowała z kolejną, rekordową dużą (35 mln zł) nową ofertą.

Poniżej przedstawiam szczegóły oferty obligacji i krótko omawiam wyniki finansowe 2023 roku oraz sytuację finansową spółki. Porównuję również rentowność obligacji obecnej emisji z obligacjami już notowanymi na rynku Catalyst. Zapraszam do lektury wpisu.

PragmaGO – informacje o emisji obligacji serii C5

Wartość emisji wynosi do 35 mln zł i jest o 5 mln większa od poprzedniej, czerwcowej emisji (wcześniej 30mln zł).

Wartość jednej obligacji wynosi 100 zł i minimalny zapis można składać właśnie od tej kwoty.

Oprocentowanie obligacji wyniesie WIBOR 3M + 4,5% (punktów procentowych, w poprzedniej emisji marża wynosiła 4,8%, a jeszcze wcześniej 5 %). Dla WIBOR 3M = 5,85% oprocentowanie w pierwszym okresie odsetkowym wyniosłoby 10,35%. WIBOR 3M oznacza 3 miesięczny okres odsetkowy.

Obligacje emitowane są na okres 3 lat, a ich planowana data wykupu to 30 lipca 2027 roku.

Planowane jest wprowadzenie obligacji na rynek Catalyst.

Obligacje nie są zabezpieczone.

Celem emisji jest: Refinansowanie zadłużenia kredytowego lub obligacyjnego Emitenta, pokrycie bieżących kosztów działalności operacyjnej Emitenta, sfinansowanie zakupu i rozwoju infrastruktury informatycznej, akwizycje podmiotów działających w branży finansowej.

Kowenanty emisji obligacji przewidują wzrost oprocentowania obligacji: Dług netto Emitenta nie może przekroczyć 400% kapitałów własnych, przy przekroczeniu 375% nastąpi podwyższenie oprocentowania obligacji o 50 p.b. (0,5%).

Przyjmowanie zapisów na obligacje będzie miało miejsce w okresie 16-29 lipca 2024 roku. 30 lipca nastąpi przydział obligacji.

Zapisy na obligacje przyjmują: Dom Maklerski BDM (link), Noble Securities, Michael/Ström Dom Maklerski, Dom Maklerski Banku Ochrony Środowiska.

Dla przypomnienia, inwestowanie w obligacje korporacyjne wiąże się z ryzykiem utraty części lub nawet całości zainwestowanego kapitału. Pewien procent firm bankrutuje i nie spłaca swoich długów – dotyczy to np. kredytów firmowych, ale również i rynku obligacji.

PragmaGO – informacje o spółce, analiza

Szczegółowe dane dotyczące emisji i spółki znajdziesz w tym miejscu. A poniżej wykresy prezentujące sytuację finansową spółki po wynikach 2023 roku.

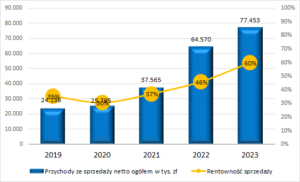

Po przejęciu w 2020 roku pakietu większościowego akcji PragmaGO przez fundusz Enterprise Investors spółka kontynuuje strategię dynamicznego wzrostu, co ważne, z zachowaniem, a nawet poprawą rentowności sprzedaży:

Dzięki czemu spółka poprawia wyniki finansowe:

Istotą faktoringu jest szybki przepływ pieniądza, a z płynnością finansową PragmaGO nie ma problemów:

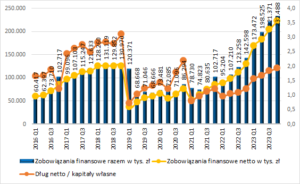

Jednak wzrost biznesu wymaga większego kapitału. A jedną z jego form pozyskania jest zaciągnięcie kredytów lub emisja obligacji. Zatem zadłużenie finansowe rośnie:

Dług netto do kapitałów własnych wynosi 1,93 przy covenantach na poziomie 3,75 (podwyższenie marży) – 4,00 (złamanie warunków emisji obligacji), czyli z punktu widzenia tego wskaźnika spółka ma jeszcze sporą przestrzeń do wzrostu zadłużenia.

Rośnie dług finansowy netto, ale rosną również wyniki spółki i relacja długu netto do EBITDA utrzymuje się na stabilnych poziomach:

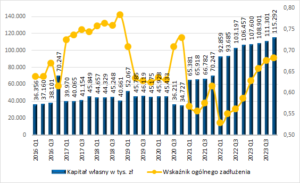

Wypracowywane zyski pozostają w spółce, zatem rosną kapitały własne, jednakże nie tak szybko jak aktywa, w związku z tym pogarsza się wskaźnik zadłużenia (ale do historycznych rekordowych poziomów 0,8 jeszcze trochę mu brakuje):

Podsumowując, PragmaGO dynamicznie się rozwija, co pociąga za sobą zapotrzebowanie na kapitał – stąd też emisje obligacji. Spółka jest rentowna, a jej sytuacja finansowa, mimo wzrostu zadłużenia, jest dobra.

Spółka została oceniona przez Remigiusza Iwana w Raporcie Rankingowym (łącznie ocenianych około 35 podmiotów), do którego zakupu gorącą zachęcam (link).

PragmaGO – porównanie rentowności obligacji, podsumowanie

Na rynku Catalyst notowanych jest 14 serii obligacji spółki (w zasadzie 15, ale jedna jest w trakcie wykupu), w tym jedna w walucie EURO. Dane do poniższego wykresu pobrałem z serwisu MyFund, rentowności brutto wyliczone są na podstawie najlepszej obecnie oferty sprzedaży. Oferty sprzedaży na rynku Catalyst mogą być niskie i w przypadku chęci zakupu większej ilości obligacji, często trzeba potrzeba zapłacić za obligacje drożej (czyli z niżej rentownością).

Wg powyższego zestawienia widać, iż po kolejnej obniżce marży, rentowność oferowanych obligacji zbliżona jest do rynkowych wycen poprzednich emisji obligacji, zatem warunki emisji są ustalone na poziomie neutralnym.

W poprzednich emisjach mieliśmy do czynienia z ofertą lepszą lub zbliżoną do cen rynkowych, co skutkowało wysokimi redukcjami zapisów. Obecnie mamy ofertę rekordową pod względem wartości i porównywalną do rynku pod względem rentowności – zobaczymy jak to wpłynie na poziom zapisów.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.