PCC ROKITA – sytuacja finansowa spółki

W związku z trwającą emisją obligacji PCC ROKITA (seria HA, link do emisji) poniżej pokrótce przedstawiam grupę, a także jej sytuację finansową.

PCC ROKITA – informacje o grupie

Zakłady chemiczne w Brzegu Dolnym zostały założone w 1946 roku na ruinach nazistowskiej fabryki gazów trujących. Przechodziły różne fazy, w tym trudności w latach 90-tych. Od 2002 roku głównym udziałowcem została grupa PCC (Petro Carbo Clean) i tak jest obecnie. Od 2005 roku grupa formalnie używa nazwy PCC Rokita. W 2006 roku PCC Rokita rozpoczęła działalność w podstrefie Wałbrzyskiej Specjalnej Strefy Ekonomicznej. Spółka sporo inwestuje w unowocześnianie i nowe moce wytwórcze. Od 2014 roku notowana na GPW w Warszawie.

Obecnie PCC Rokita SA jest jedną z większych spółek chemicznych w Polsce. Grupa zajmuje wiodącą pozycję na środkowoeuropejskim rynku w takich grupach produktowych, jak:

Poliole, gdzie grupa jest jedynym w Polsce i największym w Europie Środkowo-Wschodniej producentem polioli polieterowych, stosowanych w produkcji wyrobów poliuretanowych, wykorzystywanych m.in. w przemyśle meblarskim, budowlanym czy motoryzacyjnym,

Chloropochodne, w której wytwarzany przez PCC Rokita chlor jest kluczowym surowcem, stosowanym w produkcji ponad połowy wszystkich wyrobów branży chemicznej. Ponadto spółka jest jedynym w Polsce producentem sody kaustycznej płatkowanej (soda kaustyczna).

PCC ROKITA jest również liczącym się dostawcą związków fosforopochodnych i naftalenopochodnych. Spółka jest największym w Europie Wschodniej producentem fosforowych uniepalniaczy do pian poliuretanowych i znaczącym na kontynencie europejskim producentem plastyfikatorów fosforowych do polichlorku winylu (PVC).

Głównym akcjonariuszem PCC Rokita jest niemiecki koncern PCC SE, posiada 84,2% udziałów. PCC SE posiada około 70 spółek zależnych zlokalizowanych w 17 krajach, działa w 3 segmentach: Chemia, Energia, Logistyka. Wydaje się jednak, że jego „perły” to PCC Rokita i PCC Exol. Właścicielem PCC SE jest Waldemar Preusner. Prezesem zarządu od 2010 roku jest Wiesław Klimkowski (w grupie PCC od 1999 roku), wiceprezesem od 2010 roku Rafał Zdon (w grupie od 2008 roku). Audytorem jest UHY ECA, sprawozdania finansowe otrzymują opinie „bez zastrzeżeń”.

PCC ROKITA – wyniki finansowe

Poniżej spojrzenie na wyniki finansowe grupy w perspektywie rocznej oraz kwartalnej. Na początek warto nadmienić, że chociaż grupa konsekwentnie dąży do zwiększania w sprzedaży udziału produktów specjalistycznych, to nadal istotną część jej biznesu stanowią produkty masowe, których ceny zależą od sytuacji na rynkach i konkurencji. Gdy w branży jest dekoniunktura, ceny produktów spadają i cała branża przechodzi gorszy okres. Gdy jest koniunktura i wysoki popyta lub gdy konkurencja ma problemy produkcyjne – grupa zarabia więcej.

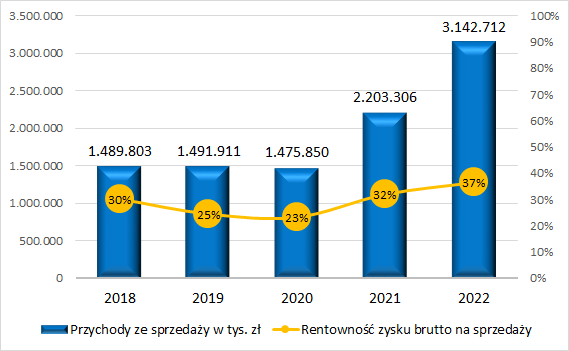

Przychody i rentowność brutto na sprzedaży PCC ROKITA wyglądają następująco:

Po kilku latach stabilizacji przychodów i spadku marż, w 2021 i 2022 roku grupa skutecznie wykorzystała niestabilną sytuację na rynku i wzrosty cen surowców, odpowiednio zwiększając ceny produktów zanotowała mocne wzrosty przychodów i marży. Nie bez znaczenia dla wzrostów sprzedaży były również przeprowadzone inwestycje.

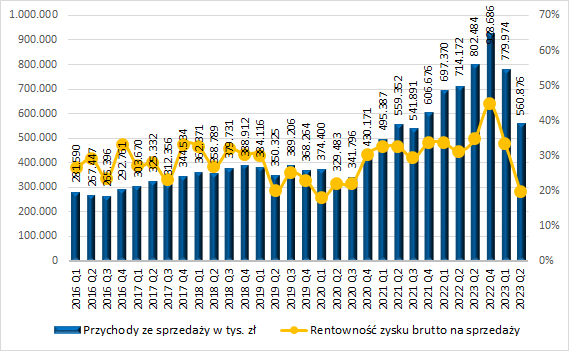

Szczyt dobrej koniunktury przypadł na koniec 2022 roku, obecnie obserwujemy spadki wartości sprzedaży i spadki marży – wygląda, że sytuacja powraca do czasów, gdy rynek był we względnej równowadze:

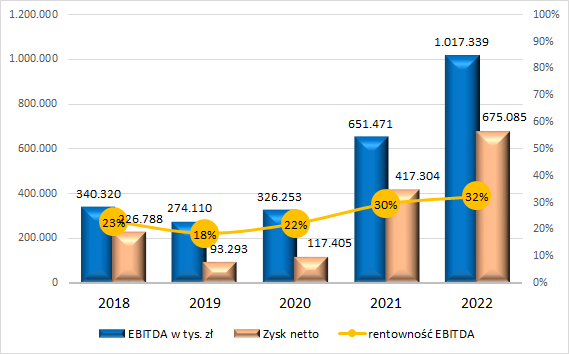

2022 rok to okres rekordowych wyników finansowych:

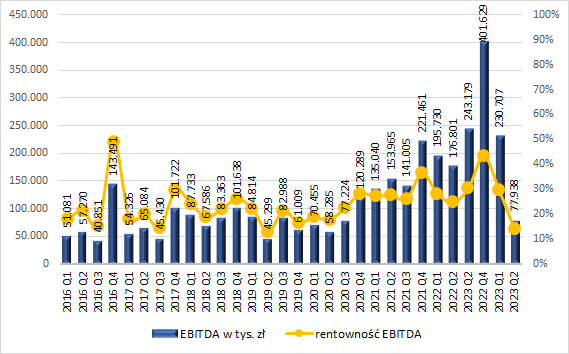

I ponownie, rozbijając zyski na kwartały, widać, że sytuacja rynkowa normalizuje się i szczyt wynikowy minął:

Podsumowując, 2021 i 2022 rok to okres mocnego popytu na produkty PCC ROKITA, co przy problemach konkurencji wpłynęło na wysokie przychody i zyski grupy. W 2023 roku sytuacja wydaje się normalizować, a zyski wracać do długoterminowego trendu.

PCC ROKITA – sytuacja finansowa

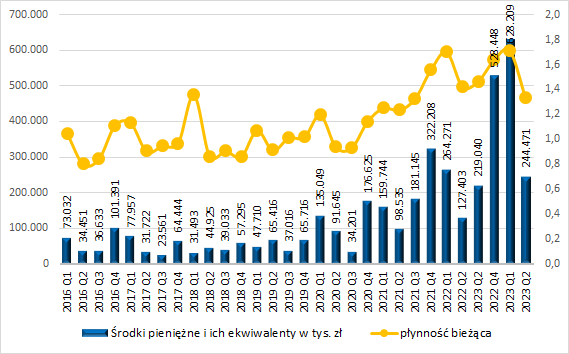

Bardzo dobre wyniki finansowe 2022 roku przełożyły się na wysoki poziom gotówki w firmie, z rekordem na koniec Q1 2023 roku:

ROKITA to spółka dywidendowa, większość zysków przeznaczająca na wypłaty dla akcjonariuszy. Nie inaczej było z zyskiem za 2022 rok, 428 mln zł zostało 10 maja 2023 r. wypłacone akcjonariuszom, stąd spadek środków pieniężnych na koniec drugiego kwartału – przy czym nadal są one na bardzo wysokim poziomie.

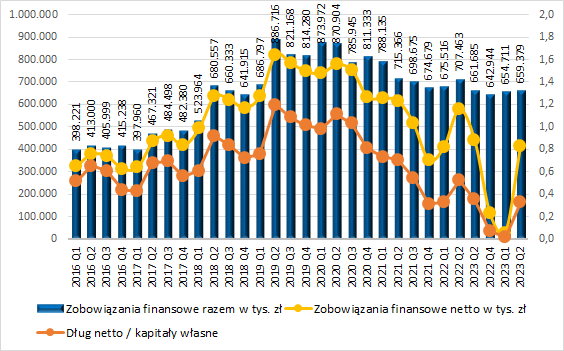

Na koniec pierwszego kwartału 2023 r. dług finansowy netto spadł praktycznie do zera, jednakże po wypłacie dywidendy wynosi on nieco ponad 400 mln zł i stanowi 0,33 kapitałów własnych, co jest wartością niską, patrząc historycznie i „książkowo”.

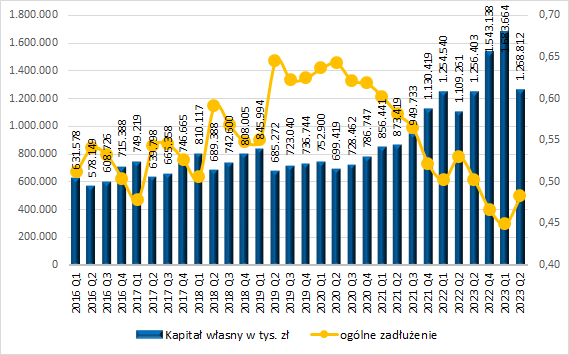

Po wypłacie dywidendy spadły kapitały własne grupy, jednakże nadal stanowią ponad połowę sumy bilansowej – wskaźnik zadłużenia wynosi 0,48, co nie jest poziomem budzącym obawy.

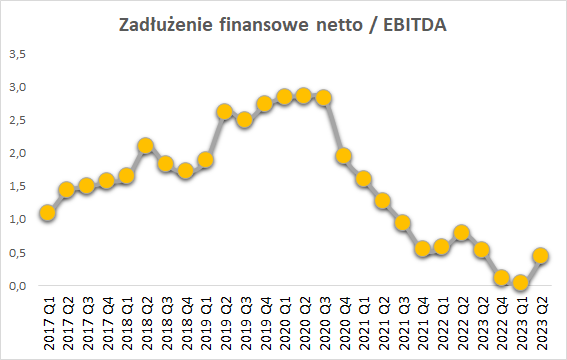

Dług netto grupy mógłby zostać spłacony z EBITDA w niecałe pół roku, co oznacza bardzo komfortowy jego poziom:

Podsumowując, historyczne wyniki i sytuacja finansowa grupy PCC Rokita wyglądają bardzo dobrze. W 2023 roku widoczne jest spowolnienie w biznesie i powrót do marż uzyskiwanych w okresie normalnej koniunktury – co wpływa na pogorszenie wyników grupy. Jednakże pogorszenie to nie wpływa istotnie na sytuację finansową grupy, którą oceniam pozytywnie.

Należy mieć na uwadze, że PCC ROKTIA wspólnie z PCC EXOL w udziale po 50% prowadzą inwestycję polegającą na budowie zakładu produkcji alkoksylatów oraz innych związków chemicznych w Brzegu Dolnym. Koszt tej inwestycji początkowo miał wynieść 351 mln zł, obecnie szacowany jest na 551 mln zł, a inwestycja ma się zakończyć w 2026 roku. Między innymi z tego powodu grupa powinna mieć zabezpieczone finansowanie na czas prowadzenia i rozruchu inwestycji, stąd zapewne decyzja o powrocie z emisjami na rynek obligacji korporacyjnych.