Marvipol Development – sytuacja finansowa po wynikach 2022 roku

24 marca grupa Marvipol Development opublikowała wyniki za 2022 rok. Poniżej krótkie omówienie wyników, ale przede wszystkim sytuacji bilansowej grupy w kontekście zdolności do obsługi obligacji, a także spojrzenie na rentowności obligacji MVP notowanych na rynku Catalyst.

Marvipol Development to spółka nieruchomościowa działająca w 3 obszarach:

- działalność deweloperska (głównie w Warszawie),

- budowa magazynów we współpracy z grupą Panattoni,

- budowa i zarzadzanie najmem apartamentów inwestycyjnych oraz condohoteli (nowa działalność).

Marvipol Development – wyniki 2022 roku i sytuacja bilansowa grupy

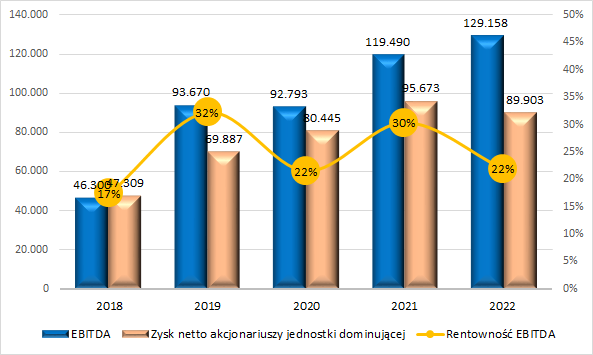

2022 rok zgodnie z oczekiwaniami okazał się rekordowy pod względem przychodów, choć zostały one zrealizowane na niższej marży:

W efekcie wynik netto jednostki dominującej okazał się nieco niższy od wypracowanego rok wcześniej.

Podział zysku na segmenty:

Omówienie wyników grupy Marvipol, a przede wszystkim jej perspektyw na lata kolejne znajdziesz na forum Portalu Analiz w tym miejscu.

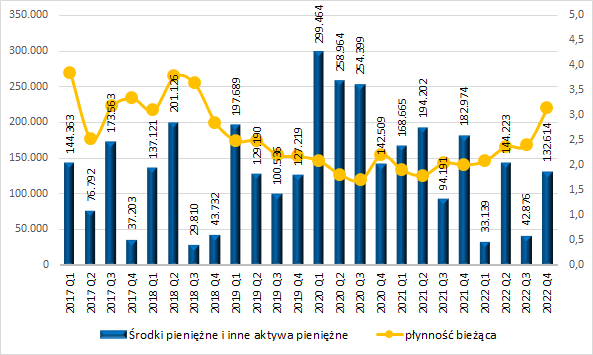

Przechodząc do bilansu i płynności, warto zauważyć, że grupa cały czas utrzymuje wysoki poziom środków pieniężnych oraz dobrą płynność:

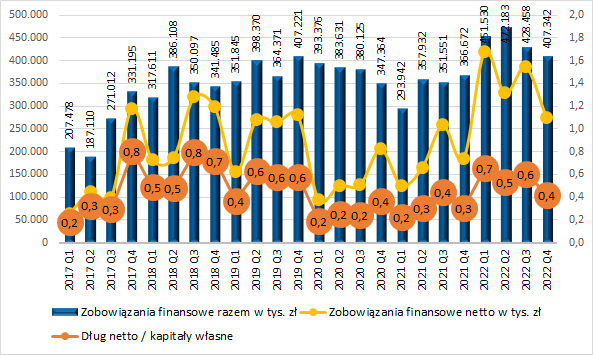

Poziom długu netto utrzymuje się na stabilnych poziomach, a jego relacja do kapitałów własnych nie budzi obaw.

W 2023 roku zapadają obligacje o wartości 16,5 mln zł, w 2024 roku o wartości 158,9 mln zł (oraz 50 mln zł kredytów), a rok później 70 mln zł (obligacje). Grupa deklaruje obecnie zamiar przeprowadzenia nowej emisji obligacji.

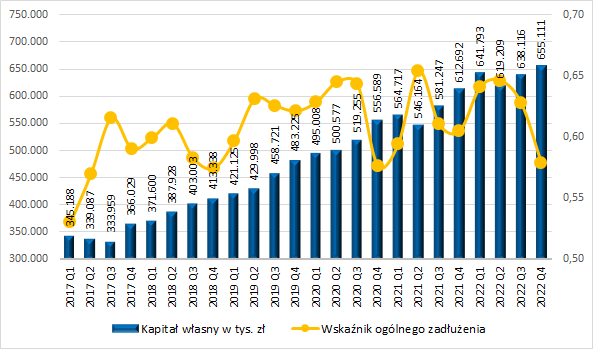

Generowane zyski zwiększają kapitały własne grupy, a także obniżają wskaźnik zadłużenia.

Publikując wyniki za ubiegły rok grupa ogłosiła, że w 2023 roku nie wypłaci dywidendy, motywując to mniejszym popytem na mieszkania, zatem zwiększeniem udziału własnych środków w finansowaniu budów. Jest to rozczarowanie dla akcjonariuszy, natomiast pozytywna informacja dla obligatariuszy spółki.

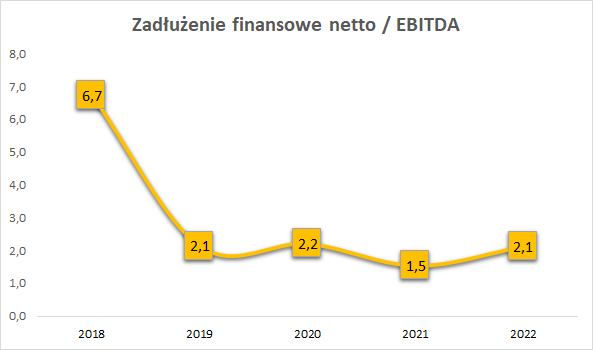

Wskaźnik dług netto do EBITDA również znajduje się na bardzo przyzwoitym poziomie:

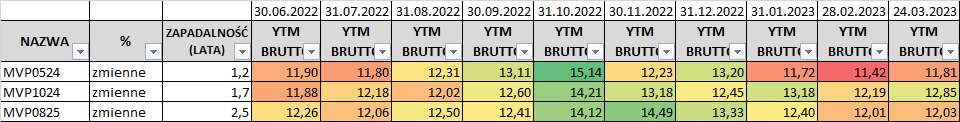

Marvipol – obligacje korporacyjne notowane na rynku Catalyst

Obecnie na Catalyst notowane są 3 serie obligacji, a ich rentowność brutto (YTM brutto) kształtuje się w okolicach 12%.

Marvipol – podsumowanie

W 2022 roku grupa osiągnęła rekordowe przychody, wynik netto okazał się natomiast nieco gorszy od roku 2021. Sytuacja finansowa spółki jest solidna. Obecna sytuacja rynkowa, czyli niższy popyt na mieszkania wynikający z trudnością w pozyskaniu kredytu mieszkaniowego przez klienta, sugeruje oczekiwać w 2023 roku wyników gorszych od 2022, z tymże nadal powinny być one solidnie dodatnie, a płynność spółki nie powinna być zagrożona.

Na koniec, tradycyjnie zapraszam na forum Portalu Analiz do dyskusji o spółce, jej obligacjach, a także o inwestowaniu w inne podmioty.

Udanych inwestycji!

Przedstawione informacje są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych. Czytelnik musi być świadomy, że wyłącznie on ponosi odpowiedzialność z tytułu podejmowanych decyzji inwestycyjnych.