PragmaGO – emisja obligacji serii C6

Miesiąc po zakończeniu poprzedniej emisji obligacji korporacyjnych, PragmaGO wystartowała z kolejną ofertą, tym razem o wartości do 30 mln zł. W ostatnim czasie spółka emitowała obligacje niezabezpieczone, tym razem powraca to emisji z zabezpieczeniem, co z kolei sprzyja obniżaniu marży.

Poniżej przedstawiam szczegóły oferty obligacji i krótko omawiam wyniki finansowe 2023 roku oraz sytuację finansową spółki. Porównuję również rentowność obligacji obecnej emisji z obligacjami już notowanymi na rynku Catalyst. Zapraszam do lektury wpisu.

PragmaGO – informacje o emisji obligacji serii C6

Wartość emisji wynosi do 30 mln zł.

Wartość jednej obligacji wynosi 100 zł i minimalny zapis można składać właśnie od tej kwoty.

Oprocentowanie obligacji wyniesie WIBOR 3M + 3,5% (punktów procentowych, w poprzedniej emisji marża wynosiła 4,5%, ale dla obligacji niezabezpieczonych). Dla WIBOR 3M = 5,86% oprocentowanie w pierwszym okresie odsetkowym wyniosłoby 9,36%. WIBOR 3M oznacza 3 miesięczny okres odsetkowy.

Obligacje emitowane są na okres 3 lat, a ich planowana data wykupu to 2 września 2027 roku.

Planowane jest wprowadzenie obligacji na rynek Catalyst.

Obligacje będą zabezpieczone:

Zastaw rejestrowy na zmiennym zbiorze wierzytelności, zastaw rejestrowy na wydzielonym rachunku bankowym, weksle in blanco Emitenta wraz z deklaracją wekslową, poddanie się Emitenta egzekucji w trybie art. 777 § 1 pkt 5 KPC. Obowiązek utrzymania zabezpieczenia w wysokości 120% wartości emisji.

Więcej informacji o tym jak działa zabezpieczenie znajdziesz w prezentacji inwestorskiej spółki.

Celem emisji jest: Refinansowanie zadłużenia kredytowego lub obligacyjnego Emitenta, pokrycie bieżących kosztów działalności operacyjnej Emitenta, sfinansowanie zakupu i rozwoju infrastruktury informatycznej, akwizycje podmiotów działających w branży finansowej.

Kowenanty emisji obligacji przewidują wzrost oprocentowania obligacji: Dług netto Emitenta nie może przekroczyć 400% kapitałów własnych, przy przekroczeniu 375% nastąpi podwyższenie oprocentowania obligacji o 50 p.b. (0,5%).

Przyjmowanie zapisów na obligacje będzie miało miejsce w okresie 19-30 sierpnia 2024 roku. 2 września nastąpi przydział obligacji i w tym samym miesiącu powinny one zadebiutować na Catalyst.

Zapisy na obligacje przyjmują: Dom Maklerski BDM (link), Noble Securities, Michael/Ström Dom Maklerski, Dom Maklerski Banku Ochrony Środowiska.

Dla przypomnienia, inwestowanie w obligacje korporacyjne wiąże się z ryzykiem utraty części lub nawet całości zainwestowanego kapitału. Pewien procent firm bankrutuje i nie spłaca swoich długów – dotyczy to np. kredytów firmowych, ale również i rynku obligacji.

PragmaGO – informacje o spółce, analiza

Poniżej wykresy prezentujące sytuację finansową spółki po wynikach 2023 roku.

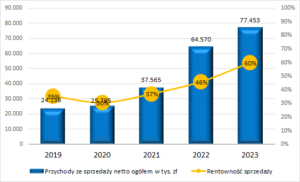

Po przejęciu w 2020 roku pakietu większościowego akcji PragmaGO przez fundusz Enterprise Investors spółka kontynuuje strategię dynamicznego wzrostu, co ważne, z zachowaniem, a nawet poprawą rentowności sprzedaży:

Dzięki czemu spółka poprawia wyniki finansowe:

Istotą faktoringu jest szybki przepływ pieniądza, a z płynnością finansową PragmaGO nie ma problemów:

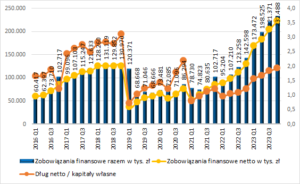

Jednak wzrost biznesu wymaga większego kapitału. A jedną z jego form pozyskania jest zaciągnięcie kredytów lub emisja obligacji. Zatem zadłużenie finansowe rośnie:

Dług netto do kapitałów własnych wynosi 1,93 przy covenantach na poziomie 3,75 (podwyższenie marży) – 4,00 (złamanie warunków emisji obligacji), czyli z punktu widzenia tego wskaźnika spółka ma jeszcze sporą przestrzeń do wzrostu zadłużenia.

Rośnie dług finansowy netto, ale rosną również wyniki spółki i relacja długu netto do EBITDA utrzymuje się na stabilnych poziomach:

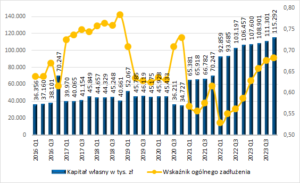

Wypracowywane zyski pozostają w spółce, zatem rosną kapitały własne, jednakże nie tak szybko jak aktywa, w związku z tym pogarsza się wskaźnik zadłużenia (ale do historycznych rekordowych poziomów 0,8 jeszcze trochę mu brakuje):

Podsumowując, PragmaGO dynamicznie się rozwija, co pociąga za sobą zapotrzebowanie na kapitał – stąd też emisje obligacji. Spółka jest rentowna, a jej sytuacja finansowa, mimo wzrostu zadłużenia, jest dobra.

Spółka została oceniona w Raporcie Rankingowym (łącznie ocenianych około 35 podmiotów), do którego zakupu gorącą zachęcam (link).

PragmaGO – porównanie rentowności obligacji, podsumowanie

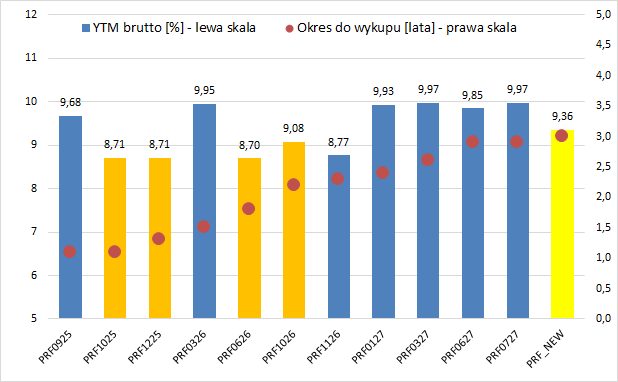

Na rynku Catalyst notowanych jest kilkanaście serii obligacji spółki, w tym jedna w walucie EURO. Dane do poniższego wykresu pobrałem z serwisu MyFund, rentowności brutto wyliczone są na podstawie najlepszej obecnie oferty sprzedaży. Oferty sprzedaży na rynku Catalyst mogą być niskie i w przypadku chęci zakupu większej ilości obligacji, często trzeba potrzeba zapłacić za obligacje drożej (czyli z niższą rentownością). Ponieważ obecna oferta (żółty słupek), to obligacje zabezpieczone, na wykresie kolorem pomarańczowym wyróżniłem obligacje notowane, które także posiadają zabezpieczenie.

Wg powyższego zestawienia widać, iż rentowność obecnie oferowanych papierów na tle tych zabezpieczonych wygląda przyzwoicie, ale (co oczywiste) jest niższa od rentowności obligacji niezabezpieczonych. Sam jestem ciekaw jak rynek odbierze obecną ofertę, czy inwestorzy skuszą się na obligacje zabezpieczone akceptując niższe oprocentowanie czy jednak będą preferować wyższe procenty kosztem nieco wyższego ryzyka inwestycyjnego (brak zabezpieczenia).

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Disclaimer: PragmaGO wykupiła reklamę emisji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.