KRUK – publiczna oferta obligacji serii AP4

Spis treści

KRUK – parametry emisji obligacji serii AP4

Wartość obecnej emisji obligacji serii AP4 wynosi do 80 mln zł, z możliwością podjęcia przez emitenta decyzji o zwiększeniu wartości oferty do 100 mln zł.

Wartość nominalna jednej obligacji to 100 zł. Minimalny zapis można złożyć od 1 sztuki obligacji (100 PLN), z zastrzeżeniem, że w BM PKO inwestor może złożyć zapis na co najmniej 250 sztuk obligacji.

Oprocentowanie obligacji jest zmienne i w skali roku wynosi WIBOR 3M plus marża 2,70 p.p., co przy WIBOR 3M = 5,21% dałoby 7,91% w pierwszym okresie odsetkowym. Marża 2,7 p.p. oznacza spadek o 0,1 p.p. w porównaniu do poprzedniej emisji. Okres odsetkowy wynosi 3 miesiące, co oznacza, że odsetki od obligacji będą wypłacane kwartalnie i co taki okres będzie aktualizowane oprocentowanie.

Obligacje emitowane są na okres 6 lat, a ich planowana data wykupu to 7 lipca 2031 roku.

Obligacje nie są zabezpieczone, a środki z emisji mają być przeznaczone na finansowanie ogólnych potrzeb korporacyjnych.

Harmonogram Oferty Obligacji Serii AP4

Zapisy na obligacje rozpoczęły się 18 czerwca 2025 roku i potrwają do 4 lipca 2025 roku. Przydział obligacji nastąpi 7 lipca 2025 roku. Przewidywany termin rozpoczęcia notowań obligacji na rynku Catalyst to lipiec 2025 roku.

Zapisy na obligacje przyjmuje Dom Maklerski BDM S.A. (link do oferty) oraz uczestnicy konsorcjum dystrybucyjnego: Powszechna Kasa Oszczędności Bank Polski S.A. Oddział – Biuro Maklerskie w Warszawie, Noble Securities S.A., Michael / Ström Dom Maklerski S.A., Ipopema Securities S.A., Dom Inwestycyjny Xelion sp. z o.o., Bank Polska Kasa Opieki S.A. – Biuro Maklerskie Pekao, Dom Maklerski Banku Ochrony Środowiska S.A. oraz Trigon Dom Maklerski S.A.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie informacyjnym, do którego lektury zachęcam.

KRUK S.A. – Analiza Przekrojowa Spółki

Analizę spółki na Portalu Analiz po wynikach Q1 2025 roku znajdziesz tutaj.

KRUK to międzynarodowa firma z 27-letnią historią rozwoju w Europie. Jest liderem na 4 dużych rynkach europejskich: w Polsce (40% udziału w rynku wierzytelności detalicznych niezabezpieczonych w 2024), Rumunii (51%), Włoszech (46%) i Hiszpanii (21% w zakupach wierzytelności detalicznych niezabezpieczonych w 2024). Grupa charakteryzuje się wysokim poziomem dywersyfikacji, z 62% aktywów w postaci portfeli wierzytelności poza Polską. Spółka od 2011 roku notowana jest na GPW w Warszawie i prowadzi politykę dywidendową zakładającą wypłatę min. 30% zysku dla akcjonariuszy. Akcje spółki znajdują się w indeksie WIG20.

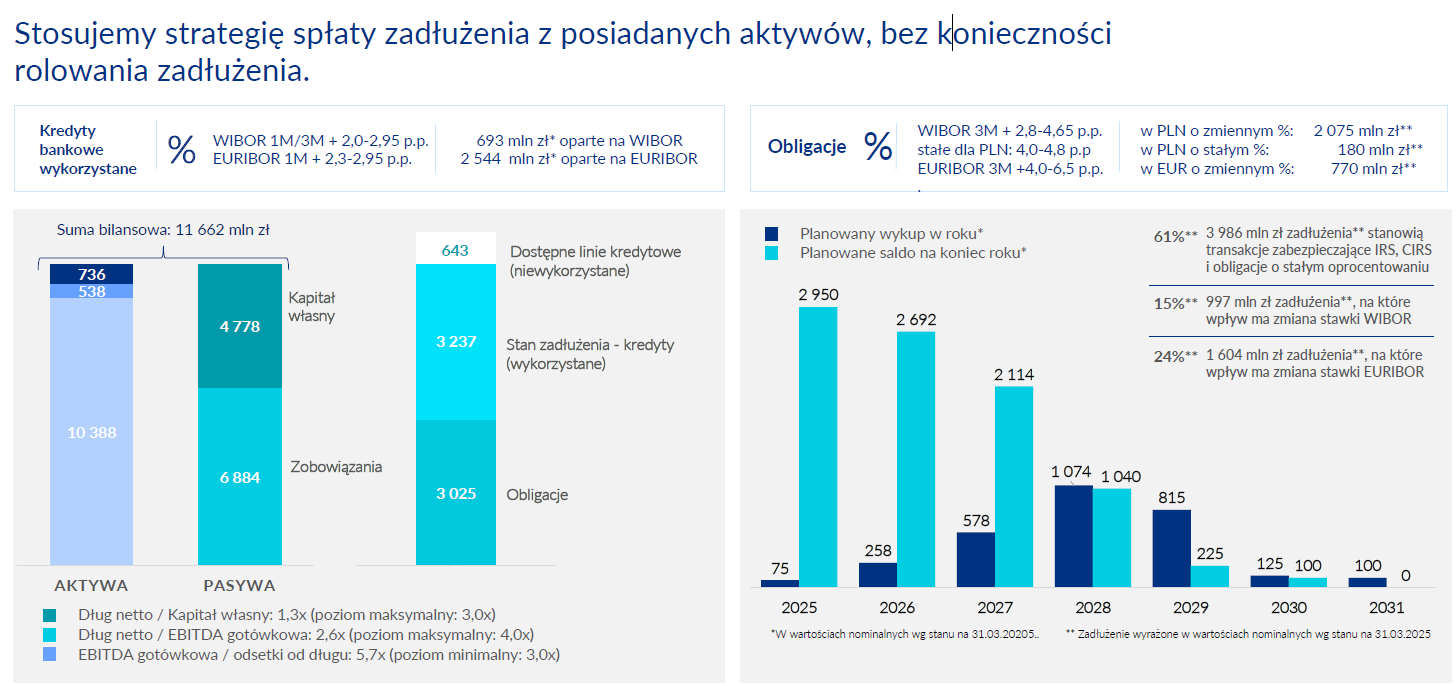

W tym miejscu zaprezentuję mój „ulubiony” slajd z prezentacji, dotyczący zarządzania zadłużeniem przez KRUK. Wykres po lewej pokazuje, że zdecydowana większość aktywów grupy to inwestycje w pakiety wierzytelności, a wykres po prawej pokazuje jak spółka dobrze zarządza zapadalnością długu – na 2025 – 2026 przypadają (relatywnie) niewielkie wykupy obligacji, a największe wykupy są już odsunięte na 2027 rok i później. Możliwość emitowania obligacji z 6-letnim terminem zapadalności jest przejawem zaufania inwestorów (niewiele firm jest w stanie plasować obligacje na tak odległy termin) i daje spory komfort w zarządzaniu płynnością grupy i planowaniu działań.

Warto również zwrócić uwagę, że mimo sporych inwestycji w pakiety wierzytelności w ostatnich latach spółka ma nadal dostępne linie kredytowe na ponad 600 mln zł. 61% zadłużenia KRUK jest pokryte transakcjami zabezpieczającymi lub o stałym oprocentowaniu, co powoduje, że jest niewrażliwe na zmiany stóp procentowych.

I wreszcie warto również spojrzeć na dół wykresu i wskaźniki, z których jasno widać, że spółce daleko do parametrów granicznych ustalonych w emisjach obligacji, ma zatem dalszą przestrzeń do zwiększania zadłużenia i dalszego rozwoju.

W ostatnim czasie KRUK zaprezentował strategię na lata 2025-2029, z którą zapoznasz się w tym miejscu.

KRUK – notowania obligacji, podsumowanie

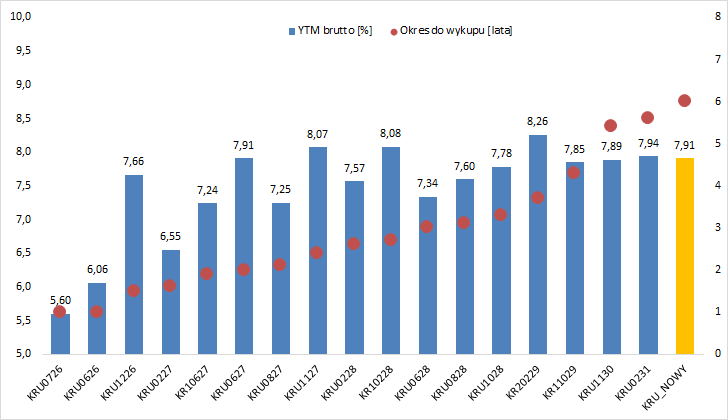

Na rynku Catalyst notowanych jest już ponad 20 serii obligacji spółki. Na poniższym wykresie zaprezentowałem rentowności obligacji w PLN, dla których na rynku Catalyst zawierane były w ostatnim czasie transakcje (pomijając serie najbliższe do wykupu), w zestawieniu z obecną ofertą (kolor pomarańczowy):

Pod kątem rentowności na rynku oferta wydaje się neutralnie przygotowana, na Catalyst można znaleźć serie obligacji z rentownością zbliżoną do oferowanej.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Udanych inwestycji!

Disclaimer: KRUK wykupił reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.