KRUK – publiczna oferta obligacji serii AP2

Z publiczną emisją obligacji serii AP2 wystartowała grupa KRUK. Poniżej przedstawiam parametry emisji obligacji serii AP2, a także porównuję oferowane oprocentowanie obligacji z rentownością papierów już notowanych na rynku Catalyst.

KRUK – parametry emisji obligacji serii AP2

Wartość obecnej emisji obligacji wynosi do 100 mln zł, z możliwością zwiększenia wartości oferty do 125 mln zł.

Wartość nominalna jednej obligacji to 100 zł i minimalny zapis można złożyć właśnie od takiej kwoty za wyjątkiem DM PKO BP, gdzie minimalny zapis wynosi 25 tys. zł.

Oprocentowanie obligacji jest zmienne i wynosi WIBOR 3M + 3 p.p. marży, a zatem jest takie same jak w poprzedniej emisji. Według stanu na 29.10.2024 r. WIBOR 3M = 5,85%, zatem oprocentowanie w skali roku wyniosłoby 8,85%. Odsetki od obligacji będą wypłacane co 3 miesiące i co taki okres będzie aktualizowane oprocentowanie.

Obligacje emitowane są na okres 6 lat, co oznacza wydłużenie okresu o 1 rok, a ich planowana data wykupu to 20.11.2030 roku.

Obligacje nie są zabezpieczone, środki z emisji mają być przeznaczone na finansowanie ogólnych potrzeb korporacyjnych.

Zapisy potrwają od 6 do 19 listopada (link do emisji).

20 listopada 2024 roku nastąpi przydział obligacji, a na Catalyst powinny się one pojawić w grudniu.

Liderem konsorcjum przyjmującego zapisy jest DM BDM (link do oferty), a w konsorcjum znajdują się jeszcze Biuro Maklerskie Pekao, DI Xelion, Ipopema Securities, Michael / Ström DM, Noble Securities oraz Biuro Maklerskie PKO.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie informacyjnym, do którego lektury zachęcam.

KRUK – analiza przekrojowa spółki

Prezentacja inwestorska znajduje się w tym miejscu, analizę spółki na Portalu Analiz po wynikach 2023 roku znajdziesz tutaj, a analizę spółki po wynikach Q3 2024 roku w tym miejscu.

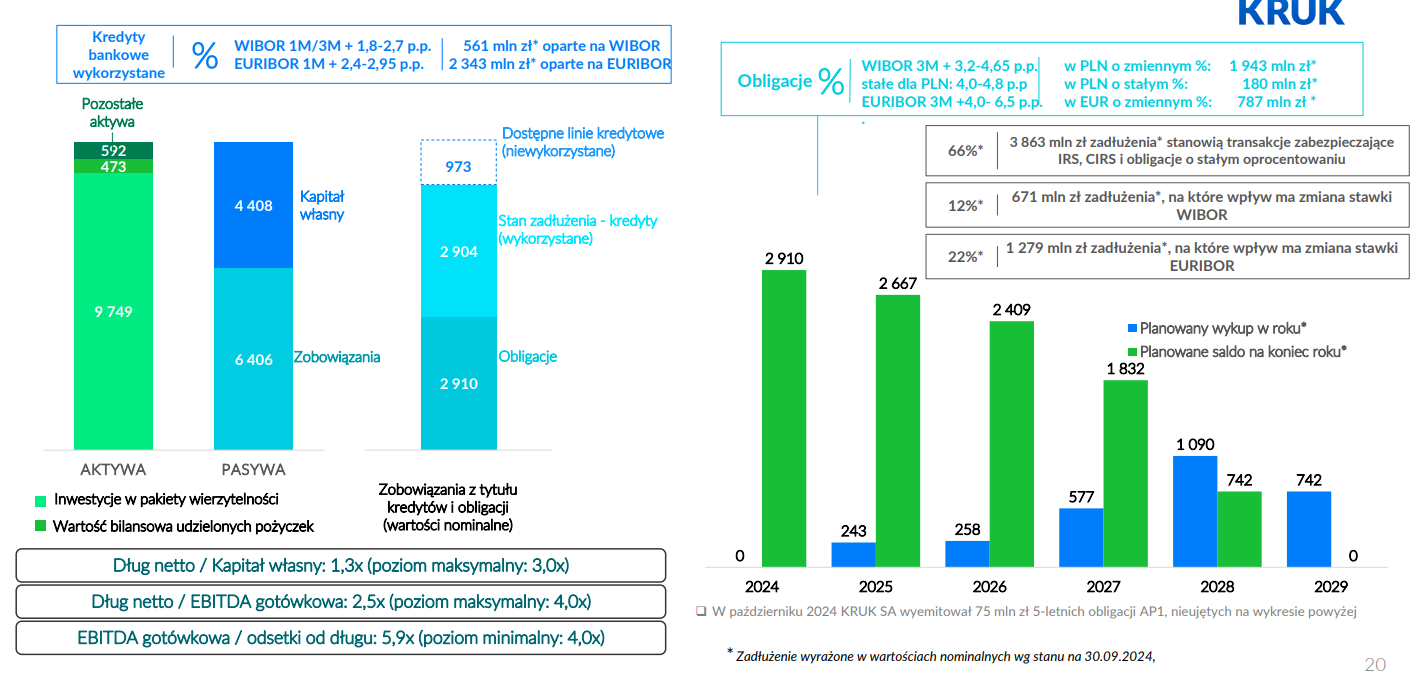

W tym miejscu zaprezentuję mój „ulubiony” slajd z prezentacji, dotyczący zarządzania zadłużeniem przez KRUK. Wykres po lewej pokazuje, że zdecydowana większość aktywów grupy to inwestycje w pakiety wierzytelności, a wykres po prawej pokazuje jak spółka dobrze zarządza zapadalnością długu – na 2025 – 2026 przypadają (relatywnie) niewielkie wykupy obligacji, a największe wykupy są już odsunięte na 2027 rok i później. Możliwość emitowania obligacji z 6-letnim terminem zapadalności jest przejawem zaufania inwestorów (niewiele firm jest w stanie plasować obligacje na tak odległy termin) i daje spory komfort w zarządzaniu płynnością grupy i planowaniu działań.

Warto również zwrócić uwagę, że mimo sporych inwestycji w pakiety wierzytelności w ostatnich 3 latach spółka ma nadal dostępne linie kredytowe na blisko 1 mld zł. 66% zadłużenia KRUK jest pokryte transakcjami zabezpieczającymi lub o stałym oprocentowaniu, co powoduje, że jest niewrażliwe na zmiany stóp procentowych.

I wreszcie warto również spojrzeć na dół wykresu i wskaźniki, z których jasno widać, że spółce daleko do parametrów granicznych ustalonych w emisjach obligacji, ma zatem dalszą przestrzeń do zwiększania zadłużenia i dalszego rozwoju.

KRUK – notowania obligacji, podsumowanie

Na rynku Catalyst notowanych jest już ponad 20 serii obligacji spółki. Na poniższym wykresie zaprezentowałem rentowności obligacji w PLN, dla których w listopadzie zawarto przynajmniej jedną transakcję, w zestawieniu z obecną ofertą (kolor pomarańczowy):

Pod kątem rentowności na rynku oferta wydaje się dobrze przygotowana, na Catalyst nie da się obecnie kupić obligacji z wyższą rentownością, choć jasne jest, że im dłuższy okres do spłaty, tym wyższa powinna być premia za ryzyko niewypłacalności emitenta.

KRUK to duża spółka giełdowa (wchodzi już w skład WIG20), z wieloletnią historią na rynku obligacji korporacyjnych. Sytuacja finansowa grupy jest bardzo dobra. Patrząc na obligacje notowane na Catalyst, obecna oferta wydaje się dobrze „skrojona” pod względem oprocentowania. Również oprocentowanie zmienne daje zabezpieczenie przed ewentualnym wzrostem stóp procentowych i stawek WIBOR.

Oczywiście decyzje odnośnie zakupu lub nie danych instrumentów jak zawsze należą do Czytelnika.

Udanych inwestycji!

Disclaimer: KRUK wykupił reklamę emisji obligacji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.