BEST – emisja obligacji serii AC3

Z publiczną emisją obligacji serii AC3 wystartowała spółka BEST. Poniżej przedstawiam parametry emisji obligacji oraz porównuję aktualną ofertę z obligacjami już notowanymi na rynku Catalyst.

BEST – parametry emisji serii AC3

Wartość emisji obligacji wynosi 60 mln zł i jest o 20 mln większa od poprzedniej, sierpniowej emisji.

Wartość jednej obligacji wynosi 100 zł i minimalny zapis można składać właśnie od tej kwoty.

Oprocentowanie obligacji wyniesie WIBOR 3M + 3,8% (punktów procentowych, w poprzedniej lipcowej emisji marża wynosiła 4,2%). Dla WIBOR 3M = 5,86% oprocentowanie w pierwszym okresie odsetkowym wyniosłoby 9,66%. WIBOR 3M oznacza 3 miesięczny okres odsetkowy

Obligacje emitowane są na okres 5 lat, a ich planowana data wykupu to 30 października 2029 roku.

Obligacje nie są zabezpieczone. Wpływy z emisji zostaną przeznaczone na finansowanie bieżącej działalności GK BEST.

Zapisy na zakup obligacji będą prowadzone od 15 do 28 października 2024 roku.

Link do oferty obligacji zawierający parametry emisji oraz prezentację inwestorską.

Zapisy na obligacje przyjmują Dom Maklerski Banku Ochrony Środowiska, Ipopema Securities, Michael / Ström Dom Maklerski (bezpłatne konto z niską prowizją od transakcji i szeroką ofertą obligacji możesz założyć tutaj) oraz Noble Securities.

Inwestowanie w obligacje korporacyjne obarczone jest ryzykiem utraty części lub całości środków. Czynniki ryzyka związane z emitentem i emisją zostały zamieszczone w prospekcie emisyjnym, do którego lektury zachęcam.

BEST – informacje o grupie, sytuacja finansowa

Szczegółowo sytuację finansową BEST omówiłem w Raporcie Rankingowym.

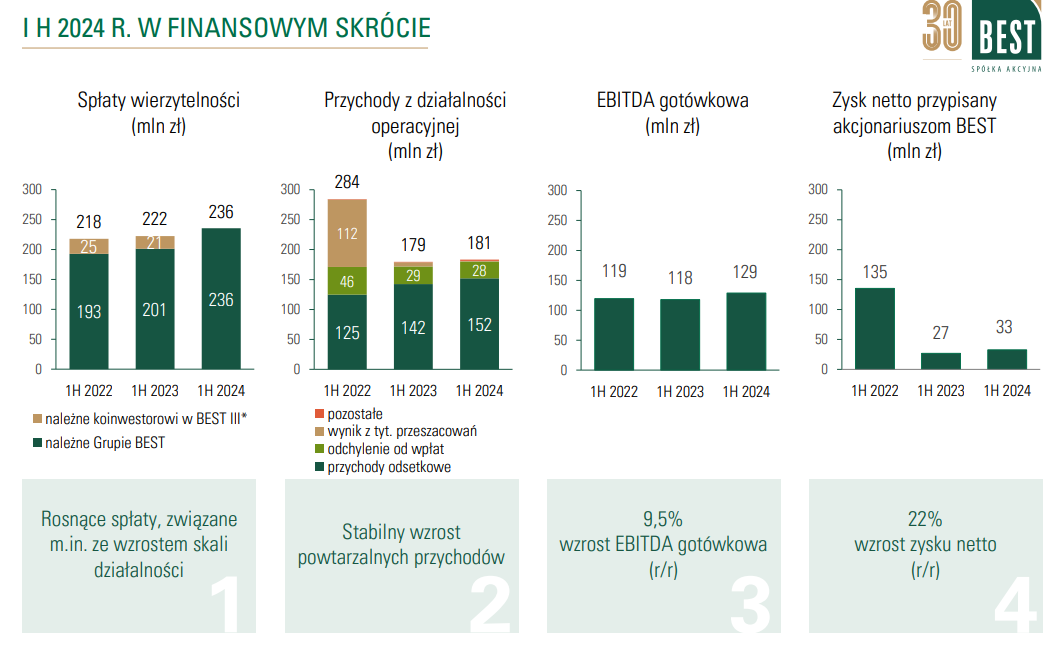

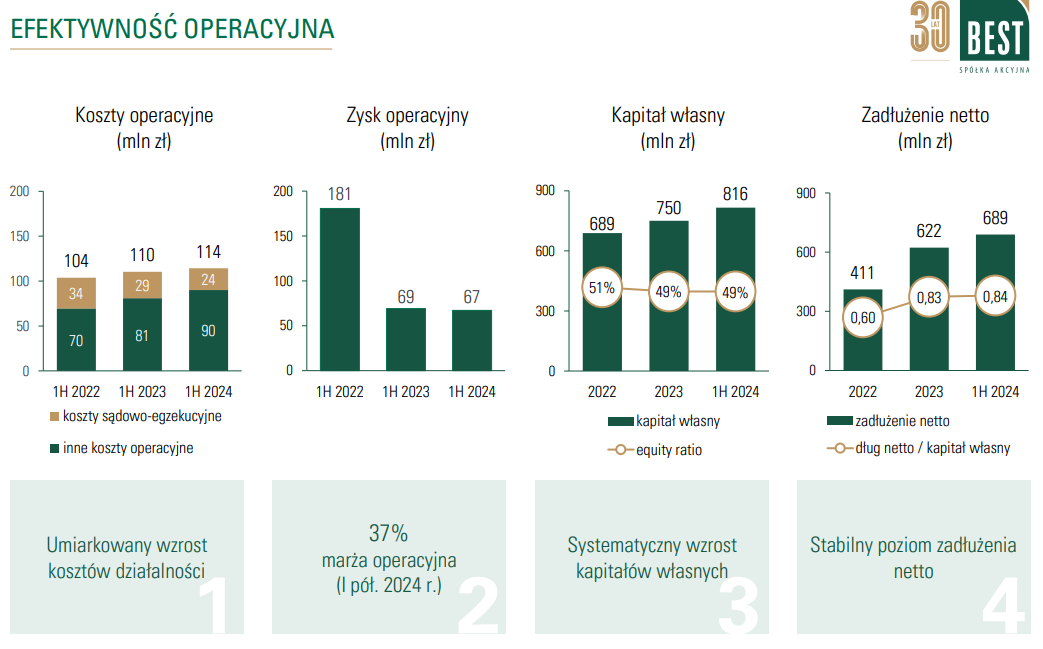

Polecam również zapoznanie się z prezentacją inwestorską spółki (link), w której np. zawarte są 2 poniższe slajdy dobrze przedstawiające dokonania spółki

Warto również zauważyć, że w 2024 i 2025 roku spółkę nie czekają żadne wykupy zapadających obligacji, pierwsze istotne wykupy to koniec 2026 roku. Grupa ma zatem sporo czasu na osiągnięcie dobrej rentowności na obecnie kupowanych pakietach wierzytelności i dalszą poprawę wyników oraz sytuacji finansowej.

Omawiając sytuację finansową grupy należy dodać, że BEST aktywnie uczestniczy w przeglądzie opcji strategicznych Kredyt Inkaso. Wynikiem tego przeglądu może być przejęcie części aktywów KRI, a być może połączenie z tym podmiotem. Finalne decyzje jeszcze nie zapadły, ale w przypadku jakiejkolwiek transakcji istotny będzie sposób jej przeprowadzenia – czy BEST wyda gotówkę na przejęcie Kredyt Inkaso (lub części aktywów tej spółki) czy też połączenie/przejęcie nastąpi poprzez emisję akcji.

BEST – obligacje notowane na Catalyst, podsumowanie

Na rynku Catalyst notowanych jest 14 serii obligacji spółki, ich rentowności brutto (dane za serwisem MyFund wg najlepszej ceny sprzedaży) wynoszą odpowiednio:

Uwaga, dla obligacji BST1126 rentowność nie jest do osiągnięcia, aktualnie brak ofert sprzedaży. Rentowność obligacji BS10228 zweryfikowana na portalu obligacje.pl

Wg powyższego zestawienia widać, iż po kolejnej obniżce marży, rentowność oferowanych obligacji jest niższa od kilku serii już notowanych na Catalyst.

W poprzednich emisjach mieliśmy do czynienia z ofertą lepszą lub zbliżoną do cen rynkowych, co skutkowało wysokimi redukcjami zapisów. Obecnie mamy ofertę rekordową pod względem wartości i nieco gorszą do rynku pod względem rentowności – co zapewne może skłaniać aktywnych inwestorów do poszukiwania obligacji tego emitenta bezpośrednio na rynku Catalyst (i jest to widoczne we wzroście niektórych cen obligacji BEST na Catalyst).

BEST jest jednym z liderów branży wierzytelności w Polsce, działa również we Włoszech. Zna się na swoim biznesie, jest dosyć nisko zadłużony (dług netto do kapitałów własnych 0,84). Spółka już 27 lat jest obecna na GPW i 13 lat na rynku Catalyst. Przez ten okres zbudowała reputację solidnego emitenta i potwierdziła ją w kryzysowym czasie (upadek Getback, epidemia covid-19).

Przypominam link do oferty obligacji, ostateczną decyzję odnośnie ewentualnego udziału w emisji oczywiście każdy Inwestor musi podjąć samodzielnie.

Udanych inwestycji!

Disclaimer: BEST wykupił reklamę emisji na Portalu Analiz. Wykupywanie reklam na portalach finansowych jest standardowym działaniem emitentów, aby zapewnić widoczność oferty. Dodatkowo powyższy wpis powstał z mojej inicjatywy i nie był konsultowany z emitentem (piszę zawsze jako potencjalny inwestor, a nie sprzedawca), ale Czytelnik powinien mieć świadomość powiązań, które wyżej wymieniłem.

No i jeszcze przypomnienie, że powyższy wpis nie stanowi rekomendacji inwestycyjnej, a inwestowanie w obligacje korporacyjne (i inne instrumenty finansowe) wiąże się z ryzykiem utraty części, a nawet całości zainwestowanych środków – warto do inwestycji podchodzić rozważnie.