Inwestowanie w indeks mWIG40, czyli w co?

Na rynku inwestycyjnym operuje kilka rodzajów inwestorów. Jedni inwestują aktywnie, szukają dobrych spółek, które mają szansę pobić rynek, inni wolą powierzyć swoje pieniądze funduszom inwestycyjnym, bądź po prostu zainwestować w indeks giełdowy i podążać razem z trendem na giełdzie. Są też tacy, co łączą te strategie inwestycyjne: część środków inwestują w indeks, aby zapewnić sobie korelację z rynkiem, a pozostałą część inwestują w spółki, które według ich opinii mogą zachować się lepiej od rynku.

Jeżeli chcesz inwestować pasywnie w indeksy na polskim rynku giełdowym poprzez ETFy, możesz tego dokonać w zasadzie tylko poprzez 2 indeksy: WIG20 i mWIG40.

Jako, że Portal Analiz koncentruje się głównie na mniejszych firmach, nie pokrywanych przez analityków z domów maklerskich, w tym wpisie przyjrzymy się właśnie indeksowi mWIG40, a dokładniej mówiąc, przyjrzymy się spółkom wchodzącym w skład tego indeksu. Indeks ten jest „pokryty” poprzez ETF od Beta Securities – Partnera Portalu Analiz, czyli BETA ETF MWIG40TR.

Dlaczego koncentrujemy się na mniejszych spółkach? W WIG20 jest sporo firm, których głównym udziałowcem jest Skarb Państwa – co powoduje dodatkowe ryzyko polityczne, które jest znacznie niższe w przypadku indeksu mWIG40. Wreszcie w WIG20 mamy do czynienia z dużą koncentracją sektorową, o czym napiszę w dalszej części wpisu.

Spis treści

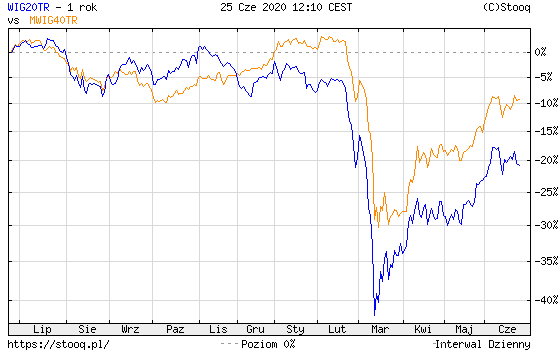

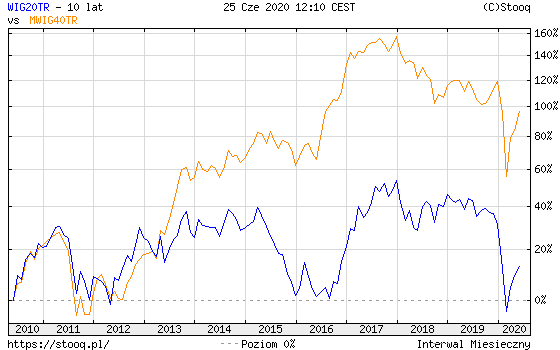

Porównanie indeksów WIG20TR i mWIG40TR

Dodatkowo zarówno w okresie 10 lat, 1 roku, jak i 5 miesięcy lepiej wypada indeks średnich i małych spółek, co wydaje się potwierdzać założenie przyjęte przez Portal Analiz, że na polskiej giełdzie to mniejsze spółki są ciekawsze.

Dlaczego indeks mWIG40TR i WIG20TR, a nie mWIG40 i WIG20

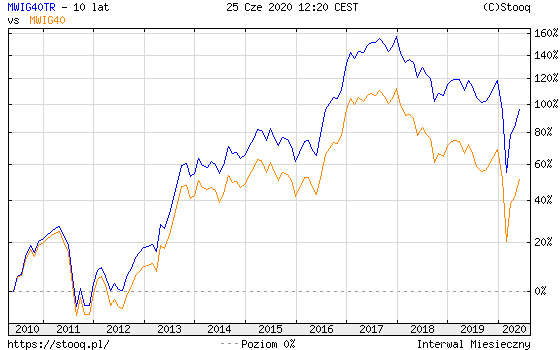

Większość inwestorów pewnie zna różnicę, ale w tym miejscu warto jeszcze pokazać, że powszechnie prezentowane indeksy WIG20 i mWIG40 nie nadają się do niczego, ponieważ w swojej konstrukcji (wyliczaniu stopy zwrotu) nie uwzględniają wypłacanych dywidend.

Wyobraź sobie, że spółka X co roku płaci Ci dywidendę 10%, a jej kurs od 10 lat wynosi 100 zł. Czy w te 10 lat zarobiłeś 0% czy 100% (w uproszczeniu)? Wg indeksu WIG20 zarobiłeś 0% (indeks się nie zmienił), ale według indeksu WIG20TR zarobiłeś 100% (do indeksu „dodawana” jest wypłacona dywidenda).

Porównajmy wykres mWIG40 z indeksem mWIG40TR za ostatnie 10 lat, różnica znacząca:

Ciekawostka, fundusze inwestycyjne za swój benchmark (punkt odniesienia do wyników funduszu) lubią przyjmować indeksy mWIG40, WIG20 bez dopisku TR, patrząc na powyższy wykres pewnie wiesz dlaczego:

Ok, czas spojrzeć, co kryje się pod pojęciem inwestowania w indeks mWIG40.

mWIG40 – spółki wchodzące w skład indeksu

W skład indeksu jak można się domyśleć wchodzi 40 spółek, reprezentujących różne branże.

Wspomniałem już, że indeks ten jest bardziej „przyjazny” niż WIG20 ze względu na mniejszy udział spółek z akcjonariatem Skarbu Państwa. Ale również jest bardziej zdywersyfikowany jeżeli chodzi o sektory. W WIG20 Banki mają blisko 24% udziału, a Paliwa i Gaz (PKN, Lotos, PGNIG) 18,5%. Dodając do tego PZU i KGHM mamy około 70% udział w indeksie w/w sektorów i podmiotów.

Tymczasem udział sektorów w mWIG40 prezentuje się następująco:

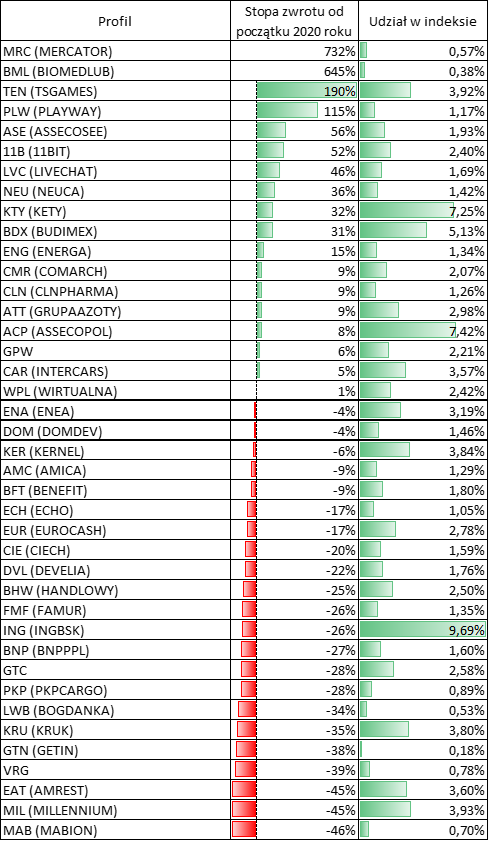

Poniżej prezentuję krótki przegląd 40 spółek wchodzących w skład indeksu mWIG40.

Sektor Banki ma największy udział w indeksie (18%) i reprezentowany jest przez 5 podmiotów: ING Bank Śląski (9,7% udziału w mWIG40), a także Millenium, Bank Handlowy, BNP Paribas oraz Getin (udział tego to 0,18%). Są to zatem banki prywatne.

Co warto wiedzieć o sektorze? To on „odpowiada” za duże przeceny indeksów na polskiej giełdzie. Odszkodowania za kredyty frankowe, zwroty prowizji za wcześniej spłacane kredyty, czy wreszcie obniżki stóp procentowych przez RPP spowodowały gwałtowną przecenę akcji banków. Indeks WIG-Banki za ostatni rok przyniósł blisko 50% przecenę i póki co nie podnosi się po marcowym krachu.

Jest to i duże ryzyko, ale zarazem i szansa, bo wydaje się, że co najgorsze dla banków (w zakresie kursu akcji) jest już za nami – i sektor ten nie powinien dalej dołować indeksów.

Udział tego sektora w WIG20 i w mWIG40 jest potwierdzeniem popularnego powiedzenia: „nie ma hossy na GPW bez banków”.

Drugie miejsce pod względem udziału w indeksie mWIG40 (13%) zajmuje sektor Informatyka, w którego skład wchodzą 4 spółki: Asseco Polska (7,4% udziału w indeksie) oraz Comarch, Asseco SE i Livechat. Wszystkie spółki są bardzo solidne, a analizę Livechat znajdziesz na Portalu Analiz tutaj.

Wsparciem dla mWIG40 jest również sektor Gry z 7% udziałem, a w jego skład wchodzą 3 świetne spółki: Ten Square Games (analizy tutaj), 11 bit studios (analiza tutaj) i PlayWay.

4 pod względem udziału (również 7%) jest sektor Hutnictwo reprezentowany przez jedną, ale doskonałą spółkę Kęty.

Nieruchomości mają również 7% udział w indeksie, a reprezentantami tego sektora są solidne firmy: GTC, Develia, Dom Development i Echo Investment.

Amrest i Benefit z kolei reprezentują sektor Rekreacja i wypoczynek (5% udziału w indeksie). Spółki solidne, niestety mają trudny czas ze względu na ograniczenia związane z Covid-19.

Sektor Budownictwo posiada również 5% udziału w indeksie, a jego reprezentantem jest Budimex.

Kolejna z 5% udziałem jest Chemia, a jej reprezentantami są Grupa Azoty i Ciech.

Enea i Energa reprezentują sektor Energia również z 5% udziałem w indeksie.

Pozostałe sektory reprezentują takie spółki jak: Neuca, Bogdanka, Wirtualna Polska (analiza na PA tutaj), Intercars, VRG, Celon Pharma, Mabion, Biomed Lublin, Famur, Kernel, GPW, Eurocash, Mercator (analiza), PKP Cargo (analiza), Kruk (analiza) oraz Amica (analiza).

Jak widać, w indeksie zawierają się spółki z wielu różnych sektorów, w tym „covidowe” (Mercator, Biomed Lublin), a także takie, które korzystają na przejściu codziennego życia do online (sektor gier, Livechat).

Patrząc na stopy zwrotu poniżej, można by się zastanawiać, dlaczego indeks mWIG40TR nie odrobił jeszcze marcowych strat, ale odpowiedź jest dość prosta: Mercator i Biomed Lublin dołączyły do indeksu dopiero kilka dni temu, zastępując spółki, których ceny akcji zostały mocno poturbowane (Forte i Stalprodukt). Zatem stopy zwrotu z tych walorów nie miały wpływu na zmiany indeksu mWIG40TR w ostatnich miesiącach.

Inwestowanie w mWIG40 – podsumowanie

Indeks małych i średnich spółek jest dużo bardziej zdywersyfikowany pod względem składu spółek od swojego większego odpowiednika.

Mimo tego, spory udział banków w indeksie spowodował jego mocny spadek podczas marcowej przeceny, z którego do dziś indeks się nie podniósł.

Już od kilku miesięcy indeks WIG-Banki zachowuje się w miarę stabilnie, nie reagując np. negatywnie na obniżki stóp procentowych, co sprawia, że indeks mWIG40TR nie ma już bankowego balastu.

Nikt nie wie, jak zachowa się jutro giełda, czy będą wzrosty czy spadki na indeksach, nie mówiąc o poszczególnych spółkach. Inwestowanie w indeks (np. poprzez ETF) pozwala zmniejszyć ryzyko dużych wahań kursów na poszczególnych spółkach – otrzymujemy może i mniejszą potencjalną stopę zwrotu, ale też przy mniejszym (w mojej ocenie) ryzyku inwestycyjnym.

Partnerem Portalu Analiz jest firma Beta Securities oferująca między innymi ETFy na WIG20TR i mWIG40TR. Niedawno Beta Securities odebrała nagrodę od GPW za wprowadzenie nowej jakości na rynku ETF w Polsce (link).