Analiza POINTPACK – Pierwsza i ostatnia mila

Autor: Mateusz Browarek , CFA

Link : https://valueatrisk.substack.com/p/pierwsza-i-ostatnia-mila

Zastrzeżenie

Wszystkie zaprezentowane informacje są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych. Mimo zachowania staranności, publikowane treści mogą nie zawierać wszystkich istotnych informacji, a zaprezentowane wyceny mogą opierać się na błędnych założeniach. Przedstawione opinie są aktualne na dzień publikacji. Autor nie zobowiązuje się do aktualizacji opublikowanych wcześniej analiz. Autor nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie przedstawionych materiałów. Pamiętaj, aby zawsze robić własny research. Kluczem do sukcesu w inwestowaniu jest ochrona kapitału. Autor może posiadać pakiety akcji omawianych spółek.

Spis treści

Wstęp

O wyborze kolejnej spółki do analizy zdecydowały następujące obserwacje:

- Sterty paczek w Żabkach – zdarza się, że obsługa odmawia przyjęcia paczki ze względu na brak miejsca.

- Łatwość zakupów online i przede wszystkim zwrotów. Wygoda zanoszenia paczek do punktów Pick Up Drop Off (PUDO), np. w drodze do pracy, czy w trakcie zakupów.

- Sukces platform Vinted i OLX. Tzw. “Second-hand e-commerce” bardzo się spopularyzowało. Dodatkowo np. Vinted ciągle integruje kolejne rynki co zwiększa zarówno atrakcyjność oferty jak i bazę klientów.

Czym zajmuje się Pointpack?

Platforma Pointpack jest systemem aplikacji, który integruje z systemami firm kurierskich kasy fiskalne, systemy kasowe oraz automaty nadawczo-odbiorcze („AMP”) w punktach sieci handlowych. Dzięki platformie Pointpack sieci handlowe stając się punktami nadawczo-odbiorczymi zyskują możliwość współpracy z wieloma firmami kurierskimi (korzystając z dodatkowych przychodów i ruchu), podczas gdy kurierzy zwiększają swój zasięg1.

Każdy punkt handlowy może współpracować z wieloma firmami kurierskimi oraz zintegrowanymi z nimi e-sklepami za pomocą jednego procesu i technologii Pointpack, możliwej również do wykorzystania na własne potrzeby wewnętrzne (np. odbiór e-zakupów w sklepie2.

Głównymi partnerami biznesowymi Pointpack są:

- Firmy kurierskie: DHL, Poczta Polska, DPD, GLS, FedEx, Orlen Paczka;

- Sieci handlowe: Żabka, Stokrotka, Lidl, Dino, Auchan, Eurocash, Carrefour,Shell, Smyk, Empik;

- Partnerzy technologiczni:Polskie ePłatności, PayU, Pudotech, Cleveron, Ergo Hestia.

Włączenie do swojej sieci punktów nadania i odbioru (przy pomocy technologii oferowanej przez Pointpack) pozwala firmom kurierskich optymalizować koszt dostarczenia przesyłki do konsumenta. Dostarczenie do punktu daje nawet 50% oszczędności w porównaniu do dostawy na konkretny adres. Oprócz korzyści finansowych, firmy kurierskie mogą zagęszczać swoją sieć i odpowiadać na potrzeby klientów, którzy przede wszystkim oczekują wygody i elastyczności.

Model biznesowy działalności podstawowej”

Firmy kurierskie osiągając wymierne oszczędności mogą się nimi “podzielić” zarówno z Pointpack jak i z poszczególnymi sieciami handlowymi obsługującymi punkty PUDO.

- Przychodem Pointpack jest prowizja za obsługę każdej przesyłki (nadawanej lub odbieranej). Zatem kluczowa jest wysokość prowizji oraz wolumen przesyłek. Rozliczenia z firmami kurierskimi odbywają się w cyklu miesięcznym. Wielkość prowizji za obsługę jednej przesyłki mieści się w przedziale 1,70-2,30 zł (stan na październik 2022)3. Na podstawie danych historycznych można szacować, że średnia wartość prowizji mieści się bliżej górnej granicy tego przedziału.

- W następnym kroku, Pointpack dzieli się prowizją otrzymaną od firm kurierskich z sieciami handlowymi. Wysokość prowizji dla operatorów PUDO z każdej obsłużonej przesyłki mieści się w przedziale 0,95-1,65 zł (październik 20222).

Pointpack odpowiada za dostarczone usługi w sposób kompleksowy. Po stronie spółki są aspekty formalne, integracje systemów oraz helpdesk. Teoretycznie im większy jest wolumen obsługiwanych przesyłek, tym mniejsze są koszty w przeliczeniu na jedną paczkę.

Ekspansja:

Na koniec 2022 roku około 16,5 tys. punktów handlowych oferowało usługi w oparciu o rozwiązanie Pointpack. Spadek liczby aktywnych punktów względem 2021 roku był wynikiem rezygnacji jednej z sieci handlowych z świadczenia usług związanych z obsługą przesyłek kurierskich.

W drugim kwartale 2023 roku, wolumen obsłużonych przez Pointpack paczek osiągnął rekordowy poziom – 9,2 mln. W całym 2022 roku ten wolumen wyniósł 27 mln.

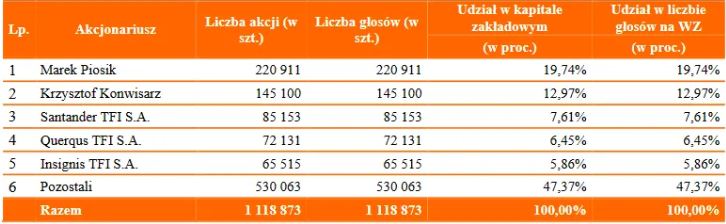

Akcjonariat:

Głównymi akcjonariuszami Pointpack są Marek Piosik (Prezes Zarządu) oraz Krzysztof Konwisarz (Wiceprezes Zarządu).

Struktura organizacyjna:

Pointpack posiada jeden podmiot zależny – P2A BOX Sp. z o.o. z siedzibą w Warszawie (51% udziałów). P2A BOX działa w obszarze dostawy urządzeń oraz technologii informatycznych na rzecz podmiotów działających na rynku przesyłek pocztowych i kurierskich. Spółka zależna jest konsolidowana metodą pełną od maja 2022 roku.

Pointpack zatrudnia około 70 osób.

P2A BOX

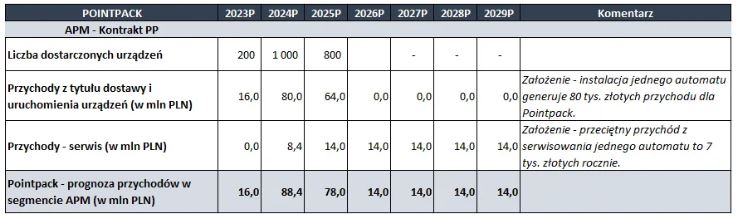

W momencie przejęcia, główną wartością po stronie P2A BOX był wygrany przetarg na dostawę urządzeń (2000 automatów) oraz technologii dla Poczty Polskiej. Wartość kontraktu to 241 mln złotych.

Jak podano, zgodnie z postanowieniami umowy inwestycyjnej spółka będzie zobowiązana do dofinansowania działalności P2A BOX poprzez przejęcie jej dotychczasowego zadłużenia w postaci obligacji wyemitowanych na rzecz jednego ze wspólników, a także, w późniejszym okresie, do dalszego finansowania działalności w sposób pośredni lub bezpośredni.

Łączna kwota zobowiązań w tym zakresie nie przekroczy kwoty 30 mln zł powiększonej o odsetki, w tym 10 mln zł z tytułu obligacji.

P2A BOX ma przeznaczyć otrzymane finansowanie na działalność bieżącą, w tym na realizację kontraktu na dostawę technologii na rzecz podmiotu działającego na rynku przesyłek pocztowych i kurierskich. Pointpack podał, że wartość przychodu z realizacji tego kontraktu szacowana jest na około 240 mln zł, przy założeniu stuprocentowej realizacji4.

W 2023 roku zawarto porozumienie pomiędzy Pointpack, P2A, a Pocztą Polską na mocy którego Pointpack przejął wszystkie prawa i obowiązki wynikające z umowy na dostawę technologii i urządzeń na rzecz Poczty Polskiej.

Jednocześnie Pointpack oraz Poczta Polska zawarły aneks do umowy PP, w którym określiły między innymi:

- Nowe harmonogramy realizacji poszczególnych etapów umowy PP, przewidujące dostawy kolejnych transz APM nie później niż do końca 2024 r.;

- Zmiany zakresu przedmiotu umowy, w tym poprzez uszczegółowienie zapisów dotyczących sposobu rozliczeń za realizację poszczególnych etapów umowy PP;

- Zasady odpowiedzialności z tytułu niewykonania lub nienależytego wykonania umowy PP, poprzez zmniejszenie maksymalnego progu odpowiedzialności z tytułu niewykonania lub nienależytego wykonania umowy do kwoty 30 mln zł, z zastrzeżeniem niektórych okoliczności, w których ograniczenie nie obowiązuje, w tym tych, w których ograniczenie odpowiedzialności jest nieskuteczne prawnie;

- Łączne wynagrodzenie z tytułu wykonywania umowy na kwotę 241 264 560 zł netto (powiększone o należny podatek VAT), które może zostać pomniejszone o rabaty w wysokości ok. 7 mln zł;

- Nowy przedłużony okres obowiązywania umowy PP na 31 grudnia 2029 roku (dotychczasowo 31 stycznia 2029 roku)5.

Zamawiającemu przysługuje 24 miesiące gwarancji od dnia podpisania protokołu odbioru końcowego. Kary umowne i gwarancyjne są ograniczone do 25% wartości kontraktu netto (~60 mln złotych).

Pozostaje również pytanie o to jak może wyglądać rozliczenie z akcjonariuszami mniejszościowymi w P2A po przejęciu kontraktu z Pocztą Polską przez Pointpack. Chodzi tutaj zarówno o potencjalne zyski jak i straty.

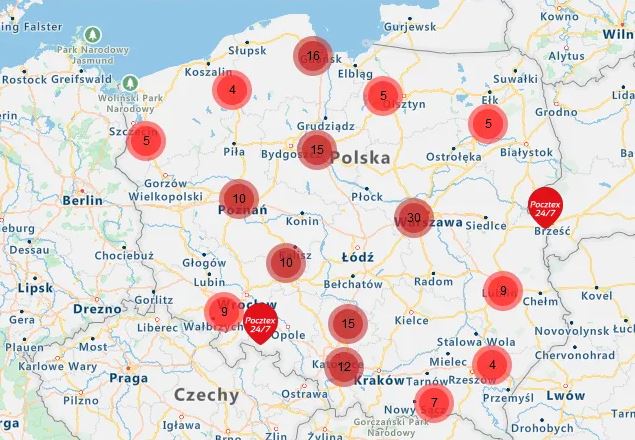

Aktywne automaty Pocztex:

Postępy w realizacji kontraktu można śledzić w czasie rzeczywistym monitorując liczbę aktywnych automatów Pocztex.

Na dzień 31.10.2023 liczba aktywnych automatów wynosi 159 zatem postępy w realizacji kontraktu w uproszczeniu można określić jako 8% (159/2000).

Realizacja tak dużego kontraktu wiąże się z wieloma czynnikami ryzyka:

- Realizacja jest opóźniona względem pierwotnych planów. Istnieje ryzyko kolejnych opóźnień.

- Trzeba zakładać, że koszty realizacji kontraktu znacząco wzrosły od momentu zawarcia umowy. Kontrakt może wygenerować stratę.

- Można oczekiwać dobrych wyników z tytułu usług serwisowych już po dostarczeniu wszystkich automatów. Przy czym Poczta Polska w długim terminie jest raczej skazana na porażkę przy tak konkurencyjnym rynku, także istnieje ryzyko rozwiązania tego kontraktu i niezmaterializowania się korzyści z tytułu świadczenia usług serwisowych.

- Ryzyko wystąpienia sporów z zamawiającym i pojawienia się kar umownych.

Orlen i Poczta Polska:

Niedawno światło dzienne ujrzały spekulacje dotyczące potencjalnego połączenia Orlenu i Poczty Polskiej. Orlen miałby przejąć segment usług kurierskich, a Poczta Polska zostałaby przekształcona w przedsiębiorstwo użyteczności publicznej i oferowałaby dotowane “usługi powszechne” pełniąc rolę operatora wyznaczonego6.

Trudno powiedzieć jak potencjalna zmiana opcji politycznej u władzy może wpłynąć na te plany. Gdyby taka fuzja doszła do skutku, Pointpack miałby możliwość podjęcia współpracy z Orlenem przy budowie podmiotu konkurencyjnego wobec największych operatorów na rynku. Negatywny scenariusz dla Pointpack wiązałby się z utratą kontraktu na realizację APM dla Poczty Polskiej.

Wyniki Finansowe

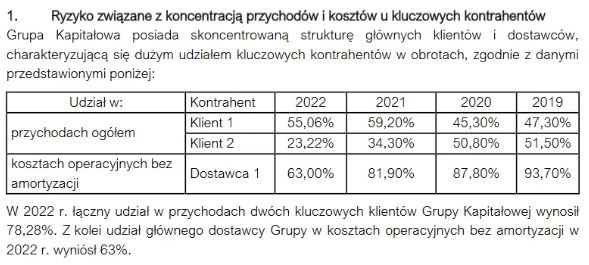

Analizując przychody należy wspomnieć o dużej koncentracji przychodów i kosztów. Działalność Pointpack jest uzależniona od sieci handlowych oraz firm kurierskich, które mogą dysponować dużą siłą przetargową względem spółki.

Od momentu rozpoczęcia realizacji kontraktu dla Poczty Polskiej, rentowność działalności Pointpack istotnie spadła. Zysk netto za ostatnie 12 miesięcy (stan na czerwiec 2023) wyniosły 2,2 mln złotych.

Szacunkowe przychody w III kwartale 2023 roku wyniosły 26,4 mln złotych, co jest wartością rekordową (+74% r/r; +30% k/k).

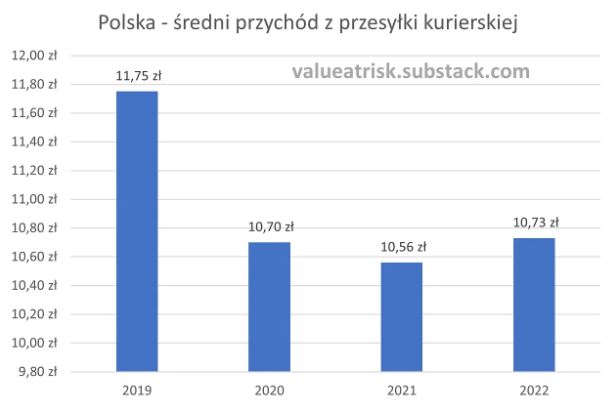

Jak już wspomniałem wcześniej, wyniki netto są istotnie obciążone przez segment APM, co należy uznać za sytuację przejściową. W segmencie działalności podstawowej, zakładając utrzymanie średniego przychody w przeliczeniu na jedną przesyłkę na stałym poziomie w kolejnych latach, Pointpack może być w stanie zarabiać 7-9 mln złotych netto rocznie.

Rozwój nowego segmentu działalności związanego z urządzeniami nadawczo-odbiorczymi wymaga istotnych nakładów inwestycyjnych, co wpływa zarówno na koszty finansowe jak i brak możliwości dystrybucji środków do akcjonariuszy.

W 2023 roku będzie rozwijana współpraca z dotychczasowymi partnerami z branży kurierskiej oraz będą kontynuowane rozmowy z innymi firmami kurierskimi. Spółka planuje również kontynuację prac pilotażowych ukierunkowanych na integracje procesów technologicznych platformy Pointpack z urządzeniami nadawczo odbiorczymi różnych producentów oraz docelowo zaoferowanie automatów kurierskich zintegrowanych z systemem Pointpack partnerom w sieciach handlowych, firmach kurierskich i innym usługodawcom. W 2023 r. Spółka zamierza przeznaczyć na inwestycje związane z urządzeniami nadawczo-odbiorczymi do 13 mln zł, uwzględniając wyżej wzmiankowane nakłady na prace rozwojowe8.

Rynek

W ostatnich latach dostawa pod drzwi straciła na znaczeniu dla konsumentów, którzy podchodzą bardzo elastycznie do sposobu odbioru przesyłek zwracając uwagę zarówno na koszt jak i wygodę. Taka sytuacja jest korzystna dla firm kurierskich, ponieważ koszt dostawy na dany adres jest bardzo wysoki. Oszczędnościami z tytułu dostawy do punktu nadania/odbioru, firmy kurierskie mogą podzielić się z Pointpack.

Większość korzyści wynikających ze zmieniających się trendów przypadła InPostowi. Pozostałe firmy zdecydowanie pozostały w tyle jeśli chodzi o infrastrukturę. Dla konsumenta najważniejsza jest gęstość sieci, dlatego PUDO i APM mogą wspólnie funkcjonować na rynku. Dla wielu firm kurierskich PUDO stało się jedyną opcją, żeby konkurować z InPostem, ale na pewno w przyszłości liczne podmioty zdecydują się więcej zainwestować w APM. Z tego pewnie też wynika wejście w ten segment przez Pointpack. Kontrakt realizowany dla Poczty Polskiej ma pozwolić spółce rozwinąć te kompetencje i usługi. Zapewne Pointpack widzi ryzyko re-alokacji wolumenów przesyłek pomiędzy PUDO, a APM w przyszłości.

Wielkość rynku:

Wolumen przesyłek kurierskich w Polsce w 2022 roku wyniósł 894 mln (+15,2% r/r)9. Lider rynku – Grupa InPost w tym okresie dostarczyła 508 mln przesyłek (+20% r/r)10.

To właśnie wolumen jest kluczowy z punktu widzenia Pointpack, a ten jest wysoce skorelowany z rozwojem rynku e-commerce, który stał się motorem napędowym całego rynku usług kurierskich.

Urząd Komunikacji Elektronicznej przewiduje, że wolumen przesyłek kurierskich w Polsce w 2023 roku może osiągnąć poziom 1 mld.

Według analiz InPostu oraz Ipopemy, udział przesyłek trafiających do punktów nadania i odbioru w najbliższych latach będzie mieścił się w przedziale 6-10%. Przy czym wszystkie sposoby dostarczania przesyłek będą tracić udział w rynku na rzecz APM.

Liczba automatów do obsługi klientów w Polsce na koniec 2022 roku wyniosła 26,7 tys. Całkowitą liczbę punktów PUDO można szacować na 40-50 tys.

Główni gracze na rynku usług kurierskich:

Z analizy danych wynika, że 7 największych pod względem wolumenu i przychodów operatorów świadczących usługi w segmencie przesyłek kurierskich posiadało w 2022 roku odpowiednio 98,8% udziału w wolumenie ogółem oraz 97,6% udziału w przychodach ogółem w tym segmencie rynku.

Największe podmioty pod względem wolumenu obsłużonych przesyłek:

- InPost

- DPD

- Poczta Polska

- GLS

- UPS

- FedEx

- DHL11

Z wyżej wymienionych podmiotów, Pointpack nie współpracuje z InPost oraz UPS.

Konkurencja:

Na rynku mamy do czynienia z istotną presją cenową, Operatorzy walczą o klientów przez co ich przychody rosną wolniej niż wolumeny – średni przychód w przeliczeniu na jedną przesyłkę spada. W tym samym czasie podstawowe kategorie kosztów stanowią większe obciążenie.

Firmy kurierskie są pod presją, żeby odchodzić od dostaw pod wskazany adres, które ciągle stanowią około 50% rynku. Dostawa pod drzwi może też w przyszłości stać się drogą usługą premium. Z jednej strony jest to korzystne dla Pointpack, bo mogą pojawić się większe wolumeny, a z drugiej strony będzie też większa skłonność po stronie firm kurierskich do rozwijania konkurencyjnych wobec Pointpack rozwiązań (własne punkty odbioru i/lub automaty).

Wnioski na przyszłość:

- Wszystko wskazuje na to, że rynek usług kurierskich w Polsce będzie dalej się rozwijał i całkowity wolumen przesyłek będzie rósł.

- Dostawy realizowane do punktów odbioru oraz automatów paczkowych są bardzo popularne, a ich udział w rynku najprawdopodobniej ulegnie zwiększeniu.

- Potencjał w zakresie zwiększania liczby PUDO jest już ograniczony.

- Firmy kurierskie zaczynają rozwijać własną infrastrukturę typu “out of home”.

- InPost ma bardzo dobrą pozycję na rynku i zagęszczając sieć paczkomatów może odbierać udział w rynku punktom nadania/odbioru.

- Po stronie wolumenów przesyłek obsługiwanych przez Pointpack jako zagrożenia można wymienić:

- Próby ograniczenia szarej strefy w handlu online przez organy administracji państwowej, co może ograniczyć wymianę C2C12.

- Ewentualne ograniczenia pod presją kosztów przez sklepy internetowe w zakresie darmowego zwrotu zakupionych rzeczy.

Wycena

- Kontrakt dla Poczty Polskiej jest niewiadomą. Na pewno z kwartału na kwartał pojawią się coraz większe przychody w segmencie ATM, trudno jednak nawet spekulować co do rentowności.

- W miarę zagęszczania się sieci automatów paczkowych, PUDO najprawdopodobniej stanie się mniej istotne i zmniejszy swój udział w rynku.

- Pointpack jest bardzo uzależniony od swojego głównego klienta – Żabki. InPost już podjął próbę wstawienia swoich automatów do placówek Żabki, co było zagrożeniem dla biznesu Pointpack. Ostatecznie obie firmy wycofały się z tej współpracy najprawdopodobniej ze względu na sprzeczne interesy strategiczne.

Biorąc pod uwagę niepewność związaną z rentownością segmentu APM oraz wolniejsze niż przewidywane tempo dostaw urządzeń dla Poczty Polskiej, zamiast modelu wyceny, który może się szybko zdezaktualizować poniżej kilka przemyśleń.

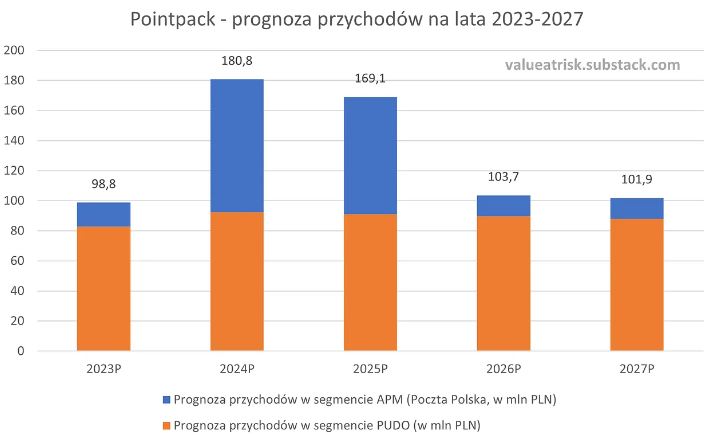

PUDO:

Ze względu na dominującą rolę na rynku automatów paczkowych i brak miejsca na ekspansję PUDO na lokalnym rynku, można prognozować, że przychody w tym segmencie niebawem osiągną szczyt (podejście konserwatywne).

W ramach punktu odniesienia, warto wspomnieć, że średnia marża EBIT w tym segmencie w latach 2019-2021 wyniosła 16,6%, a średnia marża netto 13,5%.

APM:

Na potrzeby prognozy, podzieliłem wartość kontraktu na około 160 mln złotych z tytułu dostaw urządzeń i około 80 mln złotych z tytułu czynności serwisowych rozłożone na lata 2024-2029.

Wnioski:

Powyższe prognozy trzeba oczywiście traktować jako jeden z wielu scenariuszy, które mogą się wydarzyć. W miarę jak będą pojawiały się kolejne informacje, prognozy będą aktualizowane. Jeśli APM przestanie obciążać wyniki to w połączeniu z rekordowymi przychodami, może to być wystarczający katalizator do wzrostu kursu.

Można sobie też wyobrazić scenariusz, w którym Pointpack staje się celem przejęcia dla Orlenu, czy InPostu.

Podsumowanie

Plusy:

- Solidny biznes podstawowy (PUDO), który nawet przy niekorzystnych dla Pointpack zmianach na rynku powinien przez kilka kolejnych lat generować dobre wyniki.

- Rosnący rynek usług kurierskich napędzany rozwojem e-commerce.

- Pointpack rozwija kompetencje w segmencie APM co może otworzyć nowe możliwości w przyszłości (własne automaty, usługi dla innych firm kurierskich).

- Dodatkowe szanse (spekulacja):

- Wyjście przez Pointpack na rynki zagraniczne.

- Przejęcie usług kurierskich Poczty Polskiej przez Orlen.

- Pointpack może być atrakcyjnym podmiotem pod kątem M&A.

Minusy:

- Rynek jest bardzo konkurencyjny i Pointpack może znaleźć się pod większą presją niż obecnie.

- Bardzo duża koncentracja przychodów Pointpack.

- Duża zależność od firm kurierskich i sieci handlowych.

- Systematyczny wzrost liczby APM, który może zagrażać działalności podstawowej.

- Ryzykowny kontrakt z Pocztą Polską, który może zakończyć się stratą.