Analiza Cognor – wyniki Q3 2019 roku

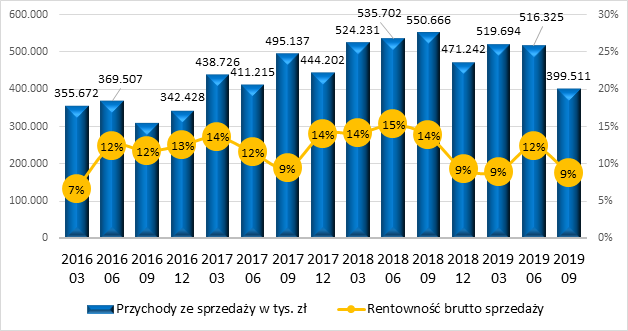

Cognor w Q3 2019 roku osiągnął przychody 400 mln zł wobec 551 mln zł rok wcześniej i 516 mln zł w Q2 2019 roku. Zysk netto (strata) spółki wyniósł -1 mln zł wobec +34 mln zł rok wcześniej i +17 mln zł w Q2 2019 roku.

Wyniki trzeciego kwartału 2019 roku okazały się rozczarowujące, poniżej oczekiwań analityków, poniżej moich oczekiwań, ale również poniżej wcześniejszych zapowiedzi zarządu. To niestety kolejny raz, kiedy wsłuchując się w przewidywania zarządu odnośnie kolejnego okresu, spotyka mnie rozczarowanie.

Analizę wyników zaczynamy od sytuacji makroekonomicznej. Trzeci kwartał 2019 roku, zgodnie z informacjami ze spółki, przyniósł znaczne spowolnienie wzrostu globalnej produkcji stali, do zaledwie 1,9%. Na ogólnie dodatni odczyt wpłynęła wyłącznie dynamika Chin, gdzie produkcja stali przyrosła o 5,5% w porównaniu do trzeciego kwartału 2018 roku. Tradycyjnie hutnicy w Unii Europejskiej (UE28), w tym i w Polsce, zanotowali cięcia produkcji o odpowiednio 3,3% i 13,8%. Ale i na pozostałych głównych rynkach dynamika była negatywna, również w USA, gdzie ilość wytworzonej stali spadła o 1,2%.

Ogólnie mamy zatem do czynienia ze spadkiem produkcji na europejskim rynku stali. Cognor „dostosował” się do tego trendu i w Q3 2019 roku sprzedał łącznie o 22% mniej swoich wyrobów niż rok wcześniej (!). Spółka większy niż rynkowy spadek sprzedaży tłumaczy również przedłużoną przerwą remontową w jednej ze swoich hut z uwagi na szerszy zakres prac remontowych. Dodatkowo spadające ceny stali spowodowały, że przychody ze sprzedaży spadły więcej wartościowo niż ilościowo, bo o 27,4%.

Spoglądając na kwartalny wykres sprzedaży widzimy, że z samą marżą zysku brutto na sprzedaży, mimo spadku cen sprzedaży, nie było tak źle. Wprawdzie spadła ona w stosunku do rekordowego 2018 roku mocno, ale już na tle 2019 roku nie wyróżnia się ona jakoś mocno negatywnie.

Pokazuje to również tabela cen i spreadów (spread = różnica między kosztem złomu, a ceną sprzedaży wyrobu). Spready na wyrobach (bo te są kluczowe) w 2019 roku nie zmieniają się jakoś dynamicznie.

Kluczem zatem do słabych wyników nie była marża, a drastyczny spadek przychodów, który nie pozwolił wypracować wystarczającej bazy marży na pokrycie kosztów zarządu, sprzedaży, finansowych itp.

Spadek przychodów spółka tłumaczy szeroko zakrojoną modernizacją Huty w Stalowej Woli:

Choć zakrojona na szeroką skalę modernizacja HSJ przyczyniła się do przejściowego spadku produkcji, sprzedaży i zysków w ubiegłym kwartale, jesteśmy niezwykle zadowoleni z wykonania tego przedsięwzięcia bowiem uzyskaliśmy zwiększenie zdolności produkcyjnych a w kolejnych okresach nastąpi poprawa jakości oraz kosztów produkcji stali jak i prętów SQB. Nie mniej ważnym wynikiem dokonanych zmian są korzyści ekologiczne oraz poprawa bezpieczeństwa pracy.

Trudno jednak przyjąć argumentację zarządu za wyczerpującą, bo sprzedaż produktów z drugiej huty również dramatycznie spadła, a poziom zapasów w bilansie nie zmienił się praktycznie do Q2 2019 i jest dużo wyższy niż na koniec Q3 2018 roku. Zatem to nie tylko przestój remontowy jest powodem spadku sprzedaży, a ogólna sytuacja rynkowa. Zastanawiam się na ile grupa będzie w stanie w kolejnych okresach wykorzystać zwiększone moce produkcyjne.

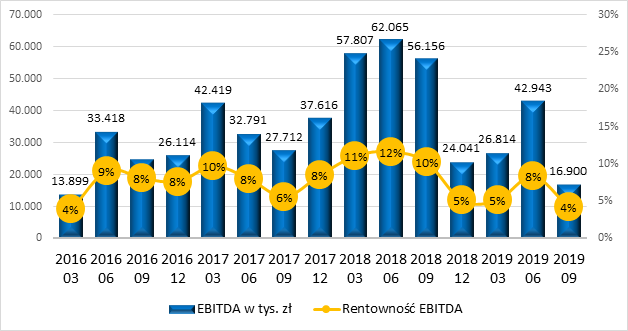

Spadek przychodów i marży (rok do roku) oczywiście miał negatywny wpływ na EBITDA:

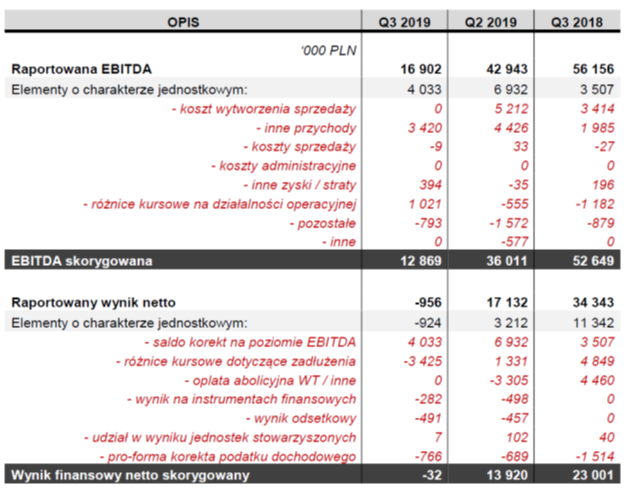

Spadek EBITDA i zysku netto grupa tłumaczy między innymi zwiększonym kosztem remontów. W poprzednich latach spółka tworzyła rezerwy na remonty, aby wygładzić ich koszt w danym kwartale, teraz księguje koszty remontów w momencie ich poniesienia. A w Q3 2019 poniosła ich sporo,wzrosły o 14,6 mln zł. Na zysk netto negatywnie oddziaływało też ujemne przeszacowanie wartości zapasów (spadek cen stali) oraz ujemne różnice kursowe (-3,4 mln zł w Q3 2019 roku wobec +4,8 w Q3 2018 roku).

O ile częściowo można te wytłumaczenia przyjąć, to prezentowana przez grupę EBITDA i zysk netto skorygowane pokazują, że jednak efekty „jednorazowe” się znoszą i w efekcie zaraportowana EBITDA niewiele się różni od tej skorygowanej:

Więc znowu: to nie zdarzenia jednorazowe są powodem słabych wyników, a ogólna sytuacja rynkowa.

Technologia łuku elektrycznego EAF stosowana przez spółkę w ostatnich latach była droższa od konkurencyjne technologii wielkiego pieca (BOF). W tym roku się to zmieniło i Cognor ponosi niższe koszty niż konkurencja, ale paradoksalnie osiąga gorsze wyniki.

Jednak zarząd przyznaje: Tym niemniej, Cognor nie zdołał rozwinąć sprzedaży kęsów przy coraz trudniejszym otoczeniu rynkowym.

Na koniec informacja od zarządu, według której na Q3 2019 mamy spojrzeć w lepszym świetle. Niestety to lepsze światło, to (oprócz kosztów remontów) fakt, że Q3 2018 roku był rekordowy, stąd tak znaczny spadek wyników:

Omawiane rezultaty są oczywiście dalekie od naszych marzeń jednak sądzimy, że kilka ważnych aspektów oceny pozwala postawić zakończony kwartał w zauważalnie lepszym świetle. Nade wszystkim należy mieć wzgląd na dodatkowo poniesiony koszt remontu w wysokości 14,6 milionów złotych, który związany był z finalizacją dużych projektów inwestycyjnych w hucie HSJ w Stalowej Woli. Co prawda pozostałe czynniki, szczególne takie jak efekt FIFO i rekompensata z tytułu wzrostu cen energii elektrycznej plus zdarzenia jednorazowe a w tym strata z tytułu różnic kursowych w przybliżeniu znoszą się, to należałoby także wziąć pod uwagę, że trzeci kwartał ubiegłego roku był najlepszym pod względem sprzedaży ilościowej i wartościowej jak i zysku netto w historii naszej Spółki.

Podsumowując, spółka sporo inwestuje w rozwój mocy produkcyjnych, jednak obecna koniunktura niestety nie sprzyja jej wynikom. O ile można powiedzieć, że Cognor jest dobrze przygotowany do wzrostów na rynku i sprzyja mu obecnie niższy koszt wsadu niż u konkurencji, to w przypadku dalszego spadku koniunktury wyniki spółki będą pod dalszą presją.

Popyt na stal i jej ceny, ceny uprawnień CO2 to główne czynniki, które będą miały wpływ na dalszą sytuację spółki. Widać, że branża przeżywa trudne chwile, o czym świadczą spekulacje odnośnie zamknięcia wielkiego pieca w Krakowie przez Arcelor Mittal (czemu spółka zaprzecza).

W analizie przekrojowej opublikowanej na Portalu (link) spodziewałem się w 2019 roku 60 mln zł zysku netto. Po wynikach rocznych 2018 roku, na podstawie informacji zarządu, zakładałem 140 mln zł EBITDA i 50-60 mln zł zysku netto. Po 3 kwartałach 2019 roku mamy 87 mln zł EBITDA i 25 mln zł zysku netto. Założenia zatem nie zostaną zrealizowane. Obecnie spółka ma już za sobą 4 kwartały „słabych” wyników i wskaźnik C/Z wynosi 9,7.

5 listopada będzie miała miejsce telekonferencja zarządu omawiająca wyniki, jeżeli dowiem się czegoś istotnego podam te informacje na forum spółki na Portalu Analiz.

Pełen dostęp do artykułu posiadają abonenci Portalu.

Zaloguj się do Portalu lub zarejestruj się.

(rejestracja jest darmowa)