KRUK – wyniki 2020 roku

Poniżej przedstawiam krótkie omówienie wyników finansowych i sytuacji bilansowej grupy KRUK po publikacji raportu finansowego za 2020 rok. Spojrzenie przede wszystkim okiem obligatariusza, ale zapewne i akcjonariusze spółki znajdą coś dla siebie.

Spis treści

KRUK – informacje o spółce

Kruk został założony w 1998 r. początkowo jako spółka-wydawnictwo. Dość szybko spółka zmieniła profil na usługi zarządzania wierzytelnościami, jako odpowiedź na problemy nowopowstałego sektora telefonii komórkowej. Szybko spółka zdobyła pozycję lidera usług windykacyjnych w Polsce. W 2005 r. KRUK został przekształcony w spółkę akcyjną. W 2007 rozpoczął działalność w Rumunii. W 2008 roku zmienił strategię na pro-ugodową. 2011 r. to debiut spółki na GPW. W 2015 roku KRUK rozpoczął działalność we Włoszech. Obecnie Polska, Rumunia i Włochy to 3 główne rynki grupy.

Grupa KRUK jest liderem na polskim rynku obrotu wierzytelnościami (czyli zakupu pakietów wierzytelności konsumenckich, hipotecznych oraz korporacyjnych na własny rachunek) oraz w zakresie zarządzania wierzytelnościami na zlecenie (inkaso). Windykacja pakietów wierzytelności zakupionych na własny rachunek to główne źródło przychodów. W ramach swojej działalności KRUK posiada również usługę „Pożyczka Novum„, polegającą na udzielaniu krótkoterminowych pożyczek gotówkowych byłym osobom zadłużonym, które terminowo wywiązały się ze swoich zobowiązań wobec grupy KRUK. Grupa jest właścicielem Rejestru Dłużników ERIF – platformy służącej gromadzeniu i udostępnianiu informacji o zobowiązaniach konsumentów i przedsiębiorstw. KRUK oferuje również pożyczki konsumenckie pod marką Wonga. Największą grupę klientów KRUK stanowią banki, istotny udział posiadają również firmy z branży telekomunikacyjnej. Grupa jest liderem na rynku w Polsce i Rumunii oraz walczy o czołową pozycję na rynku we Włoszech.

Prezesem zarządu spółki jest Piotr Krupa, jednocześnie założyciel spółki. Warto podkreślić, że średni staż członków zarządu KRUK wynosi kilkanaście lat.

9,6% akcji KRUK jest w posiadaniu prezesa Piotra Krupy, 13,6% akcji mają fundusze NN (OFE, PTE), 8,9% posiada Aviva OFE, OFE PZU ma ponad 9% udziałów. Duży udział OFE jest pewnego rodzaju ryzykiem w kontekście likwidacji OFE i przeniesienia części aktywów do ZUS. Spółka notowana na GPW, jest aktualna kapitalizacja wynosi 3,5 mld zł. Audytorem spółki jest KPMG, sprawozdania finansowe otrzymują opinie „bez zastrzeżeń”.

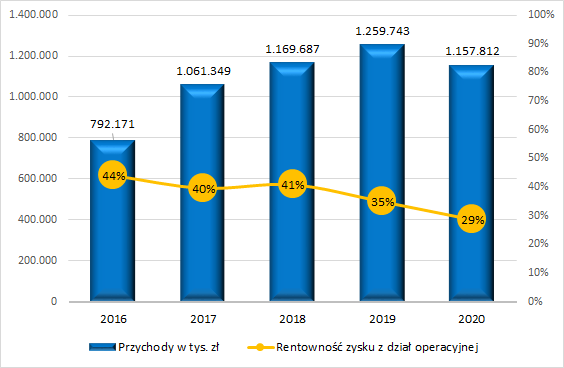

KRUK – wyniki finansowe

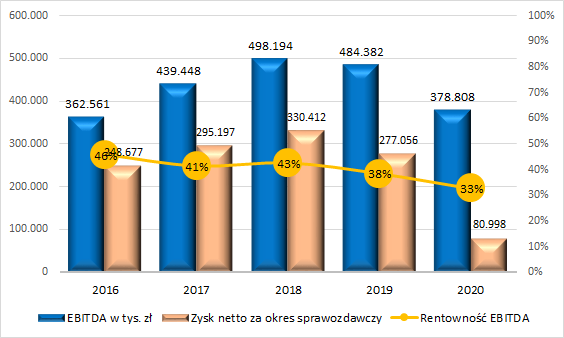

W 2020 roku KRUK pomimo pandemii Covid 19 osiągnął rekordowe spłaty na poziomie 1,8 mld zł i rekordową EBITDA gotówkową o wartości 1,2 mld zł (ale zysk netto spadł r/r).

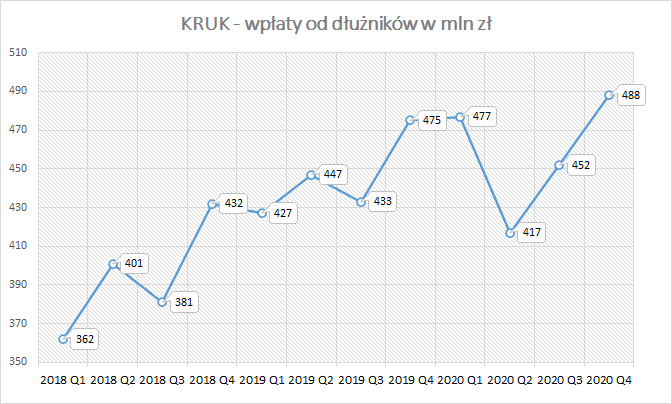

Na przychody grupy składają się spłaty z portfeli, ale także przeszacowania ich wartości. O ile spłaty (poza Q2 2020 r.) wyglądały pozytywnie:

To były one niższe niż planowane, co spowodowało konieczność negatywnej aktualizacji prognozy wpływów w łącznej wartości 205 mln zł, co oczywiście miało przełożenie na przychody.

Negatywna aktualizacja wartości portfeli stoi także za przyczyną spadku zysku netto:

Wyniki spadły mimo wprowadzenia planu oszczędnościowego, który według grupy przyniósł 77 mln zł oszczędności (wobec budżetu zaplanowanego na 2020 rok).

KRUK – sytuacja bilansowa

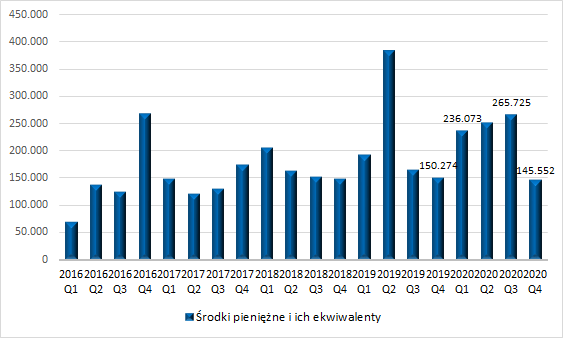

Grupa konsekwentnie utrzymuje na rachunkach spory bufor płynnościowy (gotówkę):

W 2020 roku w związku z niepewnością rynkową KRUK istotnie zmniejszył inwestycje (zakupy nowych portfeli wierzytelności), dzięki czemu obniżył dług finansowy, a także relację tego długu do kapitałów własnych.

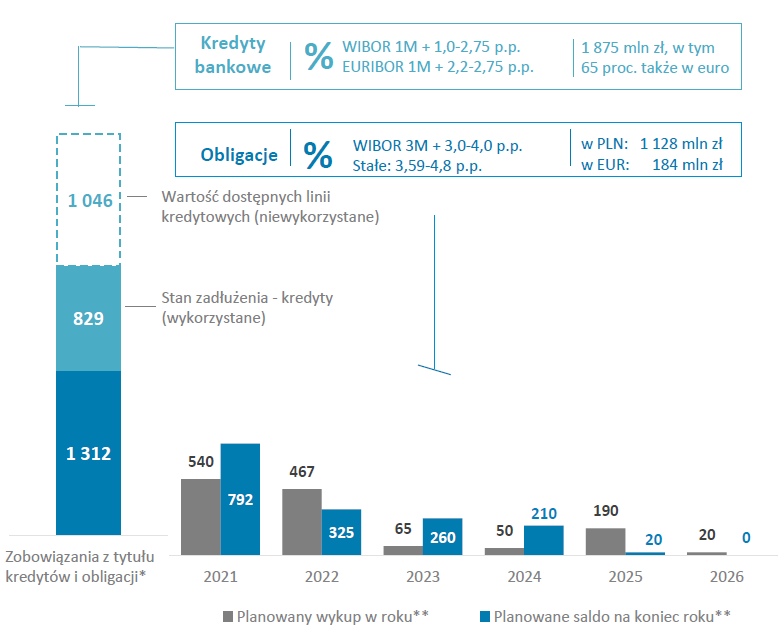

Grupa posiada ponad 1 mld zł dostępnych linii kredytowych, ale trzeba też przyznać, że sporo obligacji do wykupu w latach 2020 – 2021.

Należy zatem zakładać większą aktywność spółki w zakresie emisji obligacji, duża część tej aktywności pewnie będzie kierowana do instytucji.

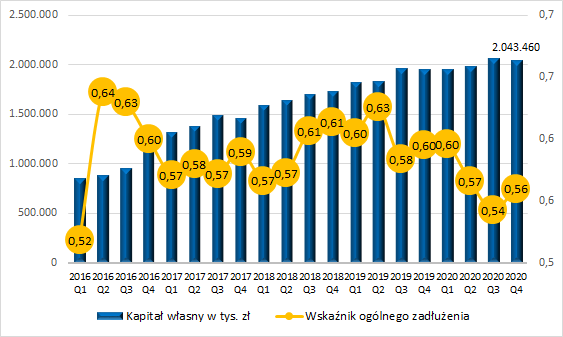

Wydłużenie zapadalności zadłużenia raczej nie będzie dużym wyzwaniem, bo kapitały spółki są wysokie, a wskaźnik zadłużenia historycznie dosyć niski:

Można też przypomnieć, że ostatnia publiczna emisja obligacji spółki spotkała się z ponad 82% redukcją. Popyt od inwestorów indywidualnych jest zatem spory.

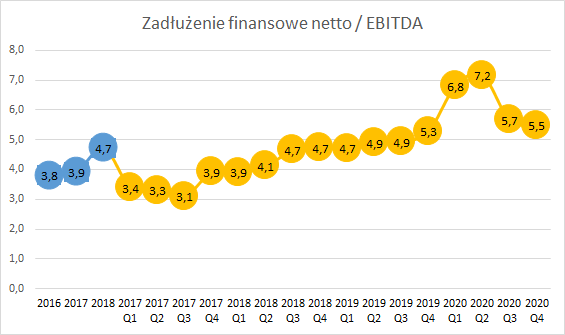

Wskaźnik dług netto / EBITDA nie wygląda imponująco, ale jest to efekt ujemnych przeszacowań pakietów wierzytelności, a nie działalności operacyjnej i wiele wskazuje na to, że stopniowo będzie się poprawiał (największe ujemne przeszacowania pakietów wierzytelności miały miejsce w Q1 i Q2 2020 roku).

KRUK – podsumowanie

Pandemia covid-19 miała negatywny wpływ na spłaty portfeli wierzytelności, szczególnie w Q2 2020 roku. Niższe spłaty oznaczały konieczność negatywnego przeszacowania wartości posiadanych portfeli wierzytelności przez grupę, a to z kolei wpłynęło na pogorszenie jej zysku netto. Spadek byłby jeszcze większy, ale został zamortyzowany przez oszczędności kosztowe. W Q3 i Q4 2020 roku biznes KRUKa zaczął wracać do normy i wydaje się, że najgorsze już za spółką. A dodatkowym atutem na przyszłość, szczególnie pod kątem oszczędności kosztowych, może okazać się upowszechnienie kontaktów z klientami, zawieranych ugód czy spłat wierzytelności poprzez kanały online.

Pomimo pogorszenia wyników, grupa bardzo dobrze poradziła sobie pod kątem bilansowym. Utrzymała wysokie poziomy gotówki, zredukowała dług finansowy, a także wskaźnik zadłużenia. Posiada ponad miliard złotych dostępnych linii kredytowych. Sytuacja wynikowa i bilansowa pozwala ze spokojem podchodzić do refinansowania zapadających w latach 2021-2022 obligacji korporacyjnych.

Dobra sytuacja grupy wpływa również na rentowność jej obligacji notowanych na rynku Catalyst, obecnie rentowność brutto poszczególnych serii nie przekracza 4% (dane dla wybranych obligacji na podstawie serwisu MyFund):

Jeżeli interesują Cię treści dotyczące spółek z GPW oraz obligacji korporacyjnych z Catalyst, zapraszam do dołączenia do ponad 1.100 Abonentów Portalu Analiz.