PJP MAKRUM – wyniki I półrocza 2023 roku

Spółka PJP Makrum opublikowała wyniki finansowe za I półrocze 2023 roku. W okresie tym grupa wypracowała 190 mln zł przychodów wobec 263 mln zł rok wcześniej oraz 8 mln zł zysku netto wobec 5,7 mln zł rok wcześniej.

W analizie omówię zaprezentowane wyniki oraz perspektywy PJP MAKRUM, a także kontynuuję „monitoring” aktywów niepracujących grupy.

Spis treści

PJP MAKRUM – wyniki finansowe

Przegląd wyników tradycyjnie rozpoczynam od spojrzenia na przychody grupy:

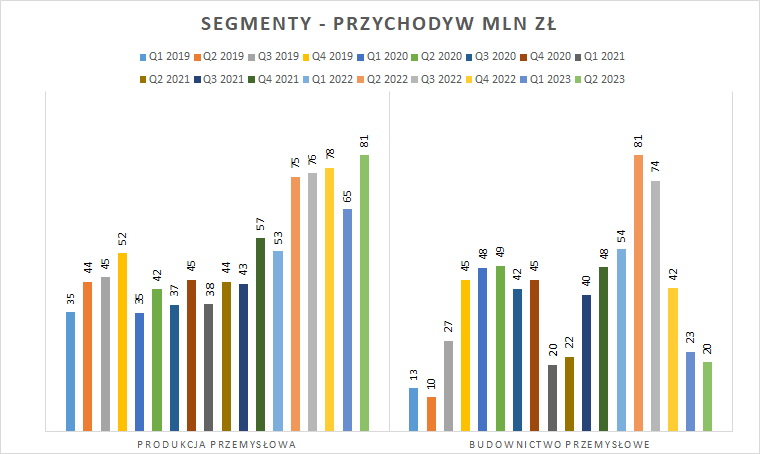

Widać regres w przychodach, który spowodowany jest zakończeniem pod koniec 2022 roku głównych kontraktów w segmencie Budownictwo przemysłowe, nowe kontrakty natomiast dopiero „nabierają rozpędu”, o czym więcej napiszę przy analizie perspektyw.

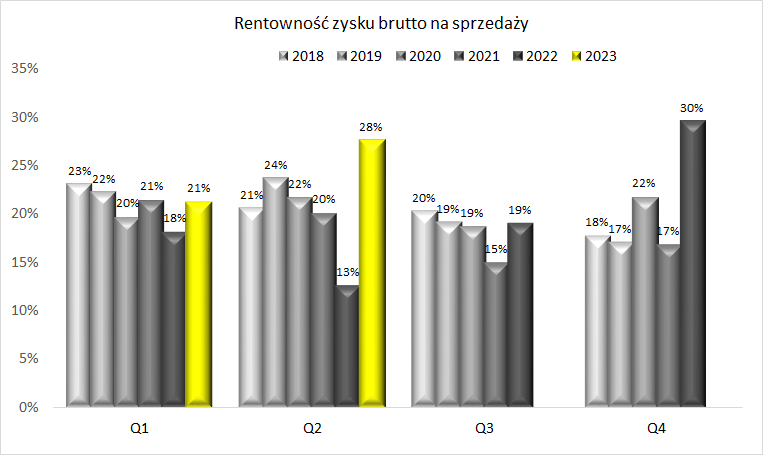

Grupa kontynuuje pozytywny trend rentowności zysku brutto ze sprzedaży (marży na sprzedawanych produktach, realizowanych kontraktach), czemu sprzyja rozkład sprzedaży segmentowej (mniej niżej marżowej sprzedaży w Budownictwie przemysłowym) oraz zapewne trwająca korekta cen stali, która z opóźnieniem przekłada się na aktualizacje cenników.

Wysokie przychody w segmencie Przemysł w zestawieniu z bardzo wysokimi marżami pozwoliły na wypracowanie solidnego zysku brutto na sprzedaży:

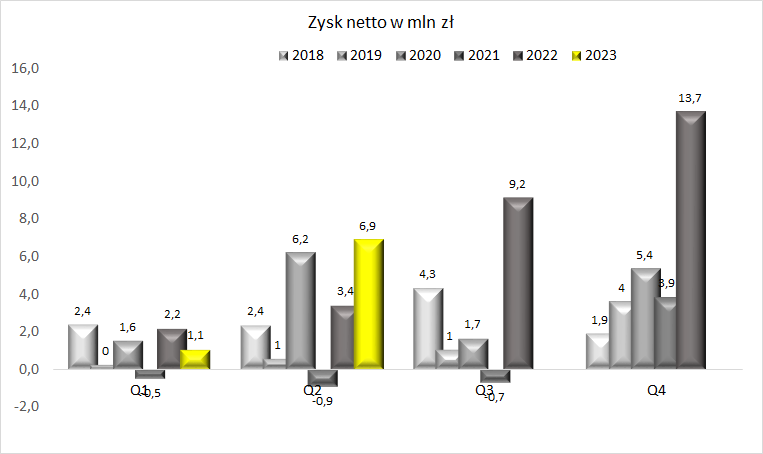

A ten przekłada się na również solidny wynik netto:

A ten przekłada się na również solidny wynik netto:

Ciekawostką jest, że aktualny C/Z dla spółki wynosi 2,7. Patrząc na wyniki Q3 i Q4 2022 roku można zakładać ich pogorszenie i wzrost tego wskaźnika, choć ciekawe jest na jakim poziomie ostatecznie się uplasuje.

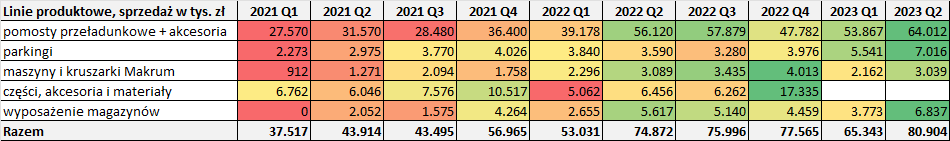

PJP Makrum – wyniki Q2 2022 roku według segmentów i linii produktowych

Przypomnienie: w 2021 roku grupa dokonała zmiany prezentacyjnej i połączyła segment Maszyny i urządzenia z segmentem Przeładunki. W efekcie powstał segment Produkcja przemysłowa, który obejmuje Przeładunki, Parkingi MODULO, Maszyny krusząco – mielące Makrum oraz Wyposażenie magazynów (wózki widłowe, regały). Budownictwo przemysłowe pozostaje bez zmian.

W 2 kwartale 2023 r. obserwujemy kontynuację wysokich przychodów w segmencie Produkcja przemysłowa, natomiast uwidoczniła się zapowiadana luka kontraktowa w segmencie Budownictwo przemysłowe.

W Produkcji przemysłowej duże wzrosty przychodów spółka osiągnęła w Niemczech, cały czas poprawnie rozwija się sprzedaż w Wielkiej Brytanii.

Z kolei patrząc na linie produktowe, wygląda, że każda z nich notuje solidny popyt. Cieszy mnie, że rozwijane przez wiele lat parkingi MODULO drugi kwartał z rzędu notują solidne wzrosty sprzedaży.

Cieszy wysoka marża w segmencie Produkcji Przemysłowej:

Marża w połączeniu z przychodami przełożyła się na rekordowy historycznie wynik segmentu Produkcji przemysłowej. W Budownictwie skala przychodów jest zbyt niska, aby generować zyski, ale jest nadzieja, że w kolejnych kwartałach przychody będą już rosły.

PJP MAKRUM – perspektywy

Z uwagi na dynamiczne zmiany w gospodarkach, a także na trwającą wojnę w Ukrainie stawianie jakichkolwiek prognoz obarczone jest dużym poziomem ryzyka. Segment Produkcji przemysłowej wydaje się korzystać na korekcie cen stali i realizować wyższe marże. Póki co ceny stali nie rosną więc jest szansa, że dobre marże utrzymają się w najbliższym czasie. Jednakże w linii produktowej Przeładunki spółka widzi spowolnienie zamówień, co może odbić się na przychodach II półrocza 2023 – do tej pory przychody były wspierane wysyłką w 2023 roku projektów wyprodukowanych w roku 2022. Pozytywnie wygląda natomiast sytuacja w parkingach MODULO, które zostały przyjęte przez rynek jako standard przy budowie bloków. Dobrze wyglądają perspektywy parkingów automatycznych na rynku niemieckim – MODULO odnalazło się tam jako marka, która z powodzeniem konkuruje z głównymi podmiotami w tym segmencie. Spółka widzi dużą szansę na rynku niemieckim na podwojenie swoich planów budżetowych z początku roku.

Przejęta w I półroczu spółka IPZ jest podmiotem rentownym i w II półroczu powinna pozytywnie dołożyć się do wyników grupy. Przychody w Budownictwie Przemysłowym w Q1 2023 r. wyniosły 23 mln , w Q2 było to 20 mln zł. W tym okresie spółka zbudowała solidny portfel zamówień, który obecnie wynosi 217 mln zł i pozwala oczekiwać wzrostu kwartalnych przychodów w tym segmencie, choć poprawa zapewne będzie stopniowa.

PJP MAKRUM – aktywa niepracujące grupy

Grupa PJP posiada sporej wartości aktywa, które można określić jako „niepracujące”. Ich uwolnienie wygenerowałoby spory zastrzyk gotówki, która mogłaby zostać zainwestowana lub przekazana akcjonariuszom. Operacja taka moim zdaniem mogłaby wpłynąć pozytywnie na giełdową wycenę grupy PJP MAKRUM. Oczywiście spółka posiada również zadłużenie finansowe, zmniejszenie którego mogłoby być również jedną z opcji działania.

Aktywa, które określam jako niepracujące plus gotówka w zestawieniu z zadłużeniem finansowym PJP MAKRUM:

Łącznie suma wartości aktywów nie związanych z podstawową działalnością PJP oraz gotówki wynosi około 96 mln zł, przy obecnej kapitalizacji grupy wynoszącej niecałe 87 mln zł (kurs akcji = 14,6 zł). W najbardziej optymistycznym wariancie (ale nierealnym) po spieniężeniu tych aktywów mogłaby wypłacić środki akcjonariuszom i dalej prowadzić działalność operacyjną w niezmienionej formie. O ile taki wariant jest nierealny, to sensowne wydaje się określenie przez zarząd grupy strategii działania w kontekście powyżej zaprezentowanych aktywów.

PJP MAKRUM – podsumowanie

W trudnym otoczeniu gospodarczym, w pierwszym półroczu 2023 roku, a w szczególności w jego II kwartale grupa PJP MAKRUM wypracowała solidne zyski.

Oczywiście należy pamiętać w jak trudnym i nieprzewidywalnym czasie obecnie żyjemy, a firmy działają – niestety obecnie trudno prognozować wyniki grupy w roku kolejnym. Patrząc w dłuższej perspektywie grupa posiada dobre produkty (systemy przeładunkowe, automatyczne parkingi) oraz skuteczną kadrę zarządzającą. Dodatkowo posiada spore zasoby finansowe, które może wykorzystać na przejęcia firm mniej odpornych na kryzysy.