Kredyt Inkaso – wyniki I kwartału 2021/2022

Zapraszam do lektury omówienia wyników Kredyt Inkaso z punktu widzenia obligatariusza.

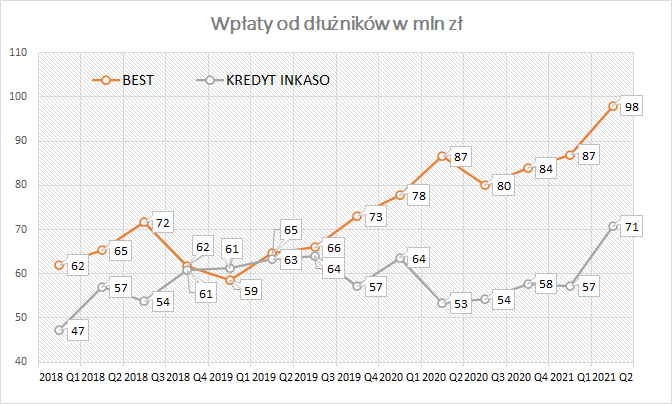

W okresie 3 miesięcy zakończonym 30 czerwca 2021 r. grupa Kredyt Inkaso odnotowała wpłaty z tytułu pakietów wierzytelności na poziomie 70,8 mln zł, co stanowi wzrost o 17,4 mln zł (32,6%) w stosunku do analogicznego okresu poprzedniego roku. Odnotowany wzrost wpłat z pakietów wierzytelności wynikał m.in. z dobrych wyników osiągniętych ze strumienia egzekucyjnego.

I to wpłaty od dłużników chyba najlepiej pokazują aktualną sytuację operacyjną grupy, bo przychody ze sprzedaży często znajdują się pod wpływem przeszacowań pakietów wierzytelności (a dodatkowo spółka zmieniła nieco sposób prezentacji danych):

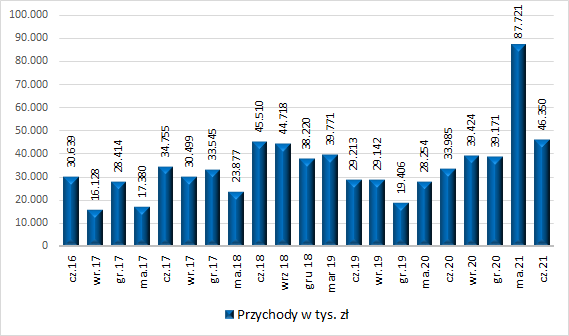

Rekordowy poziom wpłat od dłużników i to pomimo braku inwestycji w nowe portfele świadczy o coraz lepszej efektywności procesów, a także o poprawie sytuacji dłużników. Jak wspomniałem, przychody są pod wpływem przeszacowań, stąd nie zawsze idą w parze z wpłatami od dłużników:

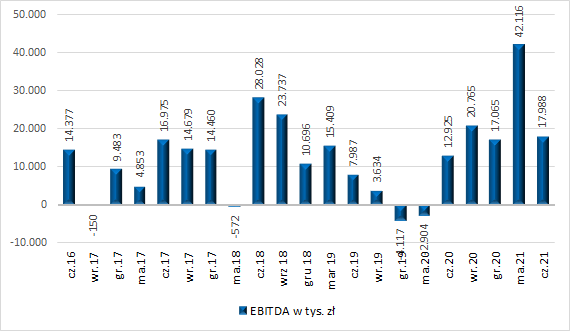

Wygląda na to, że grupa trwale już wróciła do zarabiania:

Środki finansowe i płynność wyglądają poprawnie:

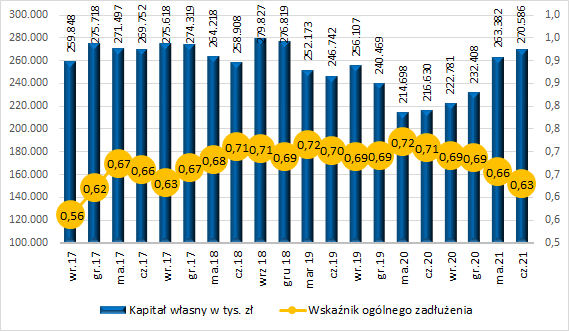

Spółka przeżywała swoje problemy związane ze spadkiem wyników, konfliktem z BEST, nieprawidłowościami dokonanymi przez poprzedni zarząd czy wreszcie z wysokim zadłużeniem. W pewnym momencie wydawało się, że Kredyt Inkaso będzie mieć problem ze spłatą zadłużenia. Instytucje finansowe zostały trochę chyba postawione pod ścianą i zgodziły się na refinansowanie zadłużenia w zamian za wyższe oprocentowanie i częściowe spłaty w trakcie. Oczywiście, w praktyce nie było mowy o zakupach nowych portfeli wierzytelności, Kredyt Inkaso musiało sobie radzić z tymi aktywami, które posiadało. I jak widać poniżej, grupie udało się mocno ograniczyć zadłużenie finansowe, zachowując przy tym (a nawet zwiększając) poziom spłat.

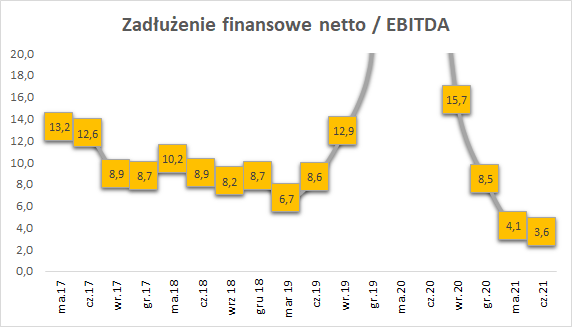

Zyski oraz ograniczenie bilansu oznaczają niższy wskaźnik zadłużenia:

A także przekładają się na spadek wskaźnika dług netto / EBITDA.

Patrząc na liczby, sytuacja finansowa Kredyt Inkaso wygląda dużo lepiej niż jeszcze kilka kwartałów temu.

Spójrzmy teraz, jak wygląda rozkład zadłużenia finansowego grupy.

Łączne zadłużenie finansowe (kredyty i obligacje) grupy wynosi 402 mln zł:

Grupa posiada 2 kredyty w ING Banku Śląskim, zaciągnięte w latach 2017 i 2018 z terminem obowiązywania umowy do sierpnia 2031 roku, z tym, że termin wymagalności każdego zobowiązania zaciągniętego w ramach tych umów wynosi 5 lat (60 miesięcy). Nawet jak KRI było w kłopotach, bank nie wypowiedział umów kredytowych spółce.

Obecne (na 30.06.2021 r.) zadłużenie z tytułu kredytów to 122 mln zł, przy łącznym limicie 140 mln zł (90 mln zł + 50 mln zł):

Kredyty w banku wydają się być „bezpieczne”, w sensie w dobie poprawy wyników i sytuacji finansowej Kredyt Inkaso trudno zakładać, aby bank wypowiedział spółce umowy kredytowe.

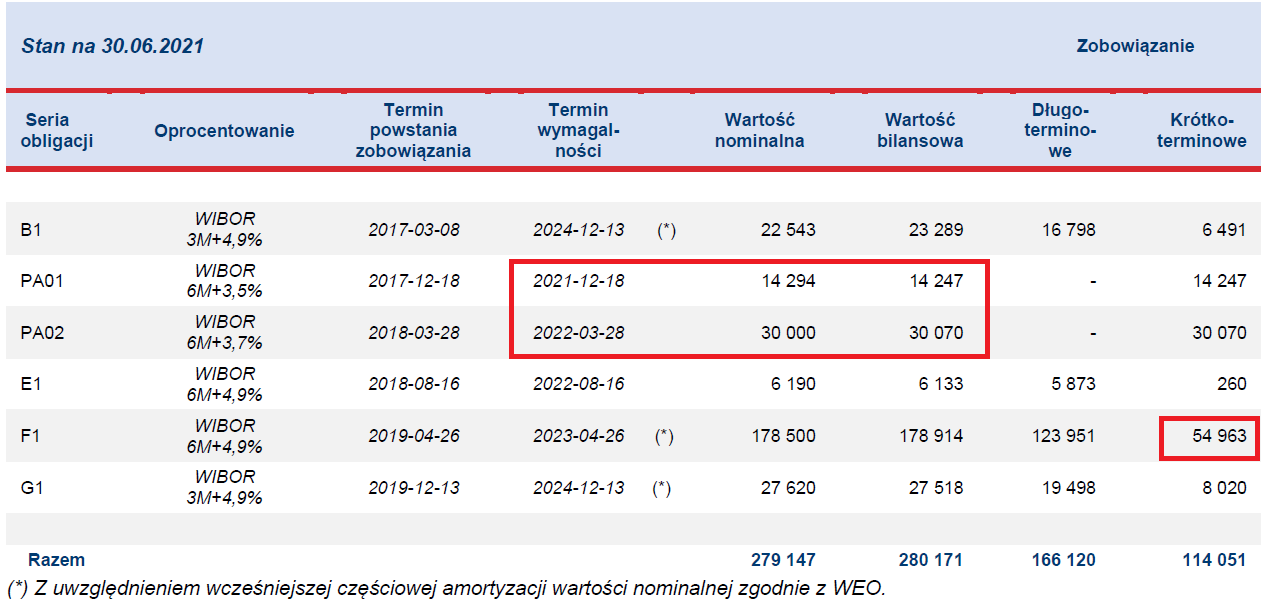

Zadłużenie z tytułu obligacji wygląda następująco:

Najbliższe w kolejce do wykupu (nie liczę częściowej amortyzacji serii B1 i G1, bo to relatywnie niewielkie tematy) są obligacje oferowane w ramach ofert publicznych PA01 i PA02 i patrząc po ich wartości raczej nie wydają się dużym balastem dla spółki – zresztą ich obecne rentowności na Catalyst potwierdzają tę tezę.

Większym wyzwaniem może być częściowa amortyzacja obligacji KRI0423 (seria F1), która będzie miała miejsce w kwietniu 2022 roku, ale jeżeli spółka sobie z tym poradzi, to ma potem dłuższy okres spokoju.

Dodatkowo, spółka ma zatwierdzony przez KNF prospekt dotyczący publicznych emisji obligacji oraz zgodę zgromadzenia obligatariuszy na zaciągnięcie nowego zadłużenia do wartości 50 mln zł. Wydaje się, że pożar w Kredyt Inkaso został ugaszony i spółka pomału wychodzi na prostą. Co zresztą ma odzwierciedlenie w rentownościach jej obligacji.

Na koniec pragnę tylko zaznaczyć, że niniejszy wpis nie jest kompletnym omówieniem sytuacji Kredyt Inkaso, skupiłem się na sytuacji grupy związanej z jej zadłużeniem i obsługą obligacji. W działalności spółki występuje wiele rodzajów ryzyka, a ich opis w ostatnim raporcie kwartalnym zajmuje 20 stron.

Wpis nie stanowi także rekomendacji inwestycyjnej.